Estrategia de ruptura de supertendencias entre marcos temporales

Descripción general

La estrategia combina el indicador de tendencia súper con el indicador de la banda de Brin en varios marcos temporales, identifica la dirección de la tendencia y los puntos de resistencia de soporte clave, realiza entradas en el momento de una ruptura de temblor y se basa en posiciones de salida cruzadas. La estrategia se aplica principalmente a las variedades de futuros de mercancías con alta volatilidad, como el oro, la plata, el petróleo crudo, etc.

Principio de estrategia

Función de tendencia súper multi-marco de tiempo personalizado basado en Pine Scriptpine_supertrend(), combinando diferentes períodos (por ejemplo, 1 minuto y 5 minutos) para determinar la dirección de la tendencia del gran ciclo.

Al mismo tiempo, se calcula el descenso de la banda de Brin y se hace un juicio de ruptura de canal. Cuando el precio rompe la banda de Brin y se pone en trayectoria, se considera que está en una ruptura de la bolsa; cuando el precio cae por debajo de la banda de Brin, se considera una ruptura de la bajista.

Las señales estratégicas:

Señales múltiples: precio de cierre > Brin se pone en marcha y precio de cierre > Indicador de tendencia súper de marco de tiempo múltiple Señales de cabeza hueca: precio de cierre < la banda de Brin baja y precio de cierre < indicador de tendencia súper de marco de tiempo múltiple

Separar el daño:

Detención múltiple: precio de cierre < 5 minutos indicador de tendencia súper Detención en blanco: precio de cierre > indicador de tendencia súper de 5 minutos

Por lo tanto, la estrategia capta la resonancia entre el indicador de tendencia súper y el indicador de la banda de Brin para procesar transacciones en situaciones de alta volatilidad.

Análisis de las ventajas

- Utiliza el indicador de tendencias súper de marcos temporales para determinar la dirección de la tendencia de ciclo grande y mejorar la calidad de la señal

- La cinta de Brin en la vía baja actúa como un punto de resistencia de soporte clave para reducir la falsa ruptura.

- Indicadores de tendencia súper como punto de parada, reducción de pérdidas y control de riesgos

Análisis de riesgos

- Los indicadores de tendencia súper están rezagados y pueden haber perdido el punto de reversión de la tendencia

- La configuración incorrecta de los parámetros de la banda de Bryn puede causar operaciones demasiado frecuentes o demasiado perdidas

- Los precios de los futuros de las mercancías fluctúan fuertemente en el mercado nocturno o en caso de eventos importantes y son propensos a sufrir pérdidas

La solución al riesgo:

- Combinación de varias señales auxiliares para evitar falsas brechas

- Optimización de los parámetros de la banda de Bryn para encontrar el punto de equilibrio óptimo

- Ajuste de la posición de parada para ampliar la distancia de parada

Dirección de optimización

- Intentar otros indicadores de tendencia, como KDJ, MACD, etc., como ayuda para el juicio

- Aumentar la probabilidad de juicio de los modelos de aprendizaje automático como ayuda

- Optimización de parámetros para encontrar la combinación óptima de hiperparámetros

Resumir

La estrategia integra las supertendencias con dos indicadores de alta eficiencia de la banda de Brin para lograr un manejo de alta probabilidad a través del análisis de marcos temporales y el juicio de ruptura de canales. La estrategia controla eficazmente el riesgo de los fondos y confirma que se pueden obtener mejores rendimientos en variedades de alta volatilidad.

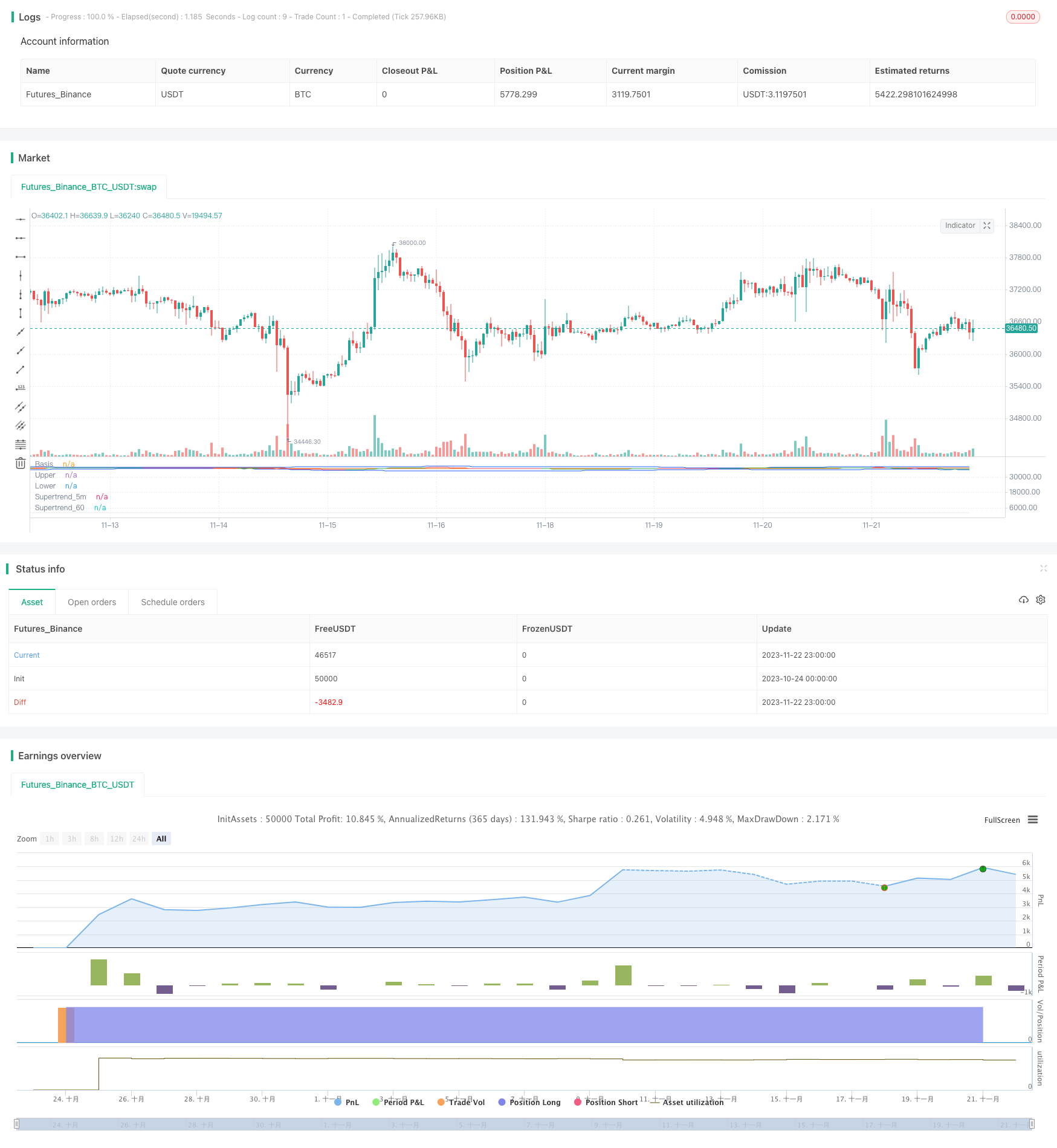

/*backtest

start: 2023-10-24 00:00:00

end: 2023-11-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © ambreshc95

//@version=5

strategy("Comodity_SPL_Strategy_01", overlay=false)

// function of st

// [supertrend, direction] = ta.supertrend(3, 10)

// plot(direction < 0 ? supertrend : na, "Up direction", color = color.green, style=plot.style_linebr)

// plot(direction > 0 ? supertrend : na, "Down direction", color = color.red, style=plot.style_linebr)

// VWAP

// src_vwap = input(title = "Source", defval = hlc3, group="VWAP Settings")

// [_Vwap,stdv,_] = ta.vwap(src_vwap,false,1)

// plot(_Vwap, title="VWAP", color = color.rgb(0, 0, 0))

// The same on Pine Script®

pine_supertrend(factor, atrPeriod,len_ma) =>

h= ta.sma(high,len_ma)

l= ta.sma(low,len_ma)

hlc_3 = (h+l)/2

src = hlc_3

atr = ta.atr(atrPeriod)

upperBand = src + factor * atr

lowerBand = src - factor * atr

prevLowerBand = nz(lowerBand[1])

prevUpperBand = nz(upperBand[1])

lowerBand := lowerBand > prevLowerBand or close[1] < prevLowerBand ? lowerBand : prevLowerBand

upperBand := upperBand < prevUpperBand or close[1] > prevUpperBand ? upperBand : prevUpperBand

int direction = na

float superTrend = na

prevSuperTrend = superTrend[1]

if na(atr[1])

direction := 1

else if prevSuperTrend == prevUpperBand

direction := close > upperBand ? -1 : 1

else

direction := close < lowerBand ? 1 : -1

superTrend := direction == -1 ? lowerBand : upperBand

[superTrend, direction]

len_ma_given = input(75, title="MA_SMA_ST")

[Pine_Supertrend, pineDirection] = pine_supertrend(3, 10,len_ma_given)

// plot(pineDirection < 0 ? Pine_Supertrend : na, "Up direction", color = color.green, style=plot.style_linebr)

// plot(pineDirection > 0 ? Pine_Supertrend : na, "Down direction", color = color.red, style=plot.style_linebr)

//

// Define Supertrend parameters

atrLength = input(10, title="ATR Length")

factor = input(3.0, title="Factor")

// // Calculate Supertrend

[supertrend, direction] = ta.supertrend(factor, atrLength)

st_color = supertrend > close ? color.red : color.green

// // Plot Supertrend

// plot(supertrend, "Supertrend", st_color)

//

// BB Ploting

length = input.int(75, minval=1)

maType = input.string("SMA", "Basis MA Type", options = ["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

src = input(close, title="Source")

mult = input.float(2.5, minval=0.001, maxval=50, title="StdDev")

ma(source, length, _type) =>

switch _type

"SMA" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"SMMA (RMA)" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

basis = ma(src, length, maType)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))

// h= ta.sma(high,60)

// l= ta.sma(low,60)

// c= sma(close,60)

// hlc_3 = (h+l)/2

// supertrend60 = request.security(syminfo.tickerid, supertrend)

// // Define timeframes for signals

tf1 = input(title="Timeframe 1", defval="1")

tf2 = input(title="Timeframe 2",defval="5")

// tf3 = input(title="Timeframe 3",defval="30")

// // // Calculate Supertrend on multiple timeframes

supertrend_60 = request.security(syminfo.tickerid, tf1, Pine_Supertrend)

supertrend_5m = request.security(syminfo.tickerid, tf2, supertrend)

// supertrend3 = request.security(syminfo.tickerid, tf3, supertrend)

// // Plot Supertrend_60

st_color_60 = supertrend_60 > close ? color.rgb(210, 202, 202, 69) : color.rgb(203, 211, 203, 52)

plot(supertrend_60, "Supertrend_60", st_color_60)

// // Plot Supertrend_5m

st_color_5m = supertrend_5m > close ? color.red : color.green

plot(supertrend_5m, "Supertrend_5m", st_color_5m)

ma21 = ta.sma(close,21)

// rsi = ta.rsi(close,14)

// rsima = ta.sma(rsi,14)

// Define the Indian Standard Time (IST) offset from GMT

ist_offset = 5.5 // IST is GMT+5:30

// Define the start and end times of the trading session in IST

// start_time = timestamp("GMT", year, month, dayofmonth, 10, 0) + ist_offset * 60 * 60

// end_time = timestamp("GMT", year, month, dayofmonth, 14, 0) + ist_offset * 60 * 60

// Check if the current time is within the trading session

// in_trading_session = timenow >= start_time and timenow <= end_time

in_trading_session = not na(time(timeframe.period, "0945-1430"))

// bgcolor(inSession ? color.silver : na)

out_trading_session = not na(time(timeframe.period, "1515-1530"))

// // // Define buy and sell signals

buySignal = close>upper and close > supertrend_5m and close > supertrend_60 and close > ma21 and in_trading_session //close > supertrend and

sellSignal = close<lower and close < supertrend_5m and close < supertrend_60 and close < ma21 and in_trading_session //close < supertrend and

var bool long_position = false

var bool long_exit = false

var float long_entry_price = 0

var float short_entry_price = 0

if buySignal and not long_position

// label.new(bar_index, na, yloc = yloc.belowbar, style = label.style_label_up, color = color.green, size = size.small)

long_position := true

strategy.entry("Buy",strategy.long)

long_exit := (close < supertrend_5m)

if long_position and long_exit

// label.new(bar_index, na, yloc = yloc.belowbar, style = label.style_xcross, color = color.green, size = size.tiny)

long_position := false

strategy.exit("Exit","Buy",stop = close)

var bool short_position = false

var bool short_exit = false

if sellSignal and not short_position

// label.new(bar_index, na, yloc = yloc.abovebar, style = label.style_label_down, color = color.red, size = size.small)

short_position := true

strategy.entry("Sell",strategy.short)

short_exit := (close > supertrend_5m)

if short_position and short_exit

// label.new(bar_index, na, yloc = yloc.belowbar, style = label.style_xcross, color = color.red, size = size.tiny)

short_position := false

strategy.exit("Exit","Sell", stop = close)

if out_trading_session

long_position := false

strategy.exit("Exit","Buy",stop = close)

short_position := false

strategy.exit("Exit","Sell", stop = close)

// if long_position

// long_entry_price := close[1] + 50//bar_index

// if short_position

// short_entry_price := close[1] - 50//bar_index

// if (long_position and high[1] > long_entry_price)

// label.new(bar_index, na, yloc = yloc.abovebar, style = label.style_triangledown, color = color.yellow, size = size.tiny)

// if (short_position and low[1] < short_entry_price)

// label.new(bar_index, na, yloc = yloc.belowbar, style = label.style_triangleup, color = color.yellow, size = size.tiny)