Estrategia de trading cuantitativo con stop-profit fijo y stop-loss de salida

Descripción general

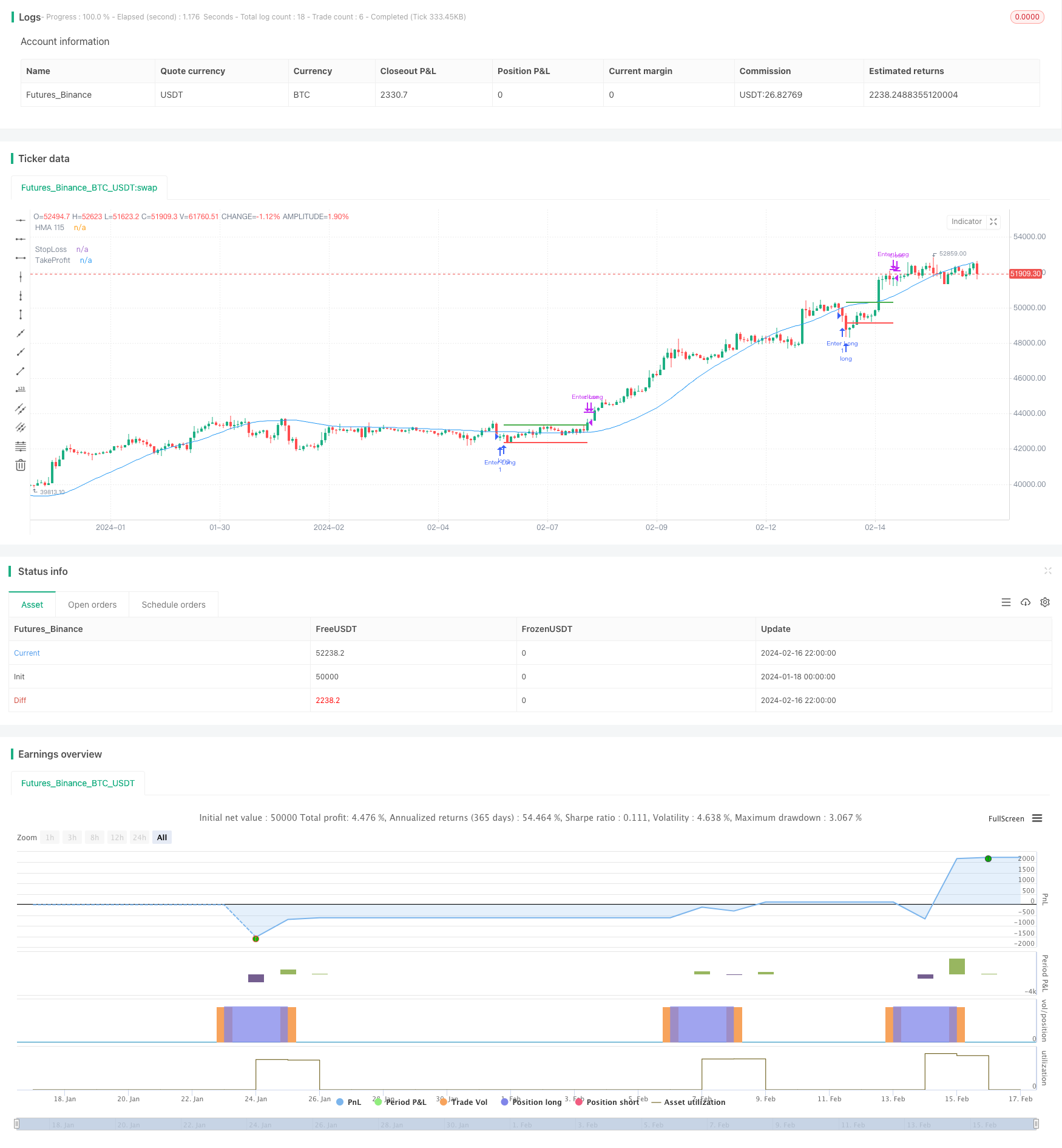

Esta estrategia se llama estrategia de comercio cuantitativa de entrada y salida de parada fija. La idea principal de la estrategia es que se realice una entrada de posición larga en el período de negociación del día del lunes si el precio de cierre es inferior a la media móvil de Hull de 115 ciclos.

Principio de estrategia

La estrategia está diseñada principalmente en base a las señales indicadoras de las medias móviles de Hull y a las reglas de negociación periódica.

En primer lugar, en la hora de negociación de cada lunes, para determinar si el precio de cierre está por debajo de la media móvil de Hull de 115 ciclos, si se cumplen las condiciones, realizar una operación de entrada de posición larga. La media móvil de Hull puede responder más rápidamente a los cambios de precio en comparación con la media móvil ordinaria, es más sensible a la identificación de tendencias, por lo que la señal del indicador puede mejorar la precisión de la hora de entrada.

En segundo lugar, la salida de la posición en blanco en el horario de negociación de los miércoles de forma incondicional. Mediante esta forma de operación periódica, se puede evitar el impacto de los eventos repentinos y reducir la probabilidad de retiro. Al mismo tiempo, se establece un punto de parada y pérdida de proporción fija para controlar el riesgo y la ganancia de cada operación.

Finalmente, debido a la corta duración de las posiciones en cada transacción y la alta frecuencia de las transacciones, se puede ajustar la posición hasta cierto punto y reducir el riesgo de una sola transacción.

Análisis de las ventajas

La estrategia tiene las siguientes ventajas:

El uso de la media móvil de Hull como indicador de señal de entrada puede mejorar la precisión de la selección de la hora de entrada y capturar oportunidades de tendencia.

La adopción de un método de salida periódica evita el riesgo de comportamiento irracional y reduce la probabilidad de reincidencia.

El establecimiento de un punto de parada fijo permite un buen control de la relación riesgo-beneficio de una sola operación.

La frecuencia de las operaciones es alta, lo que ayuda a ajustar la posición y reduce el riesgo de una sola operación.

Las reglas de la estrategia son simples y claras, fáciles de entender y implementar, adecuadas para la algoritmización de transacciones cuantitativas.

Análisis de riesgos

La estrategia también presenta algunos riesgos, como:

El mercado puede tener una recomposición prolongada, lo que aumenta la probabilidad de ser encerrado después de la entrada.

La configuración de los puntos de parada fijos no es lo suficientemente flexible, y puede ocurrir una parada prematura o tardía.

En caso de que se produzca un evento importante y repentino, la forma periódica de salida puede generar grandes pérdidas.

La frecuencia de las transacciones aumenta el costo de las transacciones y el impacto de los puntos de deslizamiento.

La configuración incorrecta de los parámetros (por ejemplo, la longitud del ciclo de cálculo) puede afectar el rendimiento de la estrategia.

Para reducir los riesgos mencionados, se pueden considerar las siguientes medidas de optimización:

Evita entrar en el mercado en el momento de la liquidación, juzgando la situación del mercado antes de entrar.

Configure el tope de frenado de deslizamiento dinámico o considere configurar de antemano varios puntos de tope de frenado fijo.

Suspenda las operaciones antes y después de eventos importantes para evitar momentos de gran volatilidad.

Reducir adecuadamente la frecuencia de las transacciones y reducir los costos de las transacciones y el impacto de los puntos de deslizamiento.

Optimizar la configuración de los parámetros, realizar pruebas de estabilidad para que la estrategia sea más estable.

Dirección de optimización

La estrategia aún tiene espacio para ser mejorada, principalmente en los siguientes aspectos:

Utilizando métodos como el aprendizaje automático para optimizar dinámicamente los parámetros de las medias móviles y hacer que las señales del indicador sean más precisas.

En el caso de los partidos de la Copa Mundial de Fútbol de 2014, los jugadores que se encuentren en la zona de clasificación de la Copa Mundial de Fútbol de 2014 y 2015 tendrán la posibilidad de jugar en la zona de clasificación de la Copa Mundial de Fútbol de 2014 y 2016.

Diseño de mecanismos de stop-loss que se adapten a diferentes períodos de tiempo y al entorno del mercado.

Incorporar el modelo de gestión de riesgos para una mejor gestión de fondos.

Diseñar módulos de recuperación de puntos de quiebre para que la estrategia pueda completar sin problemas eventos importantes como la desactivación de acciones.

Añade un módulo de verificación del disco real para comprobar el rendimiento de la estrategia en el disco real.

A través de la integración y optimización de métodos como el aprendizaje automático, la combinación de indicadores, el control de pérdidas automáticas y la gestión de riesgos, la estrategia puede obtener una mayor estabilidad y rentabilidad. Al mismo tiempo, la inclusión de un mecanismo de verificación en vivo es un medio importante para perfeccionar aún más la estrategia. Estas son las principales direcciones en las que se puede optimizar la estrategia en el futuro.

Resumir

Esta estrategia está diseñada en base a la entrada de señales de indicadores de promedios móviles de Hull y la salida de ciclos fijos, con ventajas como la precisión de la señal de indicador, la baja probabilidad de reversión y el control de los stop-loss de una sola transacción. Sin embargo, la estrategia también tiene problemas como la configuración irracional de paradas y paradas.

/*backtest

start: 2024-01-18 00:00:00

end: 2024-02-17 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © gnatskiller

//@version=5

strategy("Strategia HMA + LUN/MER", overlay=true)

// Inputs: stoploss %, takeProfit %

stopLossPercentage = input.float(defval=0.8, title='StopLoss %', minval=0.1, step=0.2) / 100

takeProfit = input.float(defval=1.5, title='Take Profit %', minval=0.3, step=0.2) / 100

// Calculate HMA 115

hma115 = ta.hma(close, 115)

// Exit and Entry Conditions - Check current day, session time, and price below HMA 115

isLong = dayofweek == dayofweek.monday and not na(time(timeframe.period, "1000-1101")) and close < hma115

isExit = dayofweek == dayofweek.wednesday and not na(time(timeframe.period, "1000-1101"))

// Calculate Stoploss and Take Profit values

SL = strategy.position_avg_price * (1 - stopLossPercentage)

TP = strategy.position_avg_price * (1 + takeProfit)

// Strategy Enter, and exit when conditions are met

if isLong

strategy.entry("Enter Long", strategy.long)

if strategy.position_size > 0

if isExit

strategy.close("Enter Long", comment="Exit")

strategy.exit("Exit", "Exit", stop=SL, limit=TP)

// Plot Stoploss and TakeProfit lines

plot(strategy.position_size > 0 ? SL : na, style=plot.style_linebr, color=color.red, linewidth=2, title="StopLoss")

plot(strategy.position_size > 0 ? TP : na, style=plot.style_linebr, color=color.green, linewidth=2, title="TakeProfit")

// Plot HMA 115

plot(hma115, color=color.blue, title="HMA 115")