Estrategias de trading cuantitativo basadas en múltiples factores

Descripción general

La estrategia utiliza varios indicadores técnicos, como RSI, MACD, OBV, CCI, CMF, MFI y VWMACD, para detectar el desvío entre el precio y el volumen de transacción para identificar posibles oportunidades de entrada. La estrategia también combina con el indicador de detección de la caída del usuario para emitir señales de negociación cuando se cumplen las condiciones de alta volatilidad y profundidad o VFI.

Principio de estrategia

Calcular indicadores como el RSI, el MACD, el OBV, el CCI, el CMF, el MFI y el VWMACD, y detectar el desvío entre cada indicador y el precio histórico mediante un método de regresión lineal adaptativa. Se emite una señal de compra cuando el indicador es innovador y el precio no sigue la innovación.

Los valores de los límites de fluctuación y los porcentajes de profundidad basados en la entrada del usuario, combinados con el filtrado de los indicadores VFI, emiten una señal en la línea K que cumple con las pruebas de alta fluctuación y profundidad.

Después de la operación inicial, si el precio cae por debajo de una cierta proporción de la última operación (configurable), se aumenta la posición nuevamente.

Utiliza el stop loss de seguimiento para cerrar las posiciones cuando se alcanza la proporción de paradas de configuración.

Análisis de las ventajas

La combinación de múltiples factores, el uso integrado de precios e indicadores de volumen de ventas, mejora la fiabilidad de la señal.

El método de regresión lineal adaptativa detecta desviaciones y evita la subjetividad de los juicios humanos.

La combinación de la tasa de fluctuación con el indicador de detección de profundidad / VFI ayuda a detectar oportunidades de reversión.

La construcción de una gran cantidad de almacenes permite aprovechar al máximo la corrección de los precios y el seguimiento de las ventajas de los stop-loss para bloquear las ganancias.

Análisis de riesgos

La combinación de múltiples factores es más compleja, y la optimización de parámetros y el desvío de los efectos de identificación pueden afectar el rendimiento real.

El riesgo de tener una posición unilateral es alto, y los errores de juicio pueden causar grandes pérdidas.

En la modalidad de repetición de la acumulación de posiciones, las pérdidas también aumentan, por lo que es necesario controlar cuidadosamente las posiciones.

Se debe tener en cuenta el impacto de las comisiones en los beneficios reales.

Dirección de optimización

Prueba de la eficacia de diferentes combinaciones de parámetros y indicadores, configuración preferida.

Añadir estrategias de stop loss para controlar el pago único y la pérdida máxima.

Considere las oportunidades de negociación bidireccional para dispersar el riesgo.

Parámetros de optimización automática combinados con métodos de aprendizaje automático.

Resumir

La estrategia integra varios indicadores técnicos para identificar el momento de entrada, y al mismo tiempo utiliza los requisitos definidos por el usuario y los indicadores VFI para filtrar las señales falsas. La estrategia utiliza la reorientación de precios para seguir aumentando las posiciones, lo que es favorable para aprovechar las oportunidades de la tendencia. Pero también se enfrenta al riesgo de error de juicio y de mantener posiciones unilaterales, lo que requiere una optimización adecuada de los parámetros del indicador, la estrategia de parada de pérdidas, etc. para reducir el riesgo y aumentar el espacio de ganancia.

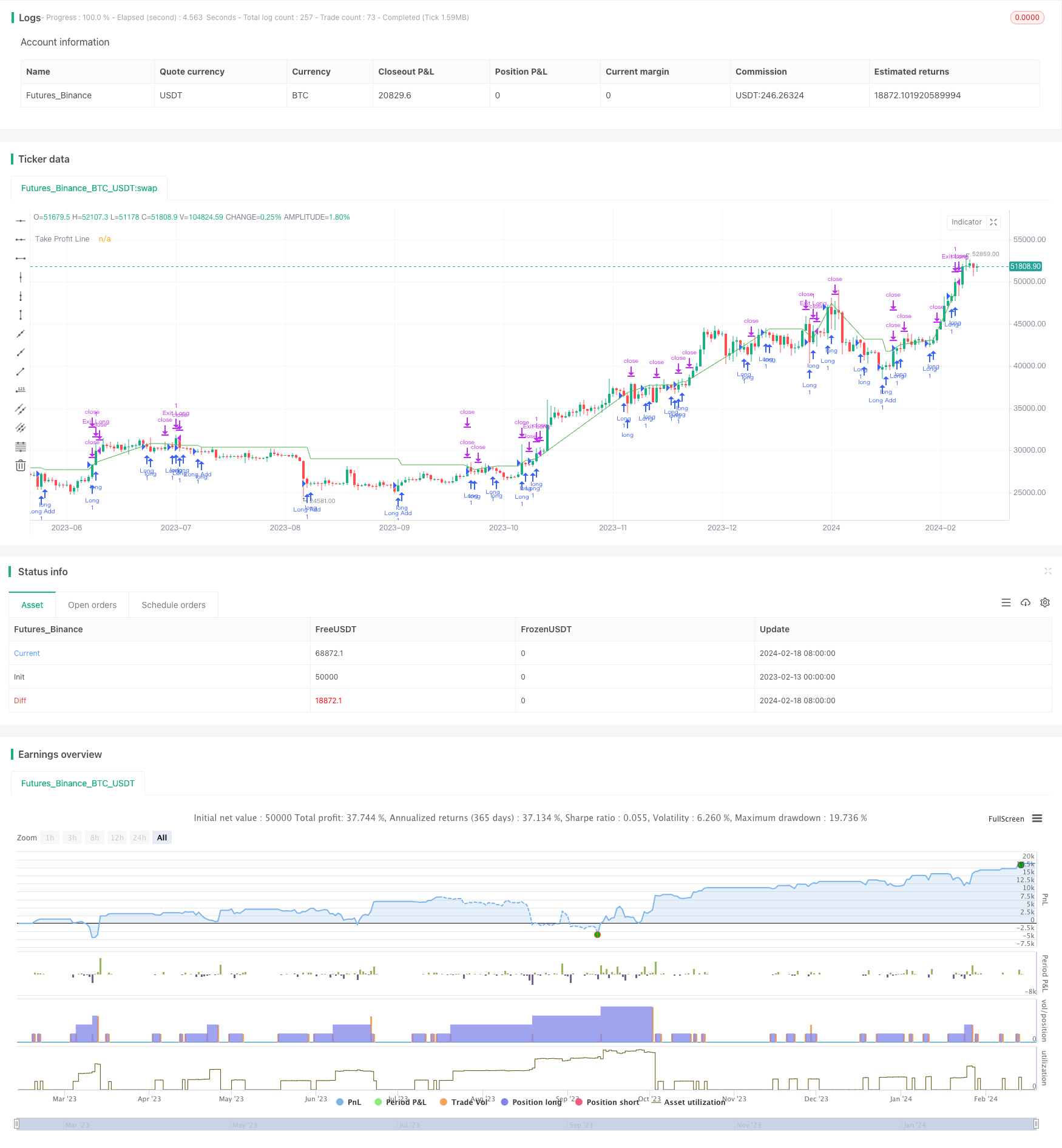

/*backtest

start: 2023-02-13 00:00:00

end: 2024-02-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mkose81

//@version=5

strategy("RSI ve MACD Uyumsuzluğu Stratejisi (Sadece Long)", overlay=true, max_bars_back=4000,use_bar_magnifier= true,pyramiding=40)

// RSI Hesaplama

rsi = ta.rsi(close, 14)

float botRSI = na

botRSI := ta.pivotlow(5, 5)

botcRSI = 0

botcRSI := botRSI ? 5 : nz(botcRSI[1]) + 1

newbotRSI = ta.pivotlow(5, 0)

emptylRSI = true

if not na(newbotRSI) and newbotRSI < low[botcRSI]

diffRSI = (newbotRSI - low[botcRSI]) / botcRSI

llineRSI = newbotRSI - diffRSI

for x = 1 to botcRSI - 1 by 1

if close[x] < llineRSI

emptylRSI := false

break

llineRSI -= diffRSI

emptylRSI

// Pozitif Uyumsuzluk Alım Sinyali - RSI

alRSI = 0

if emptylRSI and not na(newbotRSI)

if rsi[botcRSI] < rsi

alRSI := 1

// MACD Hesaplama

[macd, signal, _] = ta.macd(close, 21, 55, 8)

float botMACD = na

botMACD := ta.pivotlow(5, 5)

botcMACD = 0

botcMACD := botMACD ? 5 : nz(botcMACD[1]) + 1

newbotMACD = ta.pivotlow(5, 0)

emptylMACD = true

if not na(newbotMACD) and newbotMACD < low[botcMACD]

diffMACD = (newbotMACD - low[botcMACD]) / botcMACD

llineMACD = newbotMACD - diffMACD

for x = 1 to botcMACD - 1 by 1

if close[x] < llineMACD

emptylMACD := false

break

llineMACD -= diffMACD

emptylMACD

// Pozitif Uyumsuzluk Alım Sinyali - MACD

alMACD = 0

if emptylMACD and not na(newbotMACD)

if macd[botcMACD] < macd

alMACD := 1

// OBV Hesaplama ve Uyumsuzluk Tespiti

obv = ta.cum(ta.change(close) > 0 ? volume : ta.change(close) < 0 ? -volume : 0)

float botOBV = na

botOBV := ta.pivotlow(5, 5)

botcOBV = 0

botcOBV := botOBV ? 5 : nz(botcOBV[1]) + 1

newbotOBV = ta.pivotlow(5, 0)

emptylOBV = true

if not na(newbotOBV) and newbotOBV < obv[botcOBV]

diffOBV = (newbotOBV - obv[botcOBV]) / botcOBV

llineOBV = newbotOBV - diffOBV

for x = 1 to botcOBV - 1 by 1

if obv[x] < llineOBV

emptylOBV := false

break

llineOBV -= diffOBV

emptylOBV

// Pozitif Uyumsuzluk Alım Sinyali - OBV

alOBV = 0

if emptylOBV and not na(newbotOBV)

if obv[botcOBV] < obv

alOBV := 1

// CCI Hesaplama ve Uyumsuzluk Tespiti

cci = ta.cci(close, 20)

float botCCI = na

botCCI := ta.pivotlow(5, 5)

botcCCI = 0

botcCCI := botCCI ? 5 : nz(botcCCI[1]) + 1

newbotCCI = ta.pivotlow(5, 0)

emptylCCI = true

if not na(newbotCCI) and newbotCCI < cci[botcCCI]

diffCCI = (newbotCCI - cci[botcCCI]) / botcCCI

llineCCI = newbotCCI - diffCCI

for x = 1 to botcCCI - 1 by 1

if cci[x] < llineCCI

emptylCCI := false

break

llineCCI -= diffCCI

emptylCCI

// Pozitif Uyumsuzluk Alım Sinyali - CCI

alCCI = 0

if emptylCCI and not na(newbotCCI)

if cci[botcCCI] < cci

alCCI := 1

// CMF Hesaplama

length = 20

mfm = ((close - low) - (high - close)) / (high - low)

mfv = mfm * volume

cmf = ta.sma(mfv, length) / ta.sma(volume, length)

float botCMF = na

botCMF := ta.pivotlow(5, 5)

botcCMF = 0

botcCMF := botCMF ? 5 : nz(botcCMF[1]) + 1

newbotCMF = ta.pivotlow(5, 0)

emptylCMF = true

if not na(newbotCMF) and newbotCMF < cmf[botcCMF]

diffCMF = (newbotCMF - cmf[botcCMF]) / botcCMF

llineCMF = newbotCMF - diffCMF

for x = 1 to botcCMF - 1 by 1

if cmf[x] < llineCMF

emptylCMF := false

break

llineCMF -= diffCMF

emptylCMF

// Pozitif Uyumsuzluk Alım Sinyali - CMF

alCMF = 0

if emptylCMF and not na(newbotCMF)

if cmf[botcCMF] < cmf

alCMF := 1

// MFI Hesaplama

lengthMFI = 14

mfi = ta.mfi(close, lengthMFI)

float botMFI = na

botMFI := ta.pivotlow(mfi, 5, 5)

botcMFI = 0

botcMFI := botMFI ? 5 : nz(botcMFI[1]) + 1

newbotMFI = ta.pivotlow(mfi, 5, 0)

emptylMFI = true

if not na(newbotMFI) and newbotMFI < mfi[botcMFI]

diffMFI = (newbotMFI - mfi[botcMFI]) / botcMFI

llineMFI = newbotMFI - diffMFI

for x = 1 to botcMFI - 1 by 1

if mfi[x] < llineMFI

emptylMFI := false

break

llineMFI -= diffMFI

emptylMFI

// Pozitif Uyumsuzluk Alım Sinyali - MFI

alMFI = 0

if emptylMFI and not na(newbotMFI)

if mfi[botcMFI] < mfi

alMFI := 1

// VWMACD Hesaplama

fastLength = 12

slowLength = 26

signalSmoothing = 9

vwmacd = ta.ema(close, fastLength) - ta.ema(close, slowLength)

signalLine = ta.ema(vwmacd, signalSmoothing)

histogram = vwmacd - signalLine

// VWMACD Uyumsuzluk Tespiti

float botVWMACD = na

botVWMACD := ta.pivotlow(histogram, 5, 5)

botcVWMACD = 0

botcVWMACD := botVWMACD ? 5 : nz(botcVWMACD[1]) + 1

newbotVWMACD = ta.pivotlow(histogram, 5, 0)

emptylVWMACD = true

if not na(newbotVWMACD) and newbotVWMACD < histogram[botcVWMACD]

diffVWMACD = (newbotVWMACD - histogram[botcVWMACD]) / botcVWMACD

llineVWMACD = newbotVWMACD - diffVWMACD

for x = 1 to botcVWMACD - 1 by 1

if histogram[x] < llineVWMACD

emptylVWMACD := false

break

llineVWMACD -= diffVWMACD

emptylVWMACD

// Pozitif Uyumsuzluk Alım Sinyali - VWMACD

alVWMACD = 0

if emptylVWMACD and not na(newbotVWMACD)

if histogram[botcVWMACD] < histogram

alVWMACD := 1

//Dipci indikator

lengthd= 130

coef = 0.2

vcoef = 2.5

signalLength = 5

smoothVFI = false

ma(x, y) =>

smoothVFI ? ta.sma(x, y) : x

typical = hlc3

inter = math.log(typical) - math.log(typical[1])

vinter = ta.stdev(inter, 30)

cutoff = coef * vinter * close

vave = ta.sma(volume, lengthd)[1]

vmax = vave * vcoef

vc = volume < vmax ? volume : vmax //min( volume, vmax )

mf = typical - typical[1]

iff_4 = mf < -cutoff ? -vc : 0

vcp = mf > cutoff ? vc : iff_4

vfi = ma(math.sum(vcp, lengthd) / vave, 3)

vfima = ta.ema(vfi, signalLength)

d = vfi - vfima

// Kullanıcı girdileri

volatilityThreshold = input.float(1.005, title="Volume Percentage Threshold")

pinThreshold = input.float(1.005, title="Deep Percentage Threshold")

// Hesaplamalar

volatilityPercentage = (high - low) / open

pinPercentage = close > open ? (high - close) / open : (close - low) / open

// Volatilite koşulu ve VFI ile filtreleme

voldip = volatilityPercentage >= volatilityThreshold or pinPercentage >= pinThreshold

volCondition = voldip and vfi< 0 // VFI değeri 0'dan küçükse volCondition aktif olacak

threeCommasEntryComment = input.string(title="3Commas Entry Comment", defval="")

threeCommasExitComment = input.string(title="3Commas Exit Comment", defval="")

takeProfitPerc = input.float(1, title="Take Profit Percentage (%)") / 100

fallPerc = input.float(5, title="Percentage for Additional Buy (%)") / 100

// Değişkenlerin tanımlanması

var float lastBuyPrice = na

var float tpPrice = na

var int lastTpBar = na

// Alım koşulları

longCondition = alRSI or alMACD or alOBV or alCCI or alCMF or alMFI or alVWMACD or volCondition

// Son alım fiyatını saklamak için değişken

// İlk alım stratejisi

if (longCondition and strategy.position_size == 0)

strategy.entry("Long", strategy.long,comment=threeCommasEntryComment)

lastBuyPrice := open

// İkinci ve sonraki alım koşulları (son alım fiyatının belirlenen yüzde altında)

if (open < lastBuyPrice * (1 - fallPerc) and strategy.position_size > 0)

strategy.entry("Long Add", strategy.long,comment=threeCommasEntryComment)

lastBuyPrice := open

// Kar alma fiyatını hesaplama ve strateji çıkışı

tp_price = strategy.position_avg_price * (1 + takeProfitPerc)

if strategy.position_size > 0

strategy.exit("Exit Long", "Long", limit=tp_price,comment=threeCommasExitComment)

strategy.exit("Exit Long Add", "Long Add", limit=tp_price,comment=threeCommasExitComment)

tpPrice := na // Pozisyon kapandığında TP çizgisini sıfırla

// Kar alma seviyesi çizgisi çizme

plot(strategy.position_size > 0 ? tp_price : na, color=color.green, title="Take Profit Line")