Stratégie combinée de retournement de tendance et de volatilité

Aperçu

Cette stratégie est une stratégie combinée qui combine une stratégie de renversement de tendance et une stratégie de volatilité statistique pour obtenir des signaux de trading plus forts.

Principe de stratégie

La stratégie est composée de deux volets:

Une stratégie de retour en arrière

- En utilisant la forme 123, on détermine le point de retournement de la tendance. Plus précisément, si le prix de clôture est en hausse pendant 2 jours consécutifs et que la ligne stochastique lente est inférieure à 50 le 9e jour, on est en hausse; si le prix de clôture est en baisse pendant 2 jours consécutifs et que la ligne stochastique rapide est supérieure à 50 le 9e jour, on est en baisse.

Stratégie de volatilité statistique

- Le taux de volatilité statistique des 30 derniers jours est calculé en utilisant la méthode des valeurs extrêmes. Si le taux de volatilité est supérieur à 0,5%, il est haussier, et s’il est inférieur à 0,16%, il est baissier.

Enfin, un signal de transaction est généré si les deux signaux stratégiques sont concordants, soit haussiers ou baissiers; si elles ne sont pas concordantes, aucune transaction n’est effectuée.

Analyse des forces stratégiques

Cette stratégie combine deux types de stratégies différentes pour améliorer la fiabilité du signal.

123 est une méthode d’analyse qui permet de saisir avec précision les points de retournement de tendance et d’éviter d’être induit en erreur par les fluctuations soudaines des prix.

Le taux de volatilité statistique reflète les fluctuations du marché au cours des derniers mois et permet de filtrer les périodes de plus grande volatilité et de plus grandes opportunités de trading.

Les deux stratégies sont mutuellement vérifiables et, combinées, permettent d’obtenir des signaux de trading plus précis et plus fiables, grâce à une meilleure saisie des points de basculement clés du marché.

Analyse des risques

Les formes 123 ne peuvent pas éviter complètement les risques de fausses percées. Si des vibrations anormales se produisent, le signal peut être mal interprété.

La volatilité statistique ne prend en compte que les données historiques et ne peut pas prédire les tendances futures. Si les fluctuations du marché s’amplifient ou se contractent soudainement, des signaux erronés peuvent être générés.

Les deux stratégies reposent sur l’optimisation des paramètres. Si les paramètres sont mal configurés, la qualité du signal est considérablement réduite.

Les stratégies conjointes ont amélioré la fiabilité, mais elles peuvent aussi manquer certains signaux plus forts.

Direction d’optimisation

Le système de vote est basé sur des indicateurs tels que les bandes Brin, KDJ et autres.

L’augmentation des algorithmes d’apprentissage automatique, qui utilisent plus de données historiques pour déterminer la probabilité d’un renversement de tendance.

Réglez le filtrage de la valeur de seuil en faible pour éviter les interférences sonores.

Optimisation des paramètres, adaptation des paramètres pour les différentes variétés et périodes.

Les risques liés à la stratégie conjointe sont maîtrisés par un mécanisme de stop-loss.

Résumer

La stratégie améliore la qualité du signal en utilisant une stratégie de renversement de tendance et une stratégie de volatilité statistique, ce qui permet de donner des instructions de négociation plus précises aux points de basculement critiques du marché. Cependant, il faut également faire attention aux problèmes de risque d’erreur de jugement et d’optimisation des paramètres.

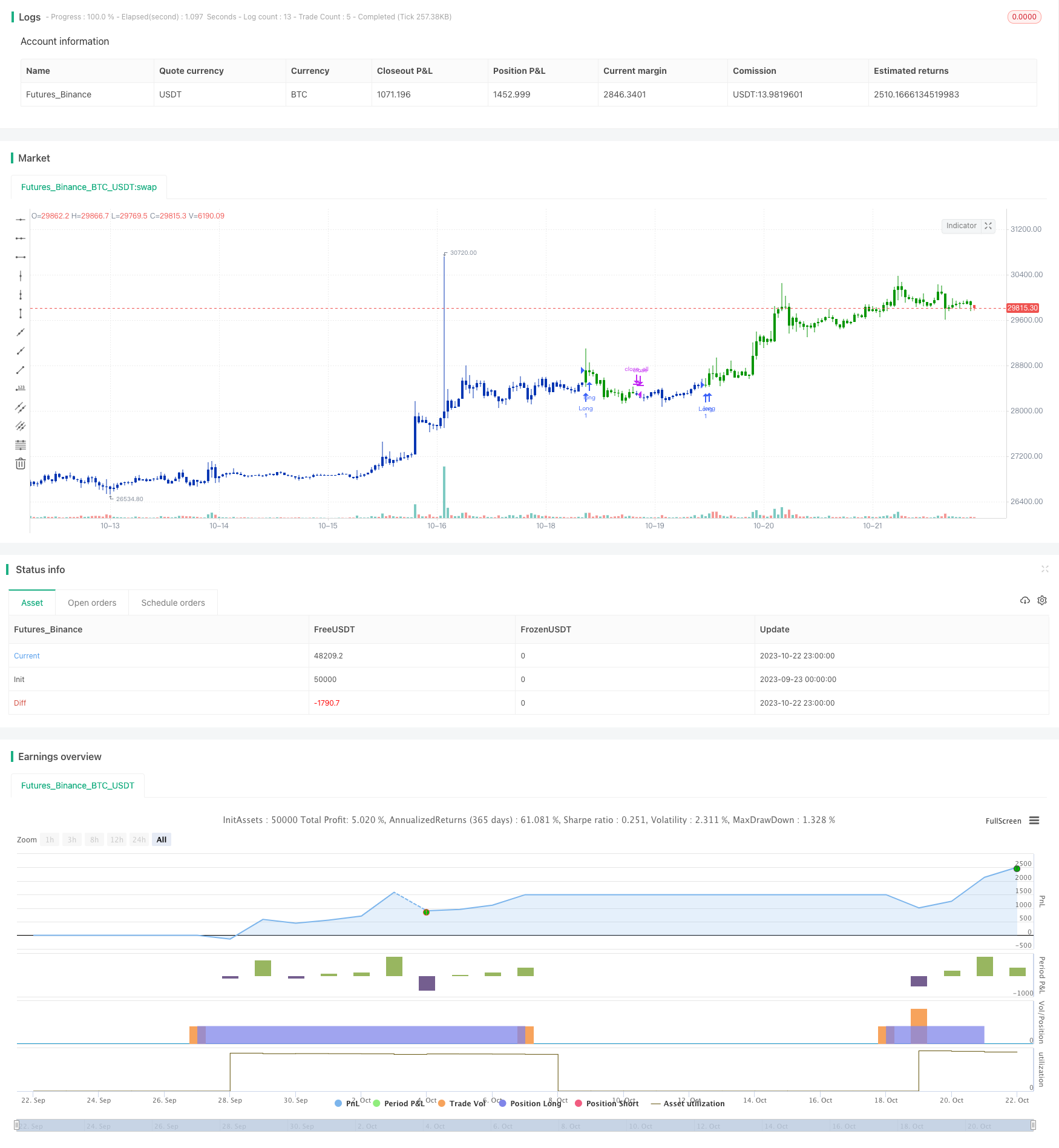

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 31/07/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator used to calculate the statistical volatility, sometime

// called historical volatility, based on the Extreme Value Method.

// Please use this link to get more information about Volatility.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

SV(Length,TopBand,LowBand) =>

pos = 0.0

xMaxC = highest(close, Length)

xMaxH = highest(high, Length)

xMinC = lowest(close, Length)

xMinL = lowest(low, Length)

SqrTime = sqrt(253 / Length)

Vol = ((0.6 * log(xMaxC / xMinC) * SqrTime) + (0.6 * log(xMaxH / xMinL) * SqrTime)) * 0.5

nRes = iff(Vol < 0, 0, iff(Vol > 2.99, 2.99, Vol))

pos := iff(nRes > TopBand, 1,

iff(nRes < LowBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Statistical Volatility", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Statistical Volatility ----")

LengthSV = input(30, minval=1)

TopBand = input(0.005, step=0.001)

LowBand = input(0.0016, step=0.001)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posSV = SV(LengthSV,TopBand,LowBand)

pos = iff(posReversal123 == 1 and posSV == 1 , 1,

iff(posReversal123 == -1 and posSV == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )