Stratégie long-short basée sur le StochRSI et le volume

Aperçu

Cette stratégie combine l’indicateur StochRSI et le volume des transactions pour déterminer si le volume des transactions est supérieur à la moyenne des 7 derniers jours lorsque le StochRSI émet un signal d’achat ou de vente. Les opérations d’achat ou de vente ne sont effectuées que lorsque les conditions du signal et du volume des transactions sont réunies.

Principe de stratégie

Tout d’abord, la stratégie calcule la valeur du RSI à 14 jours, puis applique l’indicateur stochastique à 14 jours sur le RSI pour obtenir les valeurs K et D du StochRSI.

Ensuite, on calcule la différence entre les valeurs K et D. Le niveau de l’indicateur est fixé à 1 lorsque la différence est supérieure à 0, et à -1 lorsque la différence est inférieure à 0. Le niveau de l’indicateur est utilisé pour déterminer l’état d’hypoténuse du StochRSI.

Ensuite, calculer le volume moyen des transactions sur les 7 derniers jours. Si la valeur de K est supérieure à la valeur de D et que le niveau de l’indicateur est négatif, et que le prix de clôture est supérieur au prix d’ouverture et que le volume de transactions est supérieur à la moyenne, considérez comme un signal d’achat. Si la valeur de K est inférieure à la valeur de D et que le niveau de l’indicateur est négatif et que le prix de clôture est inférieur au prix d’ouverture et que le volume de transactions est supérieur à la moyenne, considérez comme un signal de vente.

Ainsi, la stratégie combine l’indicateur StochRSI pour juger de la survente du marché et le volume de transactions pour filtrer les faux signaux et négocier dans des conditions de vraie force.

Analyse des avantages

L’indicateur StochRSI permet de détecter les situations de sur-achat et de sur-vente et de profiter des opportunités de reprise. En combinant le filtrage du volume de transactions, il permet d’éviter les faux signaux dans les zones de reprise.

Les conditions de volume de transactions permettent de filtrer les fausses ruptures à faible volume. Le seul fait de négocier dans des conditions de tendance à volume élevé augmente la probabilité de réaliser des bénéfices.

Le croisement de la moyenne des valeurs K et D et la combinaison des conditions de volume de transaction peuvent améliorer la fiabilité du signal et filtrer les faux signaux.

La logique d’opération de la stratégie est claire et simple, la mise en œuvre est facile à comprendre et convient aux transactions quantifiées.

Analyse des risques

Le StochRSI présente un problème de chronologie, le signal de croisement des valeurs K et D peut être en retard, ce qui peut entraîner une entrée trop tôt ou trop tard. Des paramètres doivent être optimisés pour améliorer la sensibilité de l’indicateur.

L’effet d’amplification du volume des transactions peut entraîner des pertes importantes pour la stratégie lors d’une chute massive du marché. Des arrêts de perte doivent être mis en place pour contrôler les risques.

L’indicateur StochRSI est vulnérable aux faux-breaks et nécessite une optimisation supplémentaire pour ajouter d’autres critères.

Le volume de transactions FILTER peut manquer certaines opportunités de transactions. Il peut être optimisé en combinant la commutation et l’analyse de force.

Direction d’optimisation

Optimiser les paramètres de StochRSI pour trouver la combinaison optimale de paramètres K et D et améliorer la sensibilité de l’indicateur.

Augmenter le volume des transactions en utilisant un indicateur de ligne moyenne pour évaluer la tendance du volume des transactions et éviter les faux signaux pendant les périodes de baisse des transactions.

L’ajout d’autres indicateurs tels que le MACD, le RSI et d’autres pour une combinaison améliore la précision du signal.

Augmentation des stratégies de stop loss, réglage des stop loss dynamiques en fonction d’indicateurs tels que l’ATR et contrôle des pertes individuelles.

Il est recommandé d’effectuer une analyse des volumes de transactions inverses et simultanées afin d’éviter les risques de surdimensionnement des volumes de transactions simultanées.

Les paramètres du StochRSI ont été optimisés en fonction de la phase du marché, ce qui le rend plus adaptable.

Résumer

Cette stratégie utilise tout d’abord le StochRSI pour déterminer l’état de survente et de survente, ainsi que le croisement des valeurs K et D pour émettre un signal de négociation. En même temps, en combinaison avec l’indicateur de volume de négociation pour filtrer les faux signaux, il n’est possible d’acheter et de vendre que dans des situations de force réelle.

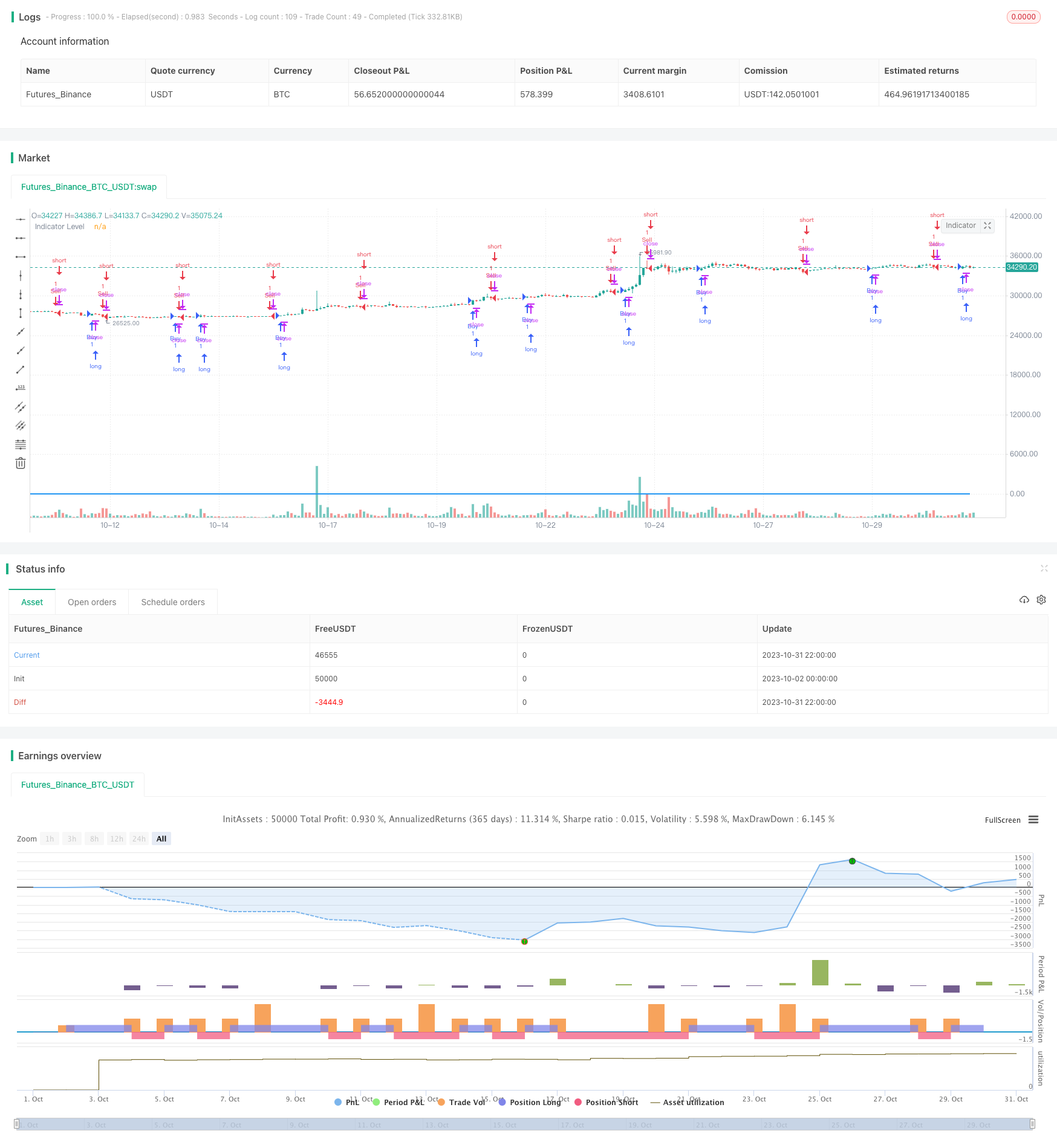

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("StochRSI Volume Strategy", overlay = true)

// StochRSI inputs

smoothK = input.int(3, title="K")

smoothD = input.int(3, title="D")

lengthRSI = input.int(14, "RSI Length")

lengthStoch = input.int(14, "Stochastic Length")

// Calculate StochRSI

rsiValue = ta.rsi(close, lengthRSI)

k = ta.sma(ta.stoch(rsiValue, rsiValue, rsiValue, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

// Calculate difference between lines

lineDifference = k - d

// Calculate indicator level based on line positions

level = lineDifference >= 0 ? 1 : -1

// Calculate mean of last 7 volume bars

meanVolume = ta.sma(volume, 7)

// Determine buy and sell conditions

buyCondition = level > -1 and level[1] <= -1 and close > open and volume > meanVolume

sellCondition = level < 1 and level[1] >= 1 and close < open and volume > meanVolume

// Execute buy and sell signals

strategy.entry("Buy", strategy.long, when = buyCondition)

strategy.entry("Sell", strategy.short, when = sellCondition)

// Plot StochRSI levels

plot(level, title="Indicator Level", color=color.blue, linewidth=2)