1-3-1 लाल और हरा के-लाइन रिवर्सल रणनीति

अवलोकन

1-3-1 लाल हरी K लाइन उलटी रणनीति एक रणनीति है जो K लाइन के आकार के आधार पर खरीदने और बेचने के संकेतों का न्याय करती है। यह रणनीति खरीदने के अवसरों की तलाश करती है कि क्या 1 लाल K लाइन 3 हरे K लाइनों द्वारा उलटी है।

सिद्धांत

इस रणनीति का मूल तर्क हैः

- निर्धारित करें कि क्या वर्तमान K लाइन लाल K लाइन है, यानी बंद होने की कीमत खुली कीमत से कम है

- यह निर्धारित करने से पहले कि क्या 3 K लाइनें हरी K लाइनें हैं, यानी बंद होने की कीमत खुली कीमत से अधिक है

- यह निर्धारित करने के लिए कि क्या अंतिम 1 हरी K लाइन का समापन मूल्य पहले 2 हरी K लाइनों से अधिक है

- यदि उपर्युक्त शर्तें पूरी होती हैं, तो लाल K लाइन के समापन पर बाजार मूल्य पर खरीदें

- स्टॉप लॉस मूल्य लाल K लाइन के लिए न्यूनतम मूल्य है

- स्टॉप मूल्य को प्रवेश मूल्य से जोड़कर प्रवेश मूल्य से स्टॉप मूल्य तक की दूरी के रूप में सेट करें

इस रणनीति के साथ, हम लाल K लाइन को उलटने पर खरीद सकते हैं, क्योंकि बाद में प्रवृत्ति में वृद्धि की संभावना है। साथ ही जोखिम को नियंत्रित करने और मुनाफे को लॉक करने के लिए स्टॉप और स्टॉप सेट करें।

श्रेष्ठता विश्लेषण

1-3-1 लाल-हरे रंग की K-लाइन रिवर्स रणनीति के निम्नलिखित फायदे हैंः

- रणनीति तर्क सरल, स्पष्ट, समझने और लागू करने में आसान है

- K-लाइन आकृति विशेषताओं का उपयोग करना, किसी भी संकेतक पर निर्भर नहीं होना, अति-अनुकूलन से उत्पन्न होने वाली समस्याओं से बचना

- स्पष्ट प्रवेश और निकास नियम हैं जो निष्पक्ष रूप से लागू किए जा सकते हैं

- स्टॉप लॉस और स्टॉप स्टॉप सेट करें, जो प्रत्येक ट्रेड के लिए रिस्क-रिटर्न अनुपात को नियंत्रित करता है

- अच्छी प्रतिक्रिया के साथ मजबूत लीक समायोजन संभावना

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं, जिनके बारे में ध्यान देने की आवश्यकता हैः

- के-लाइन प्रारूप भविष्य के रुझानों की 100 प्रतिशत भविष्यवाणी नहीं कर सकता है, कुछ अनिश्चितताएं हैं

- केवल एक बार खरीदना, व्यक्तिगत विशेषताओं के कारण कम जीतने की संभावना

- बड़े बाजारों के रुझानों को ध्यान में रखे बिना, बड़े बाजारों में गिरावट जारी रहने पर अधिक जोखिम लेना

- ट्रेडिंग शुल्क और स्लाइड पॉइंट सेट किए बिना, फिक्स्ड डिस्क का प्रदर्शन खराब हो सकता है

क्या करें?

- खरीद की सफलता की दर बढ़ाने के लिए औसत रेखा जैसे संकेतकों को फ़िल्टर करने पर विचार करें

- वेयरहाउस मैनेजमेंट को समायोजित करना, वेयरहाउस का निर्माण

- स्टॉप लॉस स्थिति को गतिशील रूप से समायोजित करें या बड़े बाजार की स्थिति के अनुसार व्यापार को रोकें

- विभिन्न स्टॉप लॉस स्टॉप अनुपात सेटिंग्स का परीक्षण करें

- लेन-देन लागत के साथ फिक्स्ड डिस्क प्रभाव का परीक्षण करना

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

बड़े बाजार सूचकांक के आधार पर फ़िल्टरिंग। बड़े बाजारों के अल्पकालिक और मध्यम अवधि के रुझानों के आधार पर व्यापार संकेतों को फ़िल्टर करने के लिए, बड़े बाजारों पर चढ़ने पर खरीदें, और बड़े बाजारों में गिरावट पर व्यापार बंद करें।

लेन-देन की मात्रा की पुष्टि पर विचार करें। लेन-देन की मात्रा के बारे में निर्णय बढ़ाने के लिए हरी K लाइन, केवल तभी खरीदें जब लेन-देन की मात्रा बढ़ जाती है।

स्टॉप लॉस स्टॉप अनुपात का अनुकूलन करें. आप विभिन्न स्टॉप लॉस स्टॉप अनुपात का परीक्षण कर सकते हैं, सबसे अच्छा पैरामीटर संयोजन ढूंढ सकते हैं। आप गतिशील स्टॉप या मोबाइल स्टॉप भी सेट कर सकते हैं।

स्थिति प्रबंधन का अनुकूलन। स्थिति को कई बार बनाया जा सकता है और बाद में शर्तों को पूरा करने पर स्थिति बढ़ाई जा सकती है, जिससे एकल लेनदेन का जोखिम कम हो सकता है।

अधिक फ़िल्टरिंग शर्तें जोड़ें, जैसे कि औसत रेखा, उतार-चढ़ाव और अन्य संकेतकों को ध्यान में रखते हुए, और जब रुझान अधिक स्पष्ट हो तो खरीदना सुनिश्चित करें।

बड़े डेटा प्रशिक्षण के लिए इष्टतम पैरामीटर ढूंढें। बड़ी मात्रा में ऐतिहासिक डेटा इकट्ठा करें, मशीन सीखने जैसी तकनीकों का उपयोग करके इष्टतम पैरामीटर थ्रेड करें।

संक्षेप

1-3-1 लाल हरी K लाइन उलटा रणनीति समग्र रूप से एक सरल व्यावहारिक लघु रेखा व्यापार रणनीति है. यह स्पष्ट प्रवेश और बाहर निकलने के नियम है, और वापस मापने के लिए अच्छा है. हम कुछ अनुकूलन उपायों के माध्यम से इसकी लैंडस्केप प्रभाव को बढ़ा सकते हैं, जिससे यह एक विश्वसनीय मात्रात्मक व्यापार रणनीति बन जाए। इसके साथ ही जोखिम नियंत्रण पर ध्यान देने और धन का उचित प्रबंधन करने की आवश्यकता है।

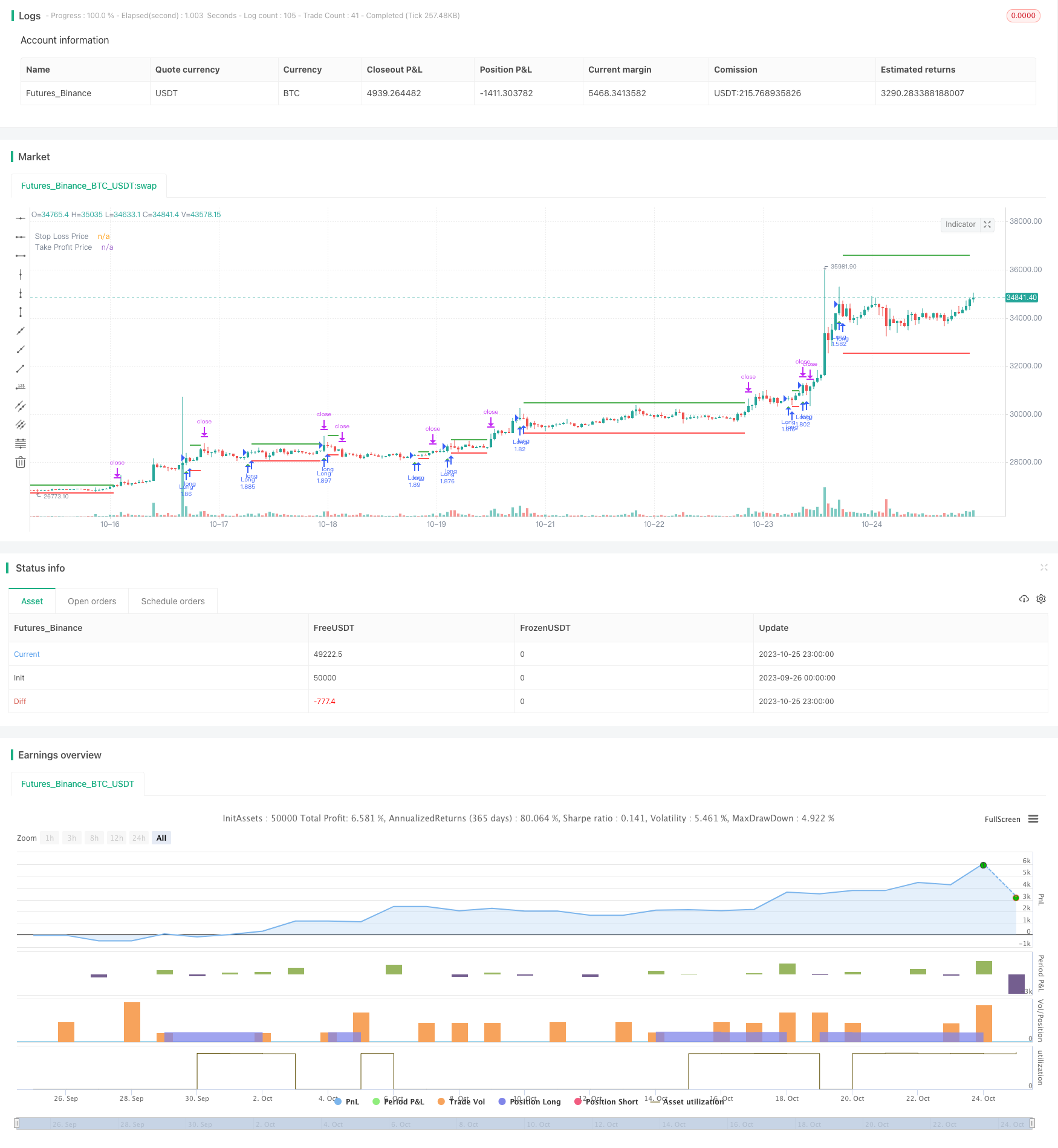

/*backtest

start: 2023-09-26 00:00:00

end: 2023-10-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

//by Genma01

strategy("Stratégie tradosaure 1 Bougie Rouge suivi de 3 Bougies Vertes", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

// Définir les paramètres

var float stopLossPrice = na

var float takeProfitPrice = na

var float stopLossPriceD = na

var float takeProfitPriceD = na

// Vérifier les conditions

redCandle = close[3] < open[3] and low[3] < low[2] and low[3] < low[1] and low[3] < low[0]

greenCandles = close > open and close[1] > open[1] and close[2] > open[2]

higherClose = close > close[1] and close[1] > close[2]

// Calcul du stop-loss

if (redCandle and greenCandles and higherClose) and strategy.position_size == 0

stopLossPrice := low[3]

// Calcul du take-profit

if (not na(stopLossPrice)) and strategy.position_size == 0

takeProfitPrice := close + (close - stopLossPrice)

// Entrée en position long

if (redCandle and greenCandles and higherClose) and strategy.position_size == 0

strategy.entry("Long", strategy.long)

// Sortie de la position

if (not na(stopLossPrice)) and strategy.position_size > 0

strategy.exit("Take Profit/Stop Loss", stop=stopLossPrice, limit=takeProfitPrice)

if strategy.position_size == 0

stopLossPriceD := na

takeProfitPriceD := na

else

stopLossPriceD := stopLossPrice

takeProfitPriceD := takeProfitPrice

// Tracer le stop-loss et le take-profit sur le graphique

plotshape(series=redCandle and greenCandles and higherClose and strategy.position_size == 0, title="Conditions Remplies", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(series=redCandle and greenCandles and higherClose and strategy.position_size == 0, title="Conditions Remplies", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

// Afficher les prix du stop-loss et du take-profit

plot(stopLossPriceD, color=color.red, title="Stop Loss Price", linewidth=2, style = plot.style_linebr)

plot(takeProfitPriceD, color=color.green, title="Take Profit Price", linewidth=2, style = plot.style_linebr)