टर्टल ट्रेडिंग आरएसआई संकेतक अल्पकालिक रणनीति

अवलोकन

यह रणनीति आरएसआई सूचक का उपयोग करके शॉर्ट ट्रेडिंग करने की एक रणनीति है। यह आरएसआई सूचक और विलियम्स शार्क सूचक के संयोजन में है, और जब आरएसआई सूचक ओवरबॉट या ओवरसोल्ड क्षेत्र में प्रवेश करता है, तो रिवर्स ट्रेडिंग के लिए अधिक रूढ़िवादी शॉर्ट ट्रेडिंग रणनीति है।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से निम्नलिखित सिद्धांतों पर आधारित हैः

समुद्री तटीय व्यापार नियम का उपयोग करें, केवल जब बाजार स्पष्ट रूप से उलट जाता है, तो अधिक रूढ़िवादी व्यापार विधि का उपयोग करें।

आरएसआई का उपयोग करके बाजार के ओवरबॉय और ओवरसोल घटना का आकलन करें। जब आरएसआई सूचक रेखा ओवरबॉय क्षेत्र में प्रवेश करती है (डिफ़ॉल्ट रूप से 60 से ऊपर) या ओवरसोल क्षेत्र (डिफ़ॉल्ट रूप से 40 से नीचे), तो यह दर्शाता है कि बाजार उलटने के लिए एक महत्वपूर्ण बिंदु पर है, इस समय उलटा व्यापार किया जाता है।

विलियम्स की मछली के सूचकांक के साथ बाजार की प्रवृत्ति का आकलन करें। केवल जब मछली के सूचकांक में तीन समान रेखाएं (लाल होंठ, सफेद दांत और नीले रंग की मछली) दिखाई देती हैं, तो खाली करने पर विचार करें। केवल जब मछली के सूचकांक में तीन समान रेखाएं ऊपर की ओर दिखाई देती हैं, तो अधिक करने पर विचार करें।

आरएसआई सूचकांक का आरएसआई आरएसआई सूचकांक के खुद के ओवरबॉट ओवरसोल्ड घटना का न्याय करने के लिए उपयोग किया जाता है, जिससे दोहरे फ़िल्टरिंग प्रभाव उत्पन्न होता है। केवल आरएसआई सूचकांक लाइन ओवरबॉट ओवरसोल्ड क्षेत्र में प्रवेश करती है, जबकि आरएसआई सूचकांक का आरएसआई भी ओवरबॉट ओवरसोल्ड क्षेत्र में प्रवेश करता है, व्यापार संकेत जारी करता है।

स्टॉप लाइन और स्टॉप लॉस लाइन सेट करें। जब कीमत रिवर्स हो जाती है और स्टॉप या स्टॉप लॉस लाइन तक पहुंच जाती है, तो स्टॉप या स्टॉप लॉस करें।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

एक मजबूत समुद्री डाकू ट्रेडिंग रणनीति के साथ, केवल जब बाजार स्पष्ट रूप से उलट जाता है, तो आप बाजार में उतार-चढ़ाव के दौरान दिशाहीन होने के बड़े जोखिम से बच सकते हैं।

आरएसआई सूचक का उपयोग करके बाजार के मोड़ को निर्धारित करने के लिए, सूचक सरल, स्पष्ट और आसान है। आरएसआई के लिए आरएसआई सेटिंग्स ने एक कड़ाई से बचने और दोहरे फ़िल्टरिंग से संकेतों की विश्वसनीयता में सुधार किया है।

प्रवृत्ति की दिशा का आकलन करने के लिए और प्रतिगामी व्यापार से बचने के लिए एक मछली के सूचकांक के साथ मिलकर. मछली के सूचकांक ने एक सहायक शर्त के रूप में फ़िल्टरिंग प्रभाव को जोड़ा।

स्टॉप-लॉस रणनीति सेट करें, जो मुनाफे को लॉक कर सकती है और जोखिम को नियंत्रित कर सकती है

आरएसआई के पैरामीटर और प्रवेश और निकास की शर्तों को विभिन्न बाजारों के अनुसार अनुकूलित किया जा सकता है।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

RSI संकेतकों में झूठे संकेतों की संभावना होती है। RSI संकेतकों में झूठे ओवरबॉट और ओवरसोल सिग्नल हो सकते हैं। मछली पकड़ने वाले संकेतकों के साथ संयोजन से झूठे संकेतों की संभावना कम हो सकती है।

स्टॉपलॉस की अत्यधिक सेटिंग से नुकसान बढ़ सकता है। स्टॉपलॉस को उचित रूप से छोटा किया जाना चाहिए ताकि व्यक्तिगत नुकसान कम हो सके।

रिवर्सिंग जरूरी नहीं कि आरएसआई ओवरबॉय ओवरसोल्ड जोन में हो। बाजार संरचना में बदलाव के कारण रिवर्सिंग पॉइंट में बदलाव हो सकता है, और पैरामीटर को समय पर समायोजित किया जा सकता है।

ट्रेडों की संख्या कम हो सकती है, लंबे समय तक कोई लेनदेन नहीं है। ट्रेडों की संख्या बढ़ाने के लिए प्रवेश की शर्तों में उचित छूट दी जा सकती है।

बाजार में लंबे समय तक वृद्धि या गिरावट हो सकती है, जिससे शॉर्ट-लाइन ट्रेडिंग अवरुद्ध हो जाती है। उचित रूप से स्थिति रखने के चक्र को समायोजित करें, ट्रेडिंग चक्र को लंबा या छोटा करें।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

आरएसआई के पैरामीटर को अनुकूलित करें और ओवरबॉय और ओवरसोल्ड क्षेत्रों के बीच की सीमा को अलग-अलग बाजारों के लिए समायोजित करें।

प्रवृत्ति की दिशा का निर्धारण करने की सटीकता को अनुकूलित करने के लिए मत्स्य पालन सूचक के मापदंडों को समायोजित करना।

स्टॉप लॉस सेटिंग्स को ऑप्टिमाइज़ करें, अधिकतम वापसी नियंत्रण प्राप्त करें और अधिक लाभ प्राप्त करें।

अन्य संकेतकों के साथ संयोजन, जैसे कि केडीजे, एमएसीडी आदि के साथ संकेत की सटीकता में सुधार।

ऑटो स्टॉप और स्टॉप लॉस को ट्रैक करने के लिए अतिरिक्त सुविधाएं, और एकतरफा नुकसान को बेहतर तरीके से नियंत्रित करने के लिए

स्थिति प्रबंधन का अनुकूलन, विभिन्न बाजार स्थितियों के लिए स्थिति आकार को समायोजित करना, जोखिम को नियंत्रित करना।

ट्रेडिंग समय के लिए अनुकूलन, ट्रेडों को उन समयों में करें जब रुझान अधिक स्पष्ट हो।

संक्षेप

इस रणनीति के लिए समग्र रूप से एक अधिक स्थिर लघु रेखा ट्रेडिंग रणनीति है. यह एक अधिक रूढ़िवादी समुद्र तट ट्रेडिंग रणनीति का उपयोग करता है, जबकि आरएसआई सूचक का उपयोग करके उलटा बिंदु का आकलन करने के लिए, और ट्रेंड की दिशा का आकलन करने के लिए मछली के सूचक के साथ, उच्च जोखिम वाले ट्रेडों को प्रभावी ढंग से रोकने के लिए, जैसे कि ऊंचा और नीचे, और स्थिर लाभ को लॉक करना। पैरामीटर सेटिंग, स्टॉप-स्टॉप-लॉस रणनीति, अन्य संकेतकों के संयोजन आदि को अनुकूलित करके, इस रणनीति की प्रभावशीलता को लगातार बढ़ाया जा सकता है। कुल मिलाकर, यह रणनीति उन निवेशकों के लिए उपयुक्त है जो बाजार में उलटा व्यापार की रुचि रखते हैं और स्थिर आय की तलाश में हैं।

/*backtest

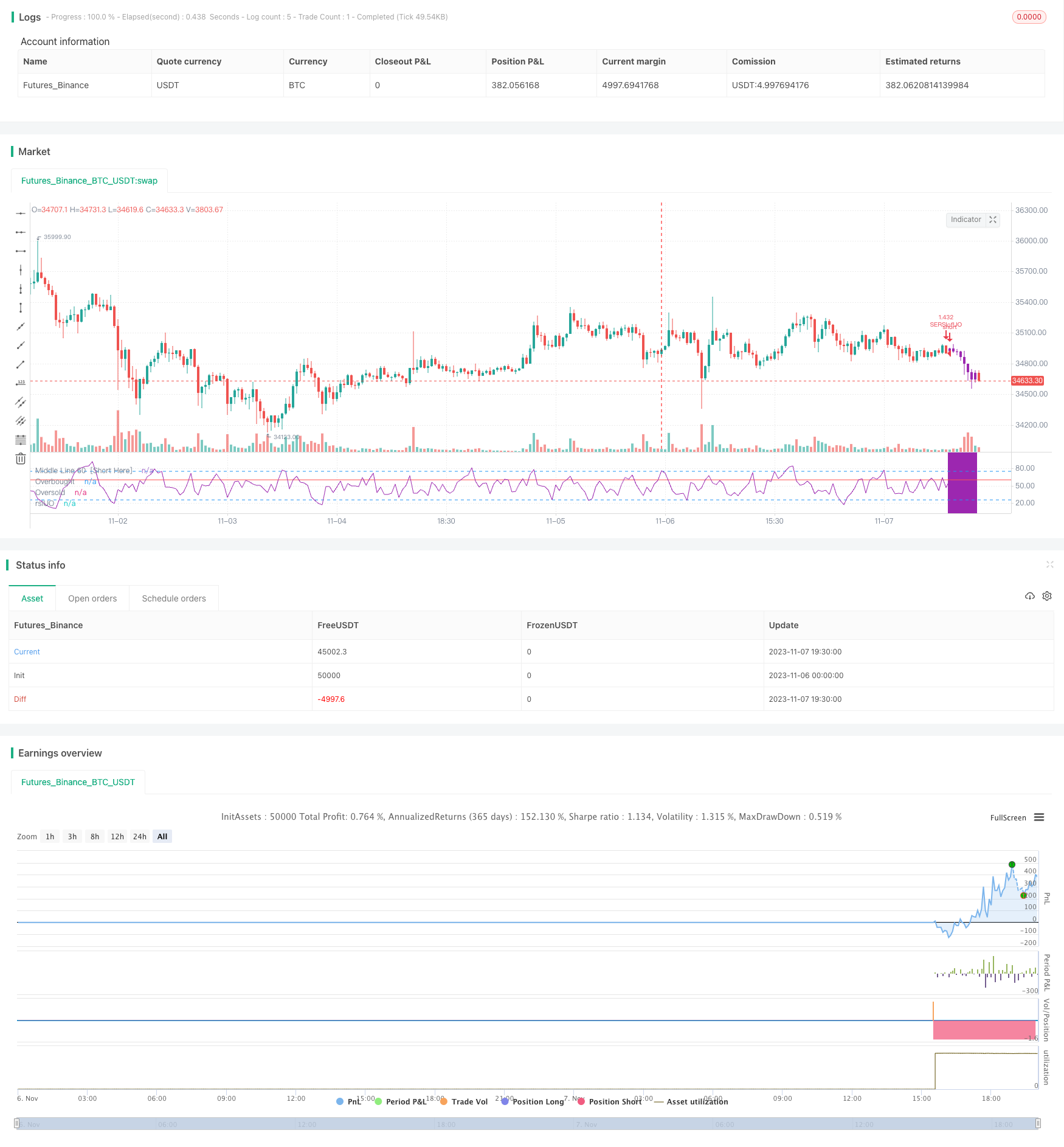

start: 2023-11-06 00:00:00

end: 2023-11-07 20:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mohanee

//@version=4

strategy(title="RSI of Ultimate Oscillator [SHORT Selling] Strategy", shorttitle="RSIofUO" , overlay=false, pyramiding=1, default_qty_type=strategy.percent_of_equity, default_qty_value=20, initial_capital=10000, currency=currency.USD) //default_qty_value=10, default_qty_type=strategy.fixed,

//Ultimate Oscillator logic copied from TradingView builtin indicator

/////////////////////////////////////////////////////////////////////////////////

length1 = input(5, minval=1), length2 = input(10, minval=1), length3 = input(15, minval=1)

rsiUOLength = input(5, title="RSI UO length", minval=1)

sellLine = input (60, title="Sell at RSIofUO")

coverLine = input (75, title="Cover at RSIofUO")

riskCapital = input(title="Risk % of capital", defval=10, minval=1)

stopLoss=input(3,title="Stop Loss",minval=1)

showUO=input(false, "show Ultimate Oscialltor")

average(bp, tr_, length) => sum(bp, length) / sum(tr_, length)

high_ = max(high, close[1])

low_ = min(low, close[1])

bp = close - low_

tr_ = high_ - low_

avg7 = average(bp, tr_, length1)

avg14 = average(bp, tr_, length2)

avg28 = average(bp, tr_, length3)

out = 100 * (4*avg7 + 2*avg14 + avg28)/7

//Ultimate Oscillator

/////////////////////////////////////////////////////////////////////////////////

//Willimas Alligator copied from TradingView built in Indicator

/////////////////////////////////////////////////////////////////////////////////

smma(src, length) =>

smma = 0.0

smma := na(smma[1]) ? sma(src, length) : (smma[1] * (length - 1) + src) / length

smma

//moving averages logic copied from Willimas Alligator -- builtin indicator in TradingView

sma1=smma(hl2,10)

sma2=smma(hl2,20)

sma3=smma(hl2,50)

//Willimas Alligator

/////////////////////////////////////////////////////////////////////////////////

//drawings

/////////////////////////////////////////////////////////////////////////////////

hline(sellLine, title="Middle Line 60 [Short Here]", color=color.red , linestyle=hline.style_solid)

obLevelPlot = hline(75, title="Overbought", color=color.blue , linestyle=hline.style_dashed)

osLevelPlot = hline(25, title="Oversold", color=color.blue, linestyle=hline.style_dashed)

fill(obLevelPlot, osLevelPlot, title="Background", color=color.blue, transp=90)

rsiUO = rsi(out,rsiUOLength)

ultPlot=plot(showUO==true? out : na, color=color.green, title="Oscillator")

plot(rsiUO, title = "rsiUO" , color=color.purple)

//drawings

/////////////////////////////////////////////////////////////////////////////////

//Strategy Logic

/////////////////////////////////////////////////////////////////////////////////

//Entry--

//Echeck how many units can be purchased based on risk manage ment and stop loss

qty1 = (strategy.equity * riskCapital / 100 ) / (close*stopLoss/100)

//check if cash is sufficient to buy qty1 , if capital not available use the available capital only

qty1:= (qty1 * close >= strategy.equity ) ? (strategy.equity / close) : qty1

strategy.entry(id="SERSIofUO", long=false, qty=qty1, when = sma1<=sma2 and sma2 < sma3 and close<sma2 and crossunder(rsiUO,sellLine) )

//strategy.entry(id="SERSiofUO", long=false, when = sma1< sma2 and crossunder(rsiUO,60) )

barcolor(abs(strategy.position_size)>=1 ? color.purple : na )

bgcolor(abs(strategy.position_size)>=1 ? color.purple : na , transp=70)

//partial exit

strategy.close(id="SERSIofUO", comment="PExit", qty=strategy.position_size/3, when=abs(strategy.position_size)>=1 and close< strategy.position_avg_price and crossover(rsiUO,30) )

strategy.close(id="SERSIofUO", comment="CloseAll", when=abs(strategy.position_size)>=1 and crossover(rsiUO,coverLine) )

//Strategy Logic

/////////////////////////////////////////////////////////////////////////////////