डबल लाभ स्टॉप लॉस मूविंग औसत क्रॉसओवर मात्रात्मक रणनीति

अवलोकन

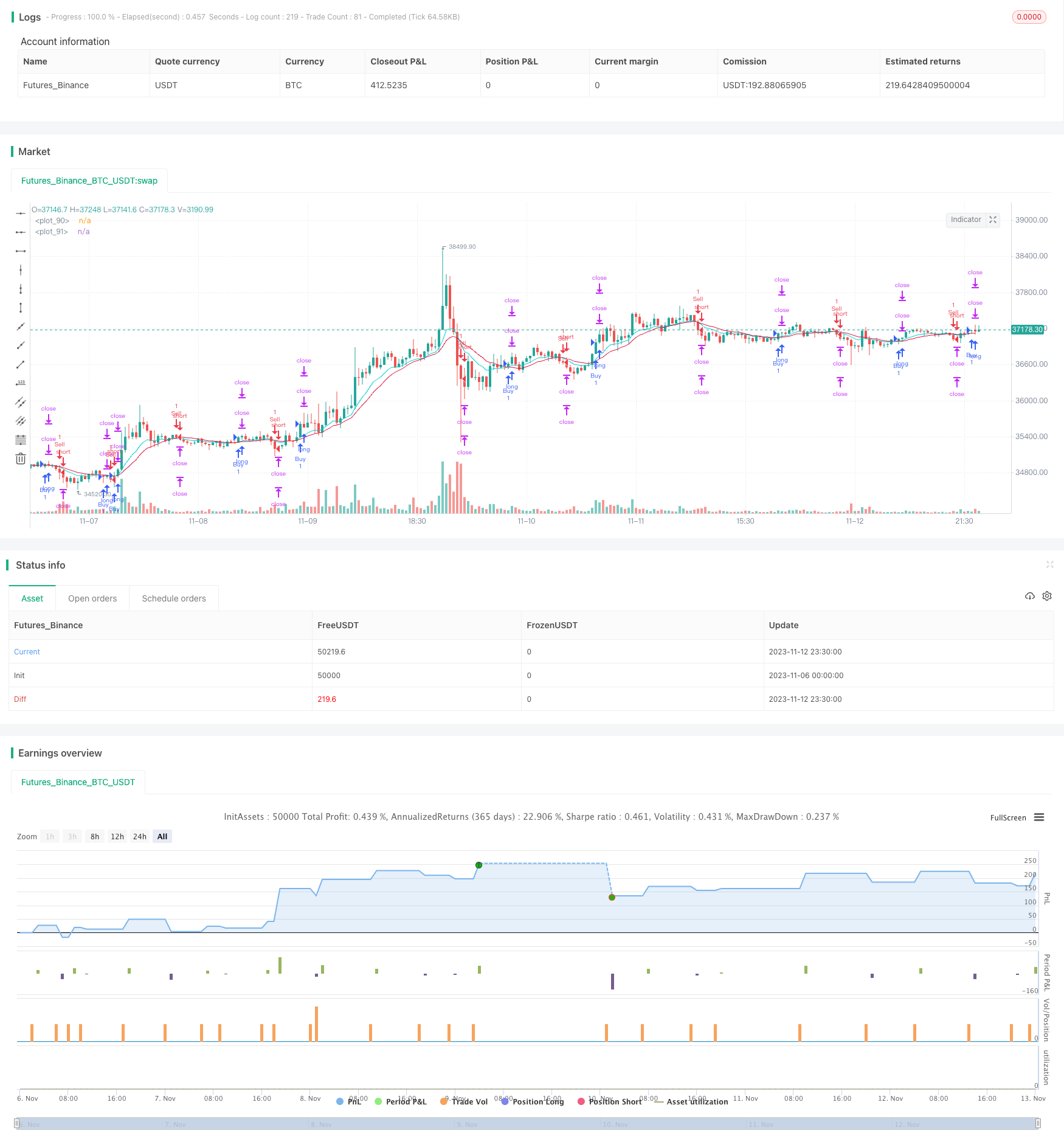

इस रणनीति में सरल चलती औसत क्रॉसिंग और डबल स्टॉप तकनीक का उपयोग किया गया है, जिसका उद्देश्य जोखिम को नियंत्रित करना और लाभ की संभावना को बढ़ाना है। यह रणनीति मध्यम और अल्पकालिक ट्रेडिंग के लिए उपयुक्त है, जो रुझान में बदलाव के दौरान अवसरों को पकड़ सकती है।

रणनीति सिद्धांत

यह रणनीति ईएमए और डब्लूएमए के क्रॉसिंग पर आधारित है। जब ईएमए डब्लूएमए के ऊपर होता है, तो अधिक होता है; जब ईएमए डब्लूएमए के नीचे होता है, तो कम होता है।

हर बार जब कोई स्थिति खुलती है, तो रणनीति दो स्टॉप लेवल सेट करती है। पहला स्टॉप लेवल शुरुआती कीमत पर +20 अंक और दूसरा स्टॉप लेवल शुरुआती कीमत पर +40 अंक पर सेट किया जाता है। साथ ही एक स्टॉप लॉस लेवल भी सेट किया जाता है, जो शुरुआती कीमत पर -20 अंक पर सेट किया जाता है।

जब कीमत पहले स्टॉप लेवल को छूती है, तो आधे ऑर्डर को बंद कर दिया जाता है। शेष ऑर्डर को जारी रखा जाता है, दूसरे स्टॉप लेवल का पीछा किया जाता है या बंद कर दिया जाता है।

इस प्रकार, प्रत्येक लेनदेन के तीन परिणाम होते हैंः

कीमतों ने रोक को ट्रिगर किया, 2% का प्रत्यक्ष नुकसान।

कीमत पहले एक स्टॉप ट्रिगर करती है, आधे ऑर्डर को समतल करती है, 1% लाभ पर लॉक करती है, और फिर जब तक यह बंद नहीं हो जाती, तब तक चलती रहती है, और अंततः संतुलन समाप्त हो जाता है, शून्य लाभ।

मूल्य पहले स्टॉप को ट्रिगर करने के बाद जारी रहता है, फिर दूसरा स्टॉप ट्रिगर करता है, और अंत में 1% + 2% = 3% का लाभ होता है।

श्रेष्ठता विश्लेषण

इस तरह के दो स्तरीय स्टॉप-लॉस रणनीति का सबसे बड़ा लाभ यह है कि जोखिम को नियंत्रित किया जा सकता है और एक बड़े नुकसान से बचा जा सकता है। जब बाजार खराब हो, तो स्टॉप-लॉस नुकसान को 2% के भीतर नियंत्रित कर सकता है। जब बाजार की स्थिति अच्छी हो, तो दो स्टॉप-लॉस स्तर अधिक मुनाफा कमा सकते हैं।

एकल स्टॉप-लॉस की तुलना में, इस रणनीति के तीन परिणाम हैंः नुकसान, लाभ और कोई नुकसान नहीं, रोक की संभावना को कम करना। यहां तक कि अगर यह बंद हो जाता है, तो अधिकतम नुकसान 2% पर नियंत्रित होता है। पारंपरिक स्टॉप-लॉस रणनीति की तुलना में, इस प्रकार की डबल स्टॉप-लॉस रणनीति डीडी को काफी कम कर सकती है और जीत की दर में सुधार कर सकती है।

एक और लाभ यह है कि यह सरल है. ईएमए और डब्ल्यूएमए व्यापक रूप से ज्ञात और समझने में आसान हैं. स्टॉप-स्टॉप लॉजिक बहुत स्पष्ट है और इसे आसानी से मॉनिटर किया जा सकता है. यह रणनीतियों को स्वीकार करने और लागू करने के लिए आसान बनाता है।

जोखिम विश्लेषण

हालांकि इस रणनीति के कुछ फायदे हैं, लेकिन इसके साथ कुछ जोखिम भी हैं, जिनके बारे में आपको सावधान रहना चाहिए।

सबसे पहले, ईएमए और डब्ल्यूएमए, औसत रेखा के रूप में, अस्थिरता की पहचान करने में कमजोर हैं। जब रुझान स्पष्ट नहीं होता है, तो अधिक गलत सिग्नल उत्पन्न हो सकते हैं, जिससे बहुत अधिक व्यापार होता है।

दूसरा, एक निश्चित स्टॉप-लॉस बिंदु बाजार में उतार-चढ़ाव के साथ मेल नहीं खा सकता है। जब उतार-चढ़ाव अधिक होता है, तो स्टॉप-लॉस को तोड़ दिया जा सकता है, जिससे सुरक्षा नहीं हो सकती है।

अंत में, यह रणनीति आकस्मिक घटनाओं के लिए प्रतिक्रिया करने में असमर्थ है, जो कि लीवरेज होने का जोखिम है। जब कोई महत्वपूर्ण समाचार घटना होती है, तो बाजार में भारी उछाल हो सकता है, जो सीधे स्टॉपलॉस लाइन को मारता है, जिससे भारी नुकसान होता है।

अनुकूलन दिशा

इस रणनीति को और अधिक अनुकूलित करने के लिए निम्नलिखित कदम उठाए जा सकते हैं:

सिग्नल में सुधार करें. आप ईएमए और डब्ल्यूएमए से बेहतर औसत या प्रवृत्ति संकेतकों का प्रयास कर सकते हैं, जिससे सिग्नल की गुणवत्ता में सुधार हो सकता है।

गतिशील रूप से स्टॉपलॉस को समायोजित करना। एटीआर, मोबाइल स्टॉपलॉस आदि के आधार पर स्टॉपलॉस को वास्तविक समय में समायोजित किया जा सकता है, जिससे यह गतिशील रूप से बाजार का पालन कर सके।

फ़िल्टरिंग की शर्तें जोड़ें. आप ट्रेडों की मात्रा या उप-सूचकांकों की पुष्टि कर सकते हैं, ताकि आप धोखाधड़ी से बच सकें। आप यह भी चुन सकते हैं कि क्या आप महत्वपूर्ण घटनाओं की कैलेंडर के आधार पर व्यापार करते हैं या नहीं।

स्थिति प्रबंधन का अनुकूलन करें। धन प्रबंधन सिद्धांतों के अनुसार प्रत्येक व्यापार के लिए विशिष्ट स्थिति आकार का अनुकूलन किया जा सकता है।

संक्षेप

यह रणनीति एक साधारण और व्यावहारिक ट्रेंड ट्रैकिंग रणनीति है। यह ईएमए और डब्ल्यूएमए का उपयोग करके ट्रेडिंग सिग्नल बनाता है और डबल स्टॉप तकनीक का उपयोग करके जोखिम को नियंत्रित करता है। पारंपरिक रणनीतियों की तुलना में लाभ की अधिक संभावना, कम जोखिम के फायदे हैं। बेशक, संकेतक की सीमाओं और स्टॉप लॉस सेटिंग्स के जोखिम पर भी ध्यान देना आवश्यक है। आगे के अनुकूलन के साथ, यह रणनीति अधिक स्थिर और विश्वसनीय बना सकती है।

/*backtest

start: 2023-11-06 00:00:00

end: 2023-11-13 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("FS ATR & PS (MA)", overlay=true)

// Strategy

Buy = input(true)

Sell = input(true)

// Time Period

start_year = input(title='Start year' ,defval=2019)

start_month = input(title='Start month' ,defval=1)

start_day = input(title='Start day' ,defval=1)

start_hour = input(title='Start hour ' ,defval=0)

start_minute = input(title='Start minute' ,defval=0)

end_time = input(title='set end time?',defval=false)

end_year = input(title='end year' ,defval=2019)

end_month = input(title='end month' ,defval=12)

end_day = input(title='end day' ,defval=31)

end_hour = input(title='end hour' ,defval=23)

end_minute = input(title='end minute' ,defval=59)

// MA

ema_period = input(title='EMA period',defval=10)

wma_period = input(title='WMA period',defval=20)

ema = ema(close,ema_period)

wma = wma(close,wma_period)

// Entry Condition

longCondition =

crossover(ema,wma) and Buy and

nz(strategy.position_size) == 0 and

time > timestamp(start_year, start_month, start_day, start_hour, start_minute) and

(end_time?(time < timestamp(end_year, end_month, end_day, end_hour, end_minute)):true)

shortCondition =

crossunder(ema,wma) and Sell and

nz(strategy.position_size) == 0 and

time > timestamp(start_year, start_month, start_day, start_hour, start_minute) and

(end_time?(time < timestamp(end_year, end_month, end_day, end_hour, end_minute)):true)

// Exit Condition

a = input(20)*10

b = input(40)*10

c = a*syminfo.mintick

d = b*syminfo.mintick

long_stop_level = float(na)

long_profit_level1 = float(na)

long_profit_level2 = float(na)

long_even_level = float(na)

short_stop_level = float(na)

short_profit_level1 = float(na)

short_profit_level2 = float(na)

short_even_level = float(na)

long_stop_level := longCondition ? close - c : long_stop_level [1]

long_profit_level1 := longCondition ? close + c : long_profit_level1 [1]

long_profit_level2 := longCondition ? close + d : long_profit_level2 [1]

long_even_level := longCondition ? close + 0 : long_even_level [1]

short_stop_level := shortCondition ? close + c : short_stop_level [1]

short_profit_level1 := shortCondition ? close - c : short_profit_level1 [1]

short_profit_level2 := shortCondition ? close - d : short_profit_level2 [1]

short_even_level := shortCondition ? close + 0 : short_even_level [1]

// Position Sizing

Risk = input(defval=10, title="Risk per trade%", step=1, minval=0, maxval=100)/100

size = 1

// Strategy

if longCondition

strategy.entry("Buy" , strategy.long, qty=size)

strategy.exit ("Exit1", stop=long_stop_level, limit=long_profit_level1, qty=size/2)

strategy.exit ("Exit2", stop=long_stop_level, limit=long_profit_level2)

if shortCondition

strategy.entry("Sell" , strategy.short, qty=size)

strategy.exit ("Exit3", stop=short_stop_level, limit=short_profit_level1, qty=size/2)

strategy.exit ("Exit4", stop=short_stop_level, limit=short_profit_level2)

// Plot

plot(strategy.position_size <= 0 ? na : long_stop_level , color=#dc143c, style=plot.style_linebr, linewidth=1)

plot(strategy.position_size <= 0 ? na : long_profit_level1 , color=#00ced1, style=plot.style_linebr, linewidth=1)

plot(strategy.position_size <= 0 ? na : long_profit_level2 , color=#00ced1, style=plot.style_linebr, linewidth=1)

plot(strategy.position_size <= 0 ? na : long_even_level , color=#ffffff, style=plot.style_linebr, linewidth=1)

plot(strategy.position_size >= 0 ? na : short_stop_level , color=#dc143c, style=plot.style_linebr, linewidth=1)

plot(strategy.position_size >= 0 ? na : short_profit_level1, color=#00ced1, style=plot.style_linebr, linewidth=1)

plot(strategy.position_size >= 0 ? na : short_profit_level2, color=#00ced1, style=plot.style_linebr, linewidth=1)

plot(strategy.position_size >= 0 ? na : short_even_level , color=#ffffff, style=plot.style_linebr, linewidth=1)

plot(ema,color=#00ced1)

plot(wma,color=#dc143c)