सीसीआई संकेतक पर आधारित प्रवृत्ति अनुसरण रणनीति

अवलोकन

यह रणनीति CCI सूचकांक पर आधारित एक ट्रेंड ट्रैकिंग रणनीति है। यह ट्रेडिंग सिग्नल उत्पन्न करने के लिए दो अलग-अलग चक्रों के CCI सूचकांक का उपयोग करता है। विशेष रूप से, यह निगरानी करता है कि क्या एक छोटी अवधि का CCI सूचकांक एक लंबी अवधि के CCI सूचकांक को तोड़ता है, और ब्रेक की दिशा के आधार पर अधिक या कम करने का निर्णय लेता है।

रणनीति सिद्धांत

इस रणनीति का मूल तर्क हैः

- दो सीसीआई को परिभाषित करें, सीआई 1 14 चक्र और सीआई 2 56 चक्र

- जब ci1 ऊपर की ओर ci2 से आगे निकलता है, तो अधिक करें

- जब ci1 नीचे की ओर ci2 को पार करता है, तो खाली करें

- ट्रेडिंग सिग्नल जारी होने के बाद, ci1 और ci2 के मानों के माध्यम से स्थिति को रखने के लिए स्थिति का निर्धारण करें

अधिक करने के लिए विशिष्ट नियम हैंः

- सीआई 1 पर सीआई 2, यानी शॉर्ट पीरियड सीसीआई पर लंबी पीरियड सीसीआई

- स्टॉप लॉस कंडीशन: CI1 < -50 और परिवर्तन दर < 0 या CI1 -100 से नीचे

इस तरह के रिक्त स्थान के लिए नियम इस प्रकार हैं:

- ci1 के तहत सीआई 2 के माध्यम से, अर्थात् लघु चक्र सीसीआई के तहत लंबे चक्र सीसीआई के माध्यम से

- स्टॉप लॉस कंडीशन: ci1>100 और परिवर्तन दर>0 या ci2 पर पहनना 100

जैसा कि आप देख सकते हैं, यह रणनीति संक्षिप्त अवधि के सीसीआई की संवेदनशीलता और लंबी अवधि के सीसीआई की स्थिरता का उपयोग करती है, जिससे रुझानों की पहचान और ट्रैकिंग की जा सकती है।

रणनीतिक लाभ

इस रणनीति के निम्नलिखित फायदे हैं:

- CCI सूचकांक का लाभ उठाते हुए ट्रेंड्स को पहचानें

- डबल सीसीआई डिजाइन कुछ शोर लेनदेन को फ़िल्टर कर सकता है

- लंबी और छोटी अवधि के CCI सूचकांकों के संयोजन के माध्यम से, रुझानों का पालन करते हुए जोखिम को नियंत्रित किया जा सकता है

- नीति नियम सरल, स्पष्ट, समझने और लागू करने में आसान हैं

- मजबूत विन्यासशीलता, CCI चक्र और रोक शर्तों को अनुकूलित किया जा सकता है

रणनीतिक जोखिम

इस रणनीति के कुछ जोखिम भी हैं:

- CCI सूचकांक क्षैतिज और आघात के लिए कमजोर है

- लंबे समय तक चलने वाले सीसीआई के विचलन से ट्रेडिंग सिग्नल में गड़बड़ी हो सकती है

- स्टॉप लॉस को गलत तरीके से सेट करने से अधिक नुकसान हो सकता है

- गलत पैरामीटर सेटिंग भी रणनीति के लाभ पर एक बड़ा प्रभाव डालती है

जोखिम के लिए समाधानः

- अन्य संकेतकों के साथ संयोजन के रूप में व्यापार को समझने के लिए, आप उतार-चढ़ाव के दौरान व्यापार से बच सकते हैं

- फ़िल्टरिंग शर्तों को बढ़ाएं ताकि लंबे समय तक चलने वाले सीसीआई के गलत संकेतों से बचा जा सके

- अनुकूलन और परीक्षण के लिए अलग-अलग बाधाओं

- रिटर्न्स और पैरामीटर अनुकूलन के माध्यम से उपयुक्त पैरामीटर संयोजन का चयन करें

रणनीति अनुकूलन दिशा

इस रणनीति को और भी बेहतर बनाया जा सकता हैः

- अन्य मापदंडों को जोड़ना और एक अधिक SYSTEM ट्रेडिंग सिस्टम बनाना

- विभिन्न सप्ताह के दिन और सत्रों के बीच आय अंतर का परीक्षण करना

- मशीन लर्निंग के साथ बेहतर मापदंडों की खोज

- विभिन्न किस्मों की विशेषताओं के अनुसार पैरामीटर को समायोजित करें

- स्टॉक खोलने और स्टॉक की शर्तों को अनुकूलित करना

संक्षेप

इस रणनीति के लिए समग्र एक सरल प्रवृत्ति ट्रैक रणनीति के आधार पर लंबी अवधि के कम अवधि के सीसीआई सूचकांक के टूटने. यह प्रभावी रूप से पहचान कर सकते हैं प्रवृत्ति दिशा और ट्रैक प्रवृत्ति. जबकि रोक जैसे साधनों के माध्यम से जोखिम को नियंत्रित. इस रणनीति के सरल व्यावहारिक है, पैरामीटर समायोजित करने के लिए लचीला है, और के रूप में एक प्रवेश रणनीति के लिए मात्रा व्यापार. आगे अनुकूलन और संयोजन के साथ, एक और अधिक शक्तिशाली व्यापार प्रणाली के गठन कर सकते हैं.

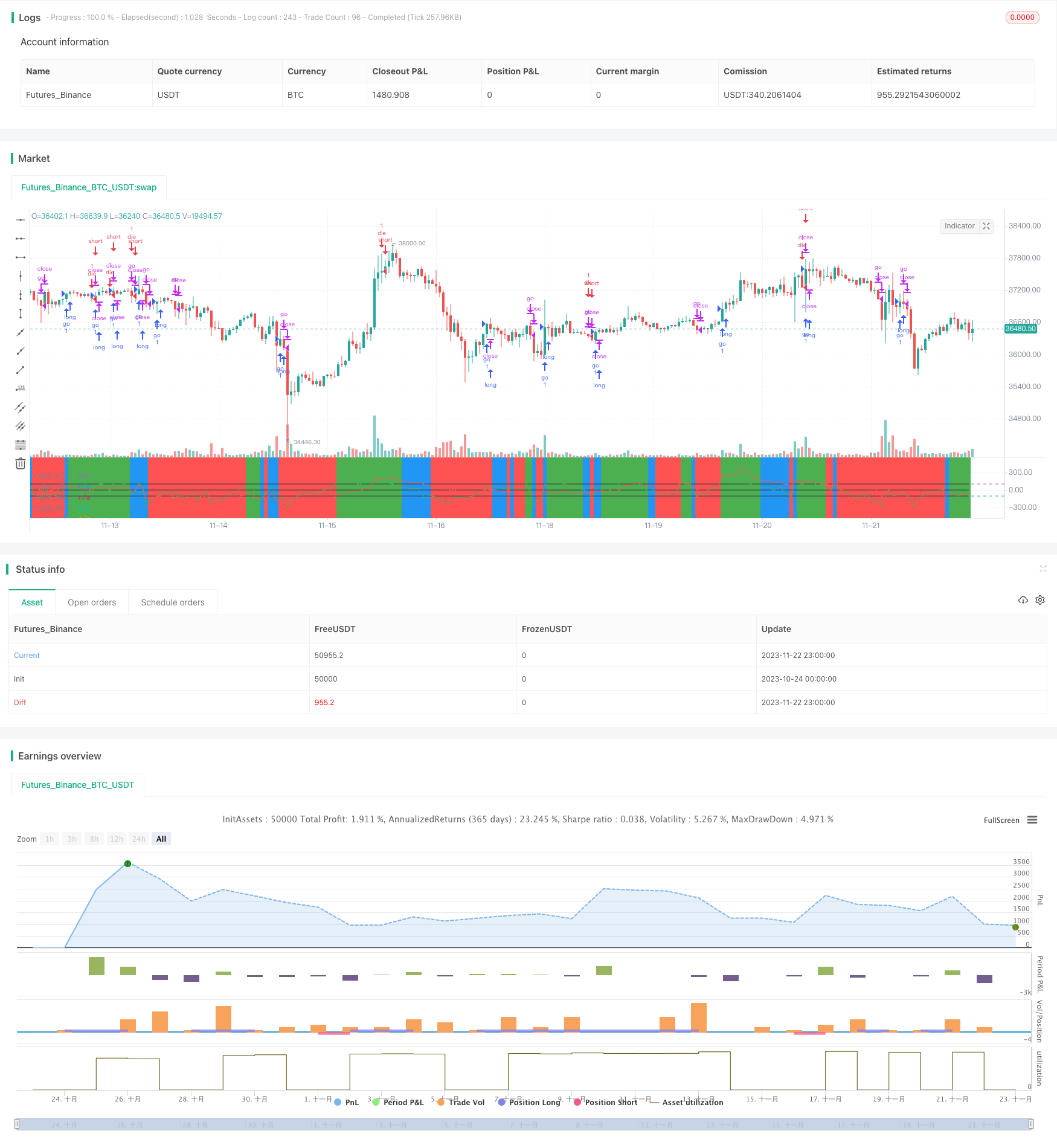

/*backtest

start: 2023-10-24 00:00:00

end: 2023-11-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="my work",calc_on_order_fills=true,currency=currency.USD, default_qty_type=strategy.percent_of_equity,commission_type=strategy.commission.percent)

source = close

shortlength=input(14)

longlength=input(56)

aa=input(2)

Ss=input(75)

//Cci part

ci1=cci(source,shortlength) //4시간봉의 기본 cci

ci2=cci(source,longlength) //4시간봉에서 12시봉의 cci 무빙측정

//오린간 선생님의 WT + ichimoku

len = input(10)

lenTurn = input(9)

lenStd = input(26)

wtm_e(so, l) =>

esa = ema(so, l)

d = ema(abs(so - esa), l)

ci = (so - esa) / (0.015 * d)

ema(ci, l*2+1)

alh(len) => avg(lowest(len), highest(len))

alh_src(src, len) => avg(lowest(src, len), highest(src, len))

wt = wtm_e(close,len)

turn = alh_src(wt, lenTurn)

std = alh_src(wt, lenStd)

cnt = 0

if wt > turn

cnt:=cnt+1

if wt > std

cnt:=cnt+1

//100,-100선

h0 = hline(100)

h1 = hline(-100)

//plot(ci,color=green)

// plot(k,color=green)

// plot(d,color=red)

plot(ci1,color=green)

plot(ci2,color=red)

plot(0,color=black)

plot(100,color=black)

plot(-100,color=black)

fill(h0,h1,color=purple,transp=95)

bgcolor(cnt==0 ? red : cnt==1 ? blue : cnt == 2 ? green : na, transp = Ss)

//기간조정

Fromday = input(defval=1, title="from day", minval=1, maxval=31)

FromMonth = input(defval=1, title="from month", minval=1, maxval=12)

FromYr = input(defval=2019, title="from yr", minval=1970)

Today = input(defval=13, title="to day", minval=1, maxval=31)

ToMonth = input(defval=12, title="to month", minval=1, maxval=12)

ToYr = input(defval=2019, title="to yr", minval=1970)

startDate = timestamp(FromYr, FromMonth, Fromday, 00, 00)

finishDate = timestamp(ToYr, ToMonth, Today, 00, 00)

Time_cond = true

/////롱

if crossover(ci1,ci2) and change(ci2)>0 and Time_cond

strategy.entry("go", strategy.long, comment="go")

strategy.close("go", (ci2<0 and ci1 <-50 and change(ci1)<0) or (crossunder(ci1,-100) and strategy.openprofit<0) and change(cnt)<0)

/////숏

if (crossunder(ci1,ci2) and change(ci2)<0 and falling(ci1,aa)) and Time_cond

strategy.entry("die", strategy.short, comment="die")

strategy.close("die", (ci2>0 and ci1 > 100 and change(ci1)>0) or (crossover(ci2,100) and strategy.openprofit<0) and change(cnt)>0)