लॉन्ग-शॉर्ट बैलेंस्ड मूविंग एवरेज ट्रेंड फॉलोइंग रणनीति

अवलोकन

यह रणनीति बिटकॉइन और एथेरियम के लिए एक सरल चलती औसत प्रवृत्ति अनुवर्ती रणनीति है। यह प्रवृत्ति की दिशा की पहचान करने के लिए औसत, MACD और RSI जैसे कई संकेतकों को जोड़ती है और एक निश्चित स्थिति की लंबी लाइन के साथ प्रवृत्ति को ट्रैक करती है।

रणनीति सिद्धांत

रणनीति का मुख्य तर्क यह है कि 20 दिन ईएमए लाइन पर 100 दिन की एसएमए लाइन और 100 दिन की एसएमए लाइन पर 200 दिन की एसएमए लाइन को पार करते समय अधिक करें; 20 दिन ईएमए लाइन के नीचे 100 दिन की एसएमए लाइन को पार करते समय पक्के रहें। यानी, तीन अलग-अलग अवधि की चलती औसत का उपयोग करके प्रवृत्ति की दिशा निर्धारित करें।

विशेष रूप से, रणनीति 20 दिन ईएमए लाइन, 100 दिन एसएमए लाइन और 200 दिन एसएमए लाइन के मूल्यों की गणना करके और उनके आकार के संबंध की तुलना करके प्रवृत्ति का न्याय करती है। जब 20 दिन ईएमए लाइन पर 100 दिन की एसएमए लाइन, यानी 20 दिन की ईएमए लाइन 100 दिन की एसएमए लाइन से बड़ी होती है, तो यह दर्शाता है कि कीमतें बढ़ना शुरू हो गई हैं; इस समय यदि 100 दिन की एसएमए लाइन 200 दिन की एसएमए लाइन से बड़ी है, तो यह दर्शाता है कि मध्यम और दीर्घकालिक प्रवृत्ति भी बढ़ रही है, जो एक मजबूत मल्टीट्रेडिंग संकेत है।

जब 20 ईएमए लाइन 100 दिन की एसएमए लाइन से नीचे फिर से पार करती है, तो यह संकेत देता है कि अल्पकालिक प्रवृत्ति में एक उलटा संकेत है, इस समय रणनीति एक पीस-लॉस विकल्प चुनती है।

इसके अलावा, रणनीति MACD और RSI जैसे संकेतकों के साथ प्रवृत्ति की पुष्टि करती है। केवल जब MACD की DIF लाइन, DEMA लाइन और HIST कॉलम लाइन ऊपर की ओर होती है, और RSI 50 से ऊपर होती है, तो स्थिति खोलने का विकल्प होता है।

रणनीतिक लाभ

इस रणनीति का सबसे बड़ा लाभ स्पष्ट प्रवृत्ति ट्रेडिंग नियमों को तैयार करना है, जो मध्य-लंबी प्रवृत्ति को प्रभावी ढंग से ट्रैक करने में सक्षम है। विशिष्ट लाभ इस प्रकार हैंः

- चलती औसत के बहु-समूहों का उपयोग करने से प्रवृत्ति का अनुमान लगाना अधिक विश्वसनीय होता है।

- प्रवृत्ति को ट्रैक करने के लिए एक लंबी लाइन के रूप में प्रवृत्ति को ट्रैक करना आसान है, जो अल्पकालिक बाजार में उतार-चढ़ाव से प्रभावित नहीं होता है।

- MACD और RSI जैसे संकेतकों के साथ मिलकर रणनीति संकेतों की पुष्टि करें, जिससे झूठे ब्रेक को फ़िल्टर किया जा सके।

- ईएमए लाइन और एसएमए लाइन के माध्यम से प्रवेश और निकास स्थानों को जज करने के लिए गोल्डन और डेड फोर्क, नियम सरल और स्पष्ट हैं।

- जोखिम को प्रभावी ढंग से नियंत्रित करने में सक्षम होना और स्टॉप लॉस के माध्यम से नुकसान को सीमित करना।

जोखिम और समाधान

इस रणनीति में कुछ जोखिम भी हैं, मुख्य समस्या यह है कि जब रुझान पलट जाता है तो समय पर रोक नहीं लगाई जा सकती है। विशिष्ट जोखिम और समाधान इस प्रकार हैंः

समय पर ट्रेंड रिवर्स पॉइंट को ट्रैक करने में असमर्थताः औसत चक्र को छोटा कर सकते हैं, या अधिक संकेतक जोड़ सकते हैं ताकि समग्र निर्णय लिया जा सके।

लंबे समय तक स्थिति रखने से अधिक नुकसान हो सकता है: बाहर निकलने की रेखा को उचित रूप से छोटा किया जा सकता है, समय पर नुकसान को रोक दिया जा सकता है

औसत संकेतक में देरी हो सकती हैः एक निश्चित वापसी अनुपात के साथ एक स्टॉप-लॉस लाइन जोड़ी जा सकती है, सक्रिय स्टॉप-लॉस।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से भी अनुकूलित किया जा सकता हैः

इष्टतम पैरामीटर खोजने के लिए अधिक संयोजनों के औसत चक्र का परीक्षण करें।

प्रवृत्तियों और प्रवेश के समय का आकलन करने के लिए अन्य संकेतकों या मॉडलों को आज़माएं। जैसे कि ब्रिन बैंड, केडी सूचकांक आदि।

गतिशील रूप से अनुकूलित पैरामीटर जैसे कि मशीन लर्निंग का उपयोग करना। उदाहरण के लिए, स्टॉप लॉस को रेनफोर्समेंट लर्निंग का उपयोग करके समायोजित करना।

लेनदेन की मात्रा के संकेतकों के साथ संयुक्त रूप से झूठी सफलताओं से बचने के लिए। जैसे कि ऊर्जा ज्वार सूचक, लेनदेन की मात्रा आदि।

एक स्वचालित रोक और ट्रैक रोक प्रणाली विकसित करना जो बाजार की स्थिति के अनुसार रोक की स्थिति को समायोजित कर सके।

संक्षेप

समग्र रूप से, यह एक सरल और प्रत्यक्ष प्रवृत्ति-अनुसरण रणनीति है। यह प्रवृत्ति की दिशा का आकलन करने के लिए चलती औसत, MACD और RSI फ़िल्टर संकेतों का उपयोग करता है। प्रवृत्ति को ट्रैक करने के लिए लंबे समय तक होल्डिंग समय का उपयोग करता है। मध्य-लंबी प्रवृत्ति के अवसरों को प्रभावी ढंग से पकड़ने में सक्षम है। इसके अलावा, प्रवृत्ति को बदलने के लिए पिछड़ेपन की पहचान करने का जोखिम भी है। भविष्य में, पैरामीटर अनुकूलन, संकेतक जोड़ने आदि के माध्यम से सुधार और उन्नयन किया जा सकता है।

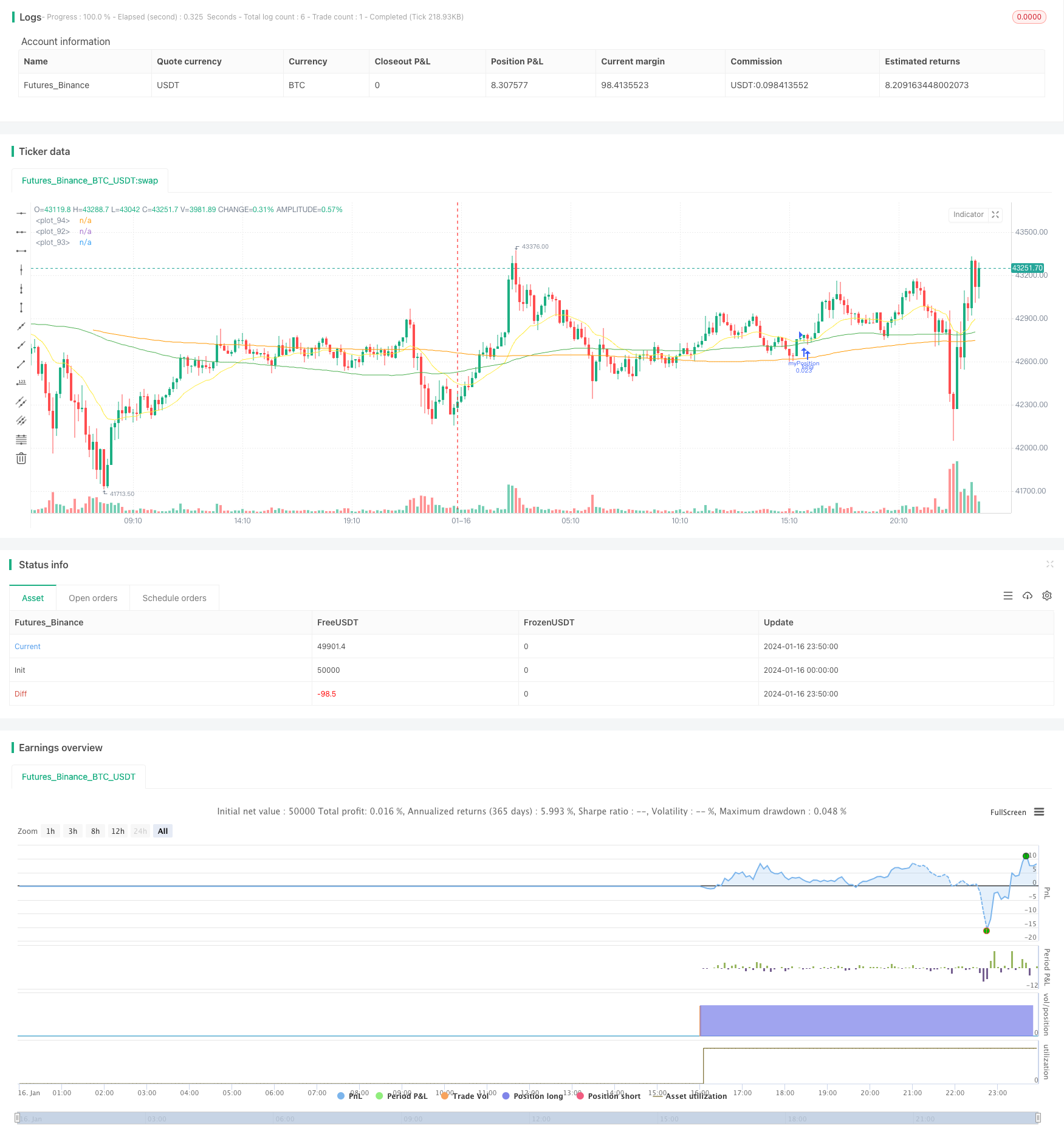

/*backtest

start: 2024-01-16 00:00:00

end: 2024-01-17 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="BTC_Long_Only_TV01_200507", overlay=true)

//////////// !!!!!!!!!!!!!!!! WORK BEST IN 2 HOURS for BTC, ETH and ETHXBT !!!!!!!!!!!!!!!!!!! /////////////////////

//280820 - After long esting this is the best script for ETHUSD in 4 hours. From 01/01/2020 til 28/08/2020

[macdLine, macdSignalLine, macdHist] = macd(close, 12, 26, 7)

//_rsi_len = input(14, title="RSI length")

_rsi_len = 14

NewValue = 0

PreviousValue = 0

leverage = 1

smaPercentageIncrease = 0.0

SMA_PERCENT_INCREASE = 0.0

float atrValue = 0

bool bPositionOpened = false

float stockPositionSize = 0

float volatilityPercentage = 0.0

bool bDisplayArrow = false

bool bEMAIsRising = false

bool bSMAIsRising = false

bool bSMASlowIsRising = false

bool bMACDIsRising = false

bool bMACDHistIsRising = false

bool bMACDSignalIsRising = false

float stopLoss = input (5, "StopLoss in %", type=input.float) //StopLoss associated with the order

//Best for alt versus BTC float stopLoss = input (3, "StopLoss in %", type=input.float) //StopLoss associated with the order

float positionSize = 1000

float currentPrice = close

float stopLossPrice = 0

float entryPrice = 0

//-----------------------------------------------------------

// === INPUT BACKTEST RANGE ONE YEAR

//FromDay = input(defval = 01, title = "From Day", minval = 1, maxval = 31)

//FromMonth = input(defval = 01, title = "From Month", minval = 1, maxval = 12)

//FromYear = input(defval = 2020, title = "From Year", minval = 2017)

FromDay = 01

FromMonth = 01

FromYear = 2020

//ToDay = input(defval = 01, title = "To Day", minval = 1, maxval = 31)

//ToMonth = input(defval = 01, title = "To Month", minval = 1, maxval = 12)

//ToYear = input(defval = 2023, title = "To Year", minval = 2017)

ToDay = 14

ToMonth = 05

ToYear = 2029

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => true // create function "within window of time"

//FUNCTION DEFINITIONS

//----------------------

IsRising(data, loopBack) =>

bIsRising = true

for n = 1 to loopBack

if data[n] > data[n-1]

bIsRising := false

continue

bIsRising

IsFalling(data, loopBack) =>

bIsFalling = true

for n = 1 to loopBack

if data[n] < data[n-1]

bIsFalling := false

continue

bIsFalling

// END OF FUNCTION DEFINITIONS //

emaLength = 20

smaLength = 100

smaSlowLength = 200

ema = ema(close, emaLength)

sma = sma(close, smaLength)

smaSlow = sma(close, smaSlowLength)

plot(sma, color=color.green)

plot(smaSlow, color=color.orange)

plot(ema, color=color.yellow)

//reload previous values

stopLossPrice := na(stopLossPrice[1]) ? 0.0 : stopLossPrice[1]

entryPrice := na(entryPrice[1]) ? 0.0 : entryPrice[1]

bPositionOpened := na(bPositionOpened[1]) ? false : bPositionOpened[1]

positionSize := na(positionSize[1]) ? 1000 : positionSize[1]

stockPositionSize := na(stockPositionSize[1]) ? 0 : stockPositionSize[1]

//leverage := na(leverage[1]) ? 1 : leverage[1]

bEMAIsRising := IsRising(ema, 2)

bSMAIsRising := IsRising(sma, 3)

bMACDIsRising := IsRising(macdLine, 3)

bMACDHistIsRising := IsRising(macdHist, 1)

bSMASlowIsRising := IsRising(smaSlow, 10)

bMACDSignalIsRising := IsRising(macdSignalLine, 3)

atrValue := atr(14)

volatilityPercentage := (atrValue/currentPrice)*100 //calcute the volatility. Percentage of the actual price

if (window())

//Check if we can open a LONG

if (bPositionOpened == false and bSMASlowIsRising == true and bMACDIsRising == true and bEMAIsRising == true and bSMAIsRising == true and ema[0] > sma[0] and sma[0] < currentPrice)

//Enter in short position

stockPositionSize := (positionSize*leverage)/currentPrice //Calculate the position size based on the actual price and the position Size (in $) configured.

//calculate exit values

stopLossPrice := currentPrice*(1-stopLoss/100)

strategy.entry("myPosition", strategy.long, qty=stockPositionSize, comment="BUY at " + tostring(currentPrice))

entryPrice := currentPrice //store the entry price

bPositionOpened := true

bDisplayArrow := true

if (bPositionOpened == true and (currentPrice <= stopLossPrice or crossunder(ema[1], sma[1])))

strategy.close("myPosition", comment="" + tostring(currentPrice) ) //Stop

//uncomment the below line to make the bot investing the full portfolio amount to test compounding effect.

//positionSize := positionSize + ((stockPositionSize * currentPrice) - (positionSize*leverage))

//reset some flags

bPositionOpened := false

bDisplayArrow := true

entryPrice := 0.0