रैखिक प्रतिगमन और डबल मूविंग औसत अल्पकालिक रणनीति

अवलोकन

इस रणनीति के संयोजन के माध्यम से एक रैखिक रिवर्सन सूचक और द्वि-सूचक चलती औसत, शॉर्ट लाइन ट्रैकिंग संचालन को लागू करने के लिए. रणनीति के आधार पर कीमतों को तोड़ने के लिए जब स्थिति खाली है, और कीमतों को फिर से तोड़ने के लिए जब स्थिति खाली है. साथ ही, यह रणनीति भी का उपयोग करता है द्वि-सूचक चलती औसत का आकलन करने के लिए कीमतों की प्रवृत्ति, के रूप में स्थिति बनाने के लिए सहायक शर्तों.

रणनीति सिद्धांत

इस रणनीति में मुख्य रूप से एक रैखिक रिवर्सन सूचक के माध्यम से मूल्य के टूटने का न्याय किया जाता है। रैखिक रिवर्सन सूचक एक निश्चित अवधि के भीतर उच्चतम और निम्नतम कीमतों के आधार पर एक रैखिक रिवर्सन विधि का उपयोग करके गणना की गई ऊपरी और निचली पट्टी है। जब कीमत ऊपरी पट्टी से नीचे या नीचे की पट्टी से गुजरती है, तो हम इसे एक व्यापार संकेत मानते हैं।

इसके अलावा, इस रणनीति में एक द्विआधारी चलती औसत भी शामिल है जो मध्य प्रवृत्ति को निर्धारित करता है। द्विआधारी चलती औसत मूल्य परिवर्तनों के लिए अधिक तेज़ी से प्रतिक्रिया दे सकता है। जब कीमत ऊपर से नीचे की ओर जाती है, तो यदि द्विआधारी चलती औसत पहले से ही कीमत के ऊपर है, तो यह दर्शाता है कि यह वर्तमान में गिरावट की प्रवृत्ति में है, तो हम एक खाली स्थिति बनाते हैं। जब कीमत फिर से ऊपर की ओर जाती है या द्विआधारी चलती औसत को तोड़ती है, तो हम स्थिति को खाली कर देते हैं।

विशेष रूप से, रणनीति में निम्नलिखित प्रमुख बिंदु शामिल हैंः

- रैखिक वापसी को ट्रैक पर और ट्रैक से नीचे की गणना करें

- द्विआधारी चलती औसत की गणना करें

- जब कीमत ऊपर से नीचे की ओर जाती है और द्विआधारी चलती औसत कीमत से अधिक होती है, तो एक शून्य स्थिति स्थापित करें

- जब कीमत फिर से ऊपर की पटरी पर आती है या द्विआधारी चलती औसत से ऊपर होती है, तो शून्य स्थिति को समाप्त करें

श्रेष्ठता विश्लेषण

पारंपरिक चलती औसत जैसे संकेतकों की तुलना में, इस रणनीति के कुछ फायदे हैंः

- एक रैखिक रिवर्स सूचक मूल्य परिवर्तन को अधिक तेज़ी से पकड़ सकता है और स्टॉक के संकेत के रूप में अधिक प्रभावी है

- द्विआधारी चलती औसत प्रवृत्ति के प्रति अधिक संवेदनशील होते हैं और झूठे ब्रेक से बचते हैं

- डबल सूचकांक और शर्तों के संयोजन से कुछ शोर को फ़िल्टर किया जा सकता है, जिससे व्यापार अधिक स्थिर हो जाता है

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं, जिनके बारे में ध्यान देने की आवश्यकता हैः

- रैखिक प्रतिगमन मापदंडों के प्रति संवेदनशील है, और विभिन्न चक्रों में अलग-अलग परिणाम हो सकते हैं

- द्विआधारी चलती औसत में विचलन और गलतफहमी हो सकती है

- ब्रेकआउट रणनीतियाँ स्लाइडपोइन्ट जोखिम को बढ़ा सकती हैं

- भूकंपीय परिस्थितियों में बार-बार पोजीशन खोलना संभव

उपरोक्त जोखिमों के लिए, हम पैरामीटर अनुकूलन, सख्ती से रोकना और उचित रूप से तोड़ने की सीमा को कम करने जैसे तरीकों से निपट सकते हैं।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से भी अनुकूलित किया जा सकता हैः

- रैखिक प्रतिगमन चक्र और द्वि-सूचक चलती औसत चक्र का अनुकूलन करें और सर्वोत्तम पैरामीटर संयोजन ढूंढें

- कीमतों में उतार-चढ़ाव के बारे में निर्णय लेने के लिए, सूक्ष्म दरों में वृद्धि से बचने के लिए

- क्रैश की प्रभावशीलता सुनिश्चित करने के लिए अतिरिक्त शर्तें जैसे कि क्रैश की मात्रा बढ़ाना

- स्टॉप-लॉस स्तर सेट करें

- विशिष्ट नस्ल के लिए समायोजन पैरामीटर

संक्षेप

इस रणनीति में एक समग्र उपयोग रैखिक रिग्रेशन सूचक और द्वि-सूचक चलती औसत है, जो सिद्धांत और अभ्यास में कुछ फायदे हैं। निरंतर अनुकूलन के माध्यम से समायोजन, स्थिरता और रणनीति प्रभावशीलता को और बढ़ाया जा सकता है। यह रणनीति शॉर्ट लाइन ऑपरेशन के लिए उपयुक्त है, जो क्वांटिटेटिव ट्रेडरों के लिए बेहतर अल्फा ला सकती है।

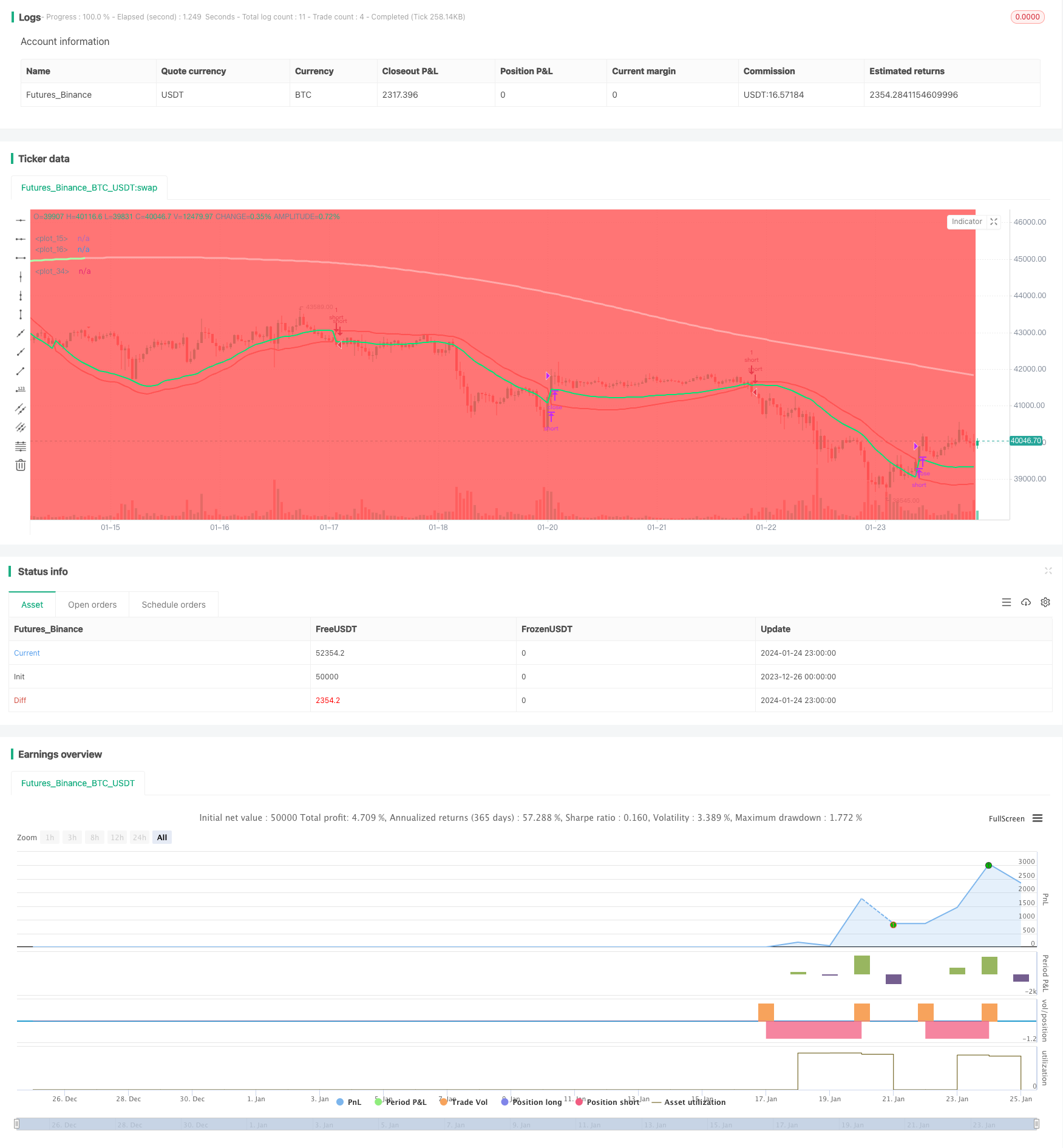

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy('LR&SSL_Short', overlay=true)

startP = timestamp(input(2017, "Start Year"), input(12, "Month"), input(17, "Day"), 0, 0)

end = timestamp(9999,1,1,0,0)

_testPeriod() => true

len = input(title="Period", defval=89)

smaHigh = linreg(high, len, 0)

smaLow = linreg(low, len, -1)

Hlv = 0.0

Hlv := close > smaHigh ? 1 : close < smaLow ? -1 : Hlv[1]

sslDown = Hlv < 0 ? smaHigh : smaLow

sslUp = Hlv < 0 ? smaLow : smaHigh

plot(sslDown, linewidth=2, color=color.red)

plot(sslUp, linewidth=2, color=color.lime)

length = input(200, title="DEMA")

d1 = ema(close, length)

d2 = 2 * d1 - ema(d1, length)

trendColour = d2 > d1 ? #AAFFAA : #FFAAAA

dema=sma(d2,length)

turnGreen = d2 > d1 and d2[1] <= d1[1]

turnRed = d2 <= d1 and d2[1] > d1[1]

up =turnGreen

down=turnRed

plotshape(down, title="down", style=shape.triangledown,location=location.abovebar, color=color.red, transp=0, size=size.small)

plotshape(up, title="up", style=shape.triangleup,location=location.belowbar, color=color.green, transp=0, size=size.small)

plot(dema, color = trendColour,linewidth=3 ,transp = 0)

bgcolor(close > dema ? color.green : color.red)

strategy.entry("short", strategy.short, when= crossunder(sslUp, sslDown) and dema > close and _testPeriod())

strategy.close("short", when = crossover(sslUp, sslDown) or crossover(close, dema))