इचिमोकू संतुलन और अंतर्निहित संघर्ष पर आधारित मात्रात्मक व्यापार रणनीति

अवलोकन

यह रणनीति एक सरल मात्रात्मक ट्रेडिंग रणनीति को प्राप्त करने के लिए एक समतुल्य समतुल्य और एक अदृश्य टकराव सूचक को जोड़ती है। एक खरीद संकेत उत्पन्न होता है जब समतुल्य समतुल्य रेखा अदृश्य टकराव रेखा से ऊपर होती है और समापन मूल्य एक समतुल्य समतुल्य रेखा से ऊपर होता है। एक विक्रय संकेत उत्पन्न होता है जब समतुल्य समतुल्य रेखा अदृश्य टकराव रेखा से नीचे होती है और समापन मूल्य एक समतुल्य समतुल्य रेखा से नीचे होता है। यह रणनीति क्रिप्टोकरेंसी जैसी अत्यधिक अस्थिर संपत्ति के लिए शॉर्ट-लाइन ट्रेडिंग के लिए उपयुक्त है।

रणनीति सिद्धांत

पहली नजर के संतुलन सूचक में पूर्व-परिवर्तन, बेंचमार्क और विलंब रेखा के तीन वक्र शामिल होते हैं। पूर्व-परिवर्तन एक निश्चित अवधि के लिए औसत मूल्य का प्रतिनिधित्व करता है, और बेंचमार्क एक लंबी अवधि के लिए औसत मूल्य का प्रतिनिधित्व करता है, जबकि विलंब रेखा आमतौर पर पूर्व-परिवर्तन और बेंचमार्क का औसत होती है। जब अल्पकालिक औसत मूल्य लंबी अवधि के औसत मूल्य से अधिक होता है, तो यह वर्तमान मूल्य वृद्धि की प्रवृत्ति का प्रतिनिधित्व करता है।

छिपे हुए टकराव के संकेतकों में अग्रणी रेखा ए और अग्रणी रेखा बी दो वक्र शामिल हैं। वे विभिन्न लंबाई की अवधि के दौरान मूल्य में उतार-चढ़ाव की मात्रा का औसत प्रतिनिधित्व करते हैं। जब अग्रणी रेखा ए अग्रणी रेखा बी से अधिक है, तो यह अल्पकालिक में उतार-चढ़ाव को बढ़ाता है, कीमतों में उतार-चढ़ाव पर्याप्त है।

इस रणनीति का उपयोग एक नजर संतुलन रेखा अनुमानित प्रवृत्ति दिशा का आकलन करने के लिए, छिपे हुए संघर्ष अग्रिम रेखा का उपयोग मूल्य गतिशीलता का आकलन करने के लिए, बंद कीमतों के साथ संयोजन में सटीक व्यापार संकेत बनाने के लिए। जब एक उछाल प्रवृत्ति और उतार-चढ़ाव को बढ़ाने के लिए खरीदा है, और जब एक गिरावट प्रवृत्ति और उतार-चढ़ाव संकुचन के लिए बेच दिया है, तो लाभ कमाने के लिए।

रणनीतिक लाभ

यह एक अपेक्षाकृत सरल मात्रात्मक ट्रेडिंग रणनीति है, जिसके कुछ फायदे हैंः

- संकेतक के संयोजन का उपयोग करके, मूल्य प्रवृत्ति और गतिशीलता का समग्र आकलन करने के लिए, ट्रेडिंग सिग्नल अधिक विश्वसनीय हैं।

- केवल निर्दिष्ट ब्रेकआउट बिंदुओं पर प्रवेश करें, बहुत अधिक अमान्य लेनदेन से बचें।

- उच्च अस्थिरता वाली परिसंपत्तियों के लिए उपयुक्त शॉर्ट-लाइन ट्रेडिंग अधिक लाभदायक है।

- रणनीति तर्क सरल है, इसे समझना और संशोधित करना आसान है।

- इस प्रकार, यह एक बहु-कारक मॉडल बनाने के लिए आसानी से और अधिक मापदंडों को बढ़ा सकता है।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं, जिनमें शामिल हैंः

- mistrade जोखिम एकतरफा नुकसान को नियंत्रित करने के लिए स्टॉप लॉस सेट करना होगा

- कीमतों में उलटफेर का जोखिम. संकेतकों के संकेत देने के बाद कीमतों में उलटफेर हो सकता है, जिससे नुकसान हो सकता है. इस जोखिम को कम करने के लिए उचित रूप से स्थिति रखने की शर्तों में छूट दी जा सकती है.

- पैरामीटर अनुकूलन जोखिम. विभिन्न पैरामीटर परिणामों पर एक बड़ा प्रभाव डालते हैं, और इष्टतम पैरामीटर खोजने के लिए बहु-संयोजन परीक्षण की आवश्यकता होती है.

- अति-अनुकूलन जोखिम. ऐतिहासिक डेटा पर अच्छा प्रदर्शन, लेकिन वास्तविक लेनदेन में विफलता. अति-अनुकूलन से बचने के लिए पैरामीटर संयोजनों की संख्या को नियंत्रित करना आवश्यक है.

रणनीति अनुकूलन

इस नीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

- अधिक संकेतकों के संयोजन का परीक्षण करें, बेहतर पैरामीटर की तलाश करें। सामान्य प्रयास केडीजे, बीओएलएल, एमएसीडी आदि।

- स्टॉप-लॉस में शामिल हों. मोबाइल स्टॉप या गुणांक स्टॉप सेट करें.

- प्रवेश के लिए चयन की शर्तों को अनुकूलित करना। व्यापार की मात्रा या अस्थिरता के संकेतकों को शामिल करने पर विचार किया जा सकता है।

- ऑप्टिमाइज़ेशन होल्डिंग नियम. आप स्टॉप लॉस समय को कम करने या स्टॉप मार्जिन को बढ़ाने का प्रयास कर सकते हैं.

- मशीन लर्निंग घटक जोड़ें। बेहतर पैरामीटर संयोजन खोजने के लिए, जैसे कि तंत्रिका नेटवर्क का उपयोग करना।

संक्षेप

इस रणनीति के समग्र के लिए एक बहुत ही सरल मात्रात्मक व्यापार रणनीति है, यह पहली नजर में संतुलन रेखा और छिपे हुए संघर्ष के संकेतकों के संयोजन में, कीमतों की प्रवृत्ति और गतिशीलता का आकलन, व्यापार संकेतों के गठन. इस रणनीति के लिए उपयुक्त है उच्च अस्थिरता परिसंपत्तियों की छोटी लाइन व्यापार, अच्छा रिटर्न प्राप्त कर सकते हैं. बेशक, किसी भी रणनीति के लिए सही नहीं हो सकता है, इस रणनीति में कुछ अनुकूलन के लिए जगह है, प्रवेश नियम, रोकथाम तंत्र, पैरामीटर विकल्प आदि के रूप में सुधार किया जा सकता है, ताकि इसकी प्रभावशीलता बेहतर हो सके.

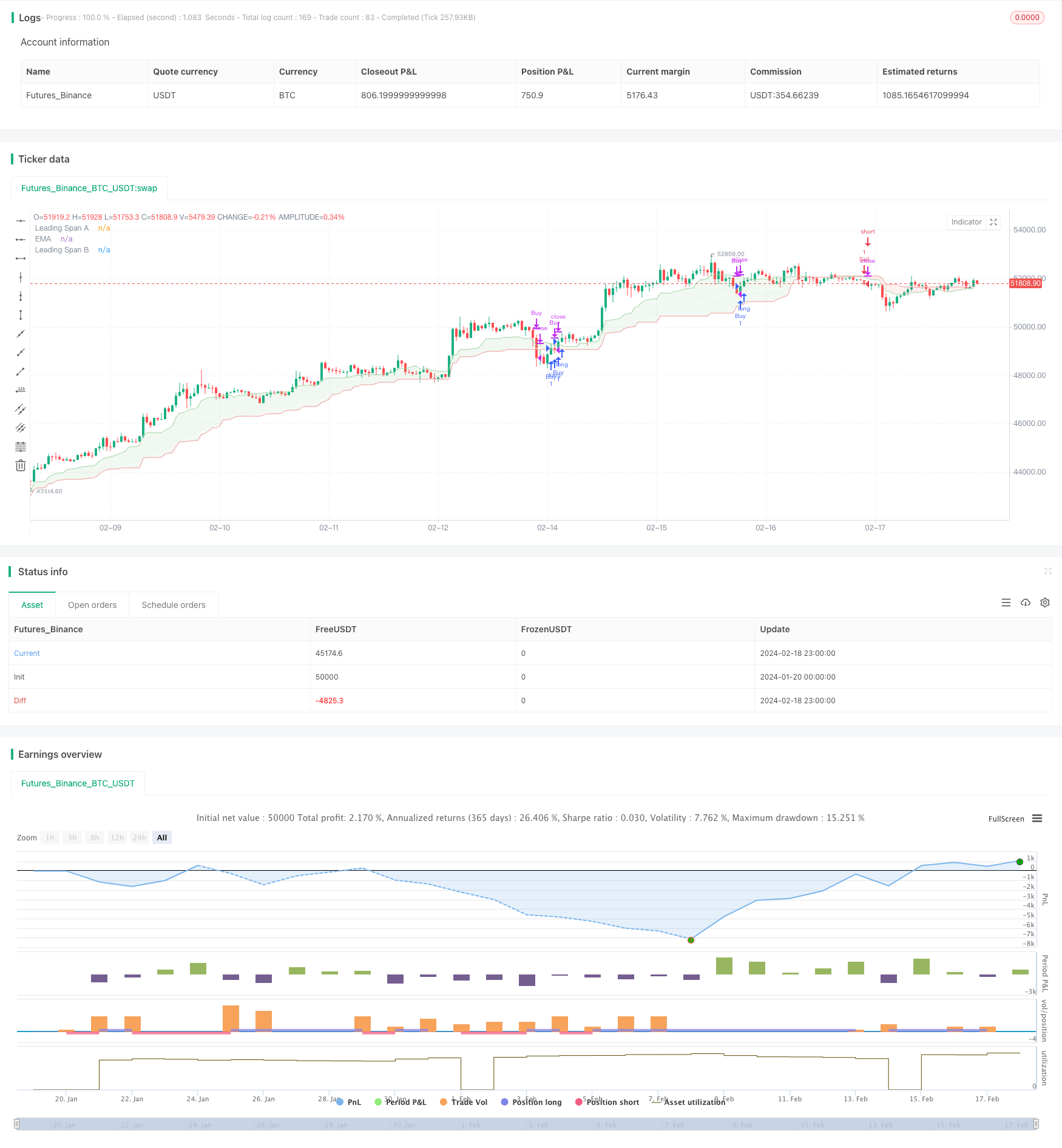

/*backtest

start: 2024-01-20 00:00:00

end: 2024-02-19 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Ichimoku Cloud + ema 50 Strategy", overlay=true)

len = input.int(50, minval=1, title="Length")

src = input(close, title="Source")

out = ta.ema(src, len)

conversionPeriods = input.int(9, minval=1, title="Conversion Line Length")

basePeriods = input.int(26, minval=1, title="Base Line Length")

laggingSpan2Periods = input.int(52, minval=1, title="Leading Span B Length")

displacement = input.int(1, minval=1, title="Lagging Span")

donchian(len) => math.avg(ta.lowest(len), ta.highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = math.avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

p1 = plot(leadLine1, offset = displacement - 1, color=#A5D6A7,

title="Leading Span A")

p2 = plot(leadLine2, offset = displacement - 1, color=#EF9A9A,

title="Leading Span B")

fill(p1, p2, color = leadLine1 > leadLine2 ? color.rgb(67, 160, 71, 90) : color.rgb(244, 67, 54, 90))

plot(out, title="EMA", color=color.white)

// Condition for Buy Signal

buy_signal = close > out and leadLine1 > leadLine2

// Condition for Sell Signal

sell_signal = close < out and leadLine2 > leadLine1

// Strategy entry and exit conditions

if (buy_signal)

strategy.entry("Buy", strategy.long)

if (sell_signal)

strategy.entry("Sell", strategy.short)

// Exit long position if candle closes below EMA 50

if (strategy.opentrades > 0)

if (close < out)

strategy.close("Buy")

// Exit short position if candle closes above EMA 50

if (strategy.opentrades < 0)

if (close > out)

strategy.close("Sell")