एटीआर डबल ट्रेलिंग स्टॉप पर आधारित गतिशील स्टॉप-प्रॉफिट और स्टॉप-लॉस रणनीति

अवलोकन

यह रणनीति दो अलग-अलग चक्रों के एटीआर (औसत सच्ची सीमा) के संकेतकों का उपयोग करके एक दोहरी गतिशील ट्रैक स्टॉप लाइन का निर्माण करती है, और जब कीमत स्टॉप लाइन को तोड़ती है तो ट्रेडिंग सिग्नल उत्पन्न करती है। गतिशील स्टॉप-स्टॉप को प्राप्त करने के लिए स्टॉप-स्टॉप की कीमतों को गतिशील रूप से सेट करने के लिए स्टॉप-स्टॉप की लंबाई का उपयोग करते हुए। रणनीति ईएमए संकेतकों को भी शामिल करती है जो प्रवृत्ति का आकलन करने में मदद करती है।

रणनीति सिद्धांत

- दो अलग-अलग चक्रों (डिफ़ॉल्ट 10 और 20) के एटीआर सूचक मानों की गणना करें, और फिर उनके संबंधित संवेदनशील गुणांक (डिफ़ॉल्ट 1 और 2) से दो स्टॉप-अप चौड़ाई प्राप्त करें।

- दो स्टॉप लाइनों के ऊपर या नीचे स्थित मूल्य के आधार पर, और एक ब्रेक के मामले में, एक ओवरहेड या खाली सिर संकेत उत्पन्न करता है।

- स्टॉप मूल्य की गणना वर्तमान स्टॉप लाइन इकाई की लंबाई के 1.65 गुना ((समायोज्य)) गतिशीलता के आधार पर की जाती है।

- एक बार स्थिति खोलने के बाद, यदि कीमत स्टॉप मूल्य तक पहुंच जाती है, तो स्थिति को बंद कर दिया जाता है।

- ईएमए जैसे सूचकांकों का उपयोग वर्तमान रुझानों का आकलन करने के लिए किया जाता है, जो प्रवेश के लिए संदर्भ प्रदान करता है।

यह रणनीति एटीआर सूचकांक की विशेषताओं का उपयोग करती है, दोहरी गतिशील स्टॉप बनाने के लिए, जो विभिन्न बाजारों में उतार-चढ़ाव के लिए बेहतर रूप से अनुकूल है और बाजार में बदलाव के लिए तेजी से प्रतिक्रिया करता है। गतिशील स्टॉप की सेटिंग रणनीति को ट्रेंडिंग स्थितियों में अधिक लाभ कमाने में सक्षम बनाती है। कुल मिलाकर, यह रणनीति ट्रेंडिंग बाजारों में बेहतर प्रदर्शन करती है, लेकिन अस्थिर बाजारों में अधिक बार नुकसान की भरपाई हो सकती है।

श्रेष्ठता विश्लेषण

- दोहरी गतिशील स्टॉप-लॉस लाइन विभिन्न बाजार उतार-चढ़ाव के लिए अनुकूल है, उच्च लचीलापन।

- स्टॉप-स्टॉप मूल्य वर्तमान स्टॉप-लाइन इकाई की लंबाई की गतिशीलता के आधार पर गणना की जाती है, जिससे ट्रेंडिंग स्थितियों में अधिक लाभ प्राप्त किया जा सकता है।

- ईएमए जैसे सूचकांकों का उपयोग करने से प्रवृत्तियों का आकलन करने में मदद मिलती है, जो प्रवेश के लिए एक संदर्भ प्रदान करता है, जो रणनीति की विश्वसनीयता को बढ़ाता है।

- कोड तर्क स्पष्ट, पठनीय, समझने और अनुकूलित करने में आसान है।

जोखिम विश्लेषण

- अस्थिर बाजारों में, बार-बार लेनदेन से उच्च शुल्क लागत हो सकती है, जिससे लाभ प्रभावित हो सकता है।

- स्टॉप-लॉस लाइन पैरामीटर और स्टॉप-ब्रिज गुणांक की सेटिंग्स को विभिन्न बाजारों और उत्पाद विशेषताओं के अनुसार अनुकूलित करने की आवश्यकता होती है, गलत पैरामीटर खराब रणनीति प्रदर्शन का कारण बन सकते हैं।

- रणनीति मुख्य रूप से गतिशील स्टॉपलाइन को तोड़ने के लिए संकेत देने पर निर्भर करती है, जो कुछ बड़े उतार-चढ़ाव वाले झूठे ब्रेक-आउट के लिए एक गलत संकेत दे सकती है।

अनुकूलन दिशा

- अस्थिर बाजारों के लिए, आरएसआई, एमएसीडी आदि जैसे व्यापारिक संकेतों को फ़िल्टर करने के लिए अधिक संकेतकों या शर्तों को पेश करने पर विचार किया जा सकता है।

- विभिन्न उत्पादों और बाजारों के लिए, सबसे अच्छा स्टॉप-लॉस लाइन पैरामीटर और स्टॉप-लॉस गुणांक को खोजने के लिए, इतिहास और पैरामीटर अनुकूलन का उपयोग किया जा सकता है।

- स्थिति प्रबंधन और जोखिम नियंत्रण मॉड्यूल को पेश करने पर विचार किया जा सकता है, जो बाजार में उतार-चढ़ाव और खाता जोखिम की गतिशीलता के आधार पर स्थिति आकार को समायोजित करता है।

- इस प्रकार, हम एक और ट्रेंडिंग सूचक जोड़ सकते हैं, जिससे सिग्नल की विश्वसनीयता और सटीकता में सुधार होगा।

संक्षेप

यह रणनीति दोहरी गतिशील स्टॉप और गतिशील स्टॉप के डिजाइन के माध्यम से विभिन्न बाजार स्थितियों के लिए अच्छी तरह से अनुकूलित है और ट्रेंडिंग स्थितियों में उत्कृष्ट प्रदर्शन करती है। लेकिन अस्थिर बाजारों में, अक्सर व्यापार और लाभ-हानि की समस्या का सामना करना पड़ सकता है। इसलिए, यह रणनीति ट्रेंडिंग बाजारों में उपयोग करने के लिए अधिक उपयुक्त है, जबकि पैरामीटर को अनुकूलित और समायोजित करने के लिए उत्पाद विशेषताओं और बाजार की स्थिति के संयोजन की आवश्यकता होती है। इसके अलावा, आगे के अनुकूलन के लिए और भी जगह है, जैसे कि अधिक फ़िल्टरिंग स्थितियों, स्थिति प्रबंधन और जोखिम जैसे नियंत्रण मॉड्यूल को लागू करना। रणनीति की स्थिरता और लाभप्रदता को बढ़ाने के लिए। कुल मिलाकर, यह रणनीति स्पष्ट है, तर्क सरल है, इसमें कुछ व्यावहारिक मूल्य और अनुकूलन योग्य स्थान है, जो आगे के अध्ययन और अनुप्रयोग के लायक है।

/*backtest

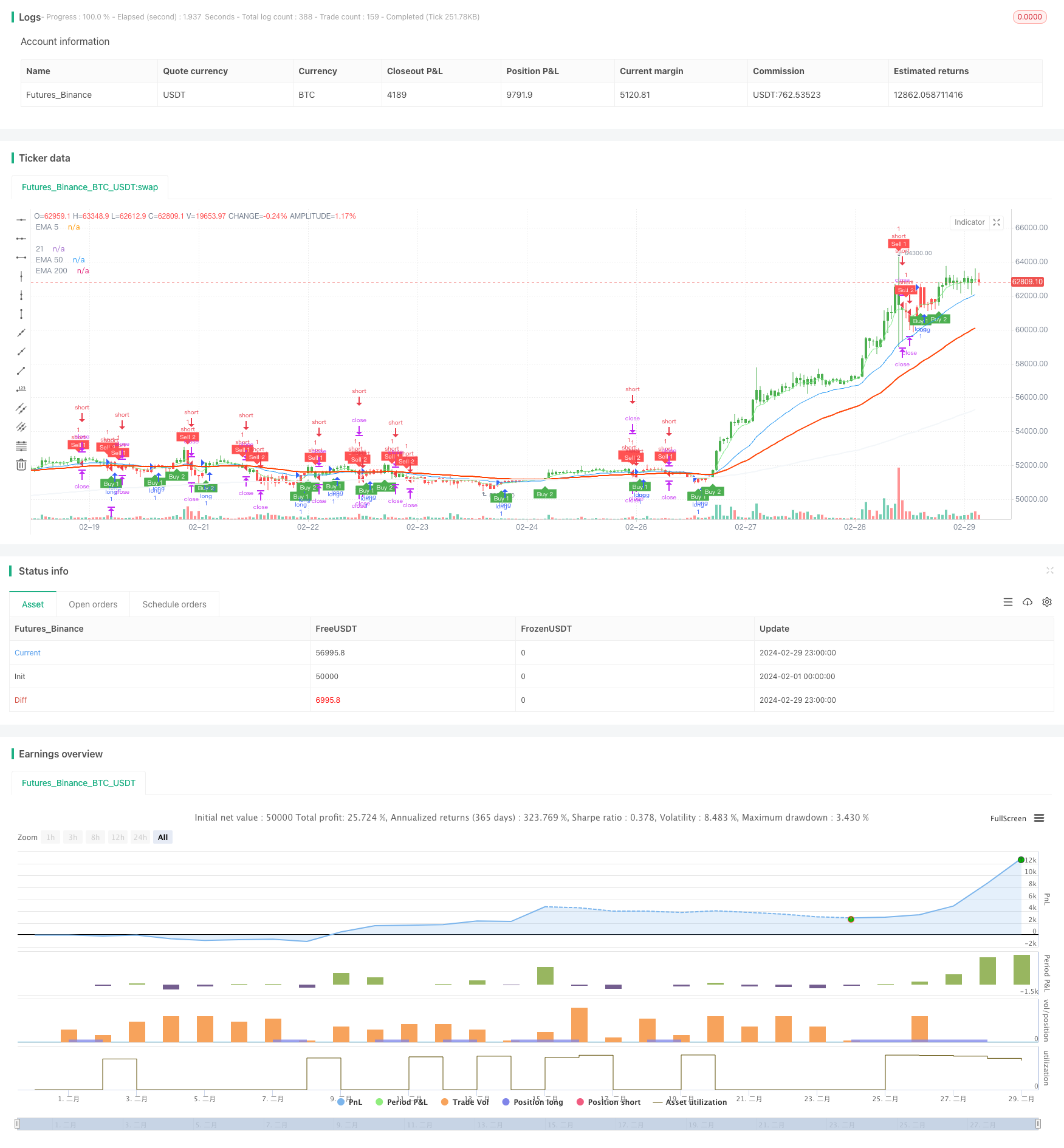

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="UT Bot Strategy", overlay=true)

// Inputs

a1 = input(1, title="Key Value 1 ('This changes the sensitivity')")

c1 = input(10, title="ATR Period 1")

a2 = input(2, title="Key Value 2 ('This changes the sensitivity')")

c2 = input(20, title="ATR Period 2")

h = input(false, title="Signals from Heikin Ashi Candles")

////////////////////////////////////////////////////////////////////////////////

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval=1, title="From Day", minval=1, maxval=31)

fromMonth = input(defval=1, title="From Month", minval=1, maxval=12)

fromYear = input(defval=2019, title="From Year", minval=1970)

// To Date Inputs

toDay = input(defval=1, title="To Day", minval=1, maxval=31)

toMonth = input(defval=1, title="To Month", minval=1, maxval=12)

toYear = input(defval=2100, title="To Year", minval=1970)

// Calculate start/end date and time condition

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = time >= startDate and time <= finishDate

////////////////////////////////////////////////////////////////////////////////

xATR1 = atr(c1)

nLoss1 = a1 * xATR1

xATR2 = atr(c2)

nLoss2 = a2 * xATR2

src = h ? security(heikinashi(syminfo.tickerid), timeframe.period, close, lookahead=false) : close

xATRTrailingStop1 = 0.0

xATRTrailingStop1 := iff(src > nz(xATRTrailingStop1[1], 0) and src[1] > nz(xATRTrailingStop1[1], 0), max(nz(xATRTrailingStop1[1]), src - nLoss1),

iff(src < nz(xATRTrailingStop1[1], 0) and src[1] < nz(xATRTrailingStop1[1], 0), min(nz(xATRTrailingStop1[1]), src + nLoss1),

iff(src > nz(xATRTrailingStop1[1], 0), src - nLoss1, src + nLoss1)))

xATRTrailingStop2 = 0.0

xATRTrailingStop2 := iff(src > nz(xATRTrailingStop2[1], 0) and src[1] > nz(xATRTrailingStop2[1], 0), max(nz(xATRTrailingStop2[1]), src - nLoss2),

iff(src < nz(xATRTrailingStop2[1], 0) and src[1] < nz(xATRTrailingStop2[1], 0), min(nz(xATRTrailingStop2[1]), src + nLoss2),

iff(src > nz(xATRTrailingStop2[1], 0), src - nLoss2, src + nLoss2)))

pos = 0

pos := iff(src[1] < nz(xATRTrailingStop1[1], 0) and src > nz(xATRTrailingStop1[1], 0), 1,

iff(src[1] > nz(xATRTrailingStop1[1], 0) and src < nz(xATRTrailingStop1[1], 0), -1, nz(pos[1], 0)))

xcolor = pos == -1 ? color.red: pos == 1 ? color.green : color.blue

ema1 = ema(src, 1)

above1 = crossover(ema1, xATRTrailingStop1)

below1 = crossover(xATRTrailingStop1, ema1)

buy1 = src > xATRTrailingStop1 and above1

sell1 = src < xATRTrailingStop1 and below1

barbuy1 = src > xATRTrailingStop1

barsell1 = src < xATRTrailingStop1

ema2 = ema(src, 1)

above2 = crossover(ema2, xATRTrailingStop2)

below2 = crossover(xATRTrailingStop2, ema2)

buy2 = src > xATRTrailingStop2 and above2

sell2 = src < xATRTrailingStop2 and below2

barbuy2 = src > xATRTrailingStop2

barsell2 = src < xATRTrailingStop2

plotshape(buy1, title="Buy 1", text='Buy 1', style=shape.labelup, location=location.belowbar, color=color.green, textcolor=color.white, transp=0, size=size.tiny)

plotshape(sell1, title="Sell 1", text='Sell 1', style=shape.labeldown, location=location.abovebar, color=color.red, textcolor=color.white, transp=0, size=size.tiny)

plotshape(buy2, title="Buy 2", text='Buy 2', style=shape.labelup, location=location.belowbar, color=color.green, textcolor=color.white, transp=0, size=size.tiny)

plotshape(sell2, title="Sell 2", text='Sell 2', style=shape.labeldown, location=location.abovebar, color=color.red, textcolor=color.white, transp=0, size=size.tiny)

barcolor(barbuy1 ? color.green : na)

barcolor(barsell1 ? color.red : na)

barcolor(barbuy2 ? color.green : na)

barcolor(barsell2 ? color.red : na)

// Calculate SL and TP levels

candle_size = abs(open - close)

tp_level = close + candle_size *65

// Close long positions if TP is hit

strategy.exit("TP Long", "long", limit=tp_level)

// Close short positions if TP is hit

strategy.exit("TP Short", "short", limit=tp_level)

// Enter long position

strategy.entry("long", strategy.long, when=(buy1 or buy2) and time_cond)

// Enter short position

strategy.entry("short", strategy.short, when=(sell1 or sell2) and time_cond)

//adding ema with width

// Calculate EMA and SMA

ema5 = ema(close, 5)

ema200 = ema(close, 200)

ema21 = ema(close, 21)

ema50 = ema(close, 50)

sma50 = sma(close, 50)

// Plot EMA and SMA with width

plot(ema5, color=color.rgb(130, 235, 139), title="EMA 5", linewidth=1)

plot(ema200, color=color.rgb(243, 246, 249), title="EMA 200", linewidth=2)

plot(ema21, color=color.blue, title="21", linewidth=1)

plot(ema50, color=color.rgb(255, 64, 0), title="EMA 50", linewidth=2)

//plot(sma50, color=color.purple, title="SMA 20", linewidth=2)