移動平均とスーパートレンドに基づくトレーリングストップロス戦略

概要

この戦略は,移動平均指標と超トレンド指標を融合させ,トラッキングストップの機能を持つトレンドフォロー戦略を実現する. 戦略は,移動平均のトレンド判断能力と超トレンドのストップ機能を充分に活用し,トレンドを効果的に追跡し,リスクを制御する.

戦略原則

この策略は2つのFRAMA均線を使用して,買い/売却の信号を判断し,スーパートレンド指標と組み合わせてフィルターします.

具体的には,快線が慢線を横切るときに買い信号が生じ,快線の下が慢線を横切るときに売り信号が生じます.偽の断裂を避けるために,戦略は超トレンド指標のフィルタリング条件を追加し,超トレンド指標が同方向である場合にのみ取引されます.

ポジション管理において,戦略は超トレンドの指標の変化をストップ・レスト退出信号として採用する.超トレンドの指標が逆転したとき,ストップ・レスト退出を行う.

さらに,戦略は,選択可能なトラッキングストップ機能を設定しています. 一定の利益を達成した後,トラッキングストップを起動して利益をロックすることができます.

優位分析

- 移動平均を使ってトレンドの方向を判断し,市場のノイズを効果的に排除し,トレンドを正確に判断します.

- 超トレンド指標のフィルターと組み合わせた誤った取引は,偽の突破を防ぐことができます.

- 超トレンド指数の変化は,迅速な止損と効果的なリスク管理を可能にする止損ポイントとして使用されます.

- 選択可能なストップ・ローズ・トラッキング機能により,収益を最大化できます.

リスク分析

- トレンド追跡策として,トレンドの揺れに巻き込まれる可能性があり,ポジションの規模を制御する注意が必要です.

- 移動平均は遅滞しており,入学が早すぎたり遅すぎたりする可能性があります.

- 超トレンド指標のパラメータを正しく設定しないことにより,ストップローが過度に過激または保守的になる可能性があります.

- トラッキングストップを有効にする際には,合理的なトラッキング幅の設定に注意し,過度に激進的なストップを避ける必要があります.

移動平均のパラメータを調整し,超トレンド指標の設定を最適化し,追跡ストップを合理的に使用することで,これらのリスクを軽減することができます.

最適化の方向

この戦略は以下の点で最適化できます.

- 移動平均のパラメータを最適化して,最適なパラメータの組み合わせを探します.

異なる周期パラメータの組み合わせをテストして,平滑効果と感度の最適なバランスを見つけることができます.

- 超トレンド指標のカスタムパラメータ

異なるATR周期と倍数パラメータをテストして,ストップダスの効果を最適化することができる.

- 他の指標のフィルターを追加する

商品通路指標,波動率指標などを追加して,さらにフィルタリング信号をテストできます.

- ストップ・損失パラメータの最適化

異なるストップ・ローズをテストして,利潤とリスクのコントロールを最大化するための最適なパラメータを見つけることができます.

- 他のストップ・ストラトジーと組み合わせる

一般的な停止,震動停止,運動停止などの戦略と組み合わせてテストすることができます.

要約する

この戦略は,移動平均のトレンド判断と超トレンドのストップ管理を統合し,トラッキングストップ機能を持つより完全なトレンドフォロー戦略を形成する.パラメータの最適化とリスク管理により,戦略の安定性と収益性をさらに強化することができる.戦略は,一定の基礎を持つ量化トレーダーに適している.

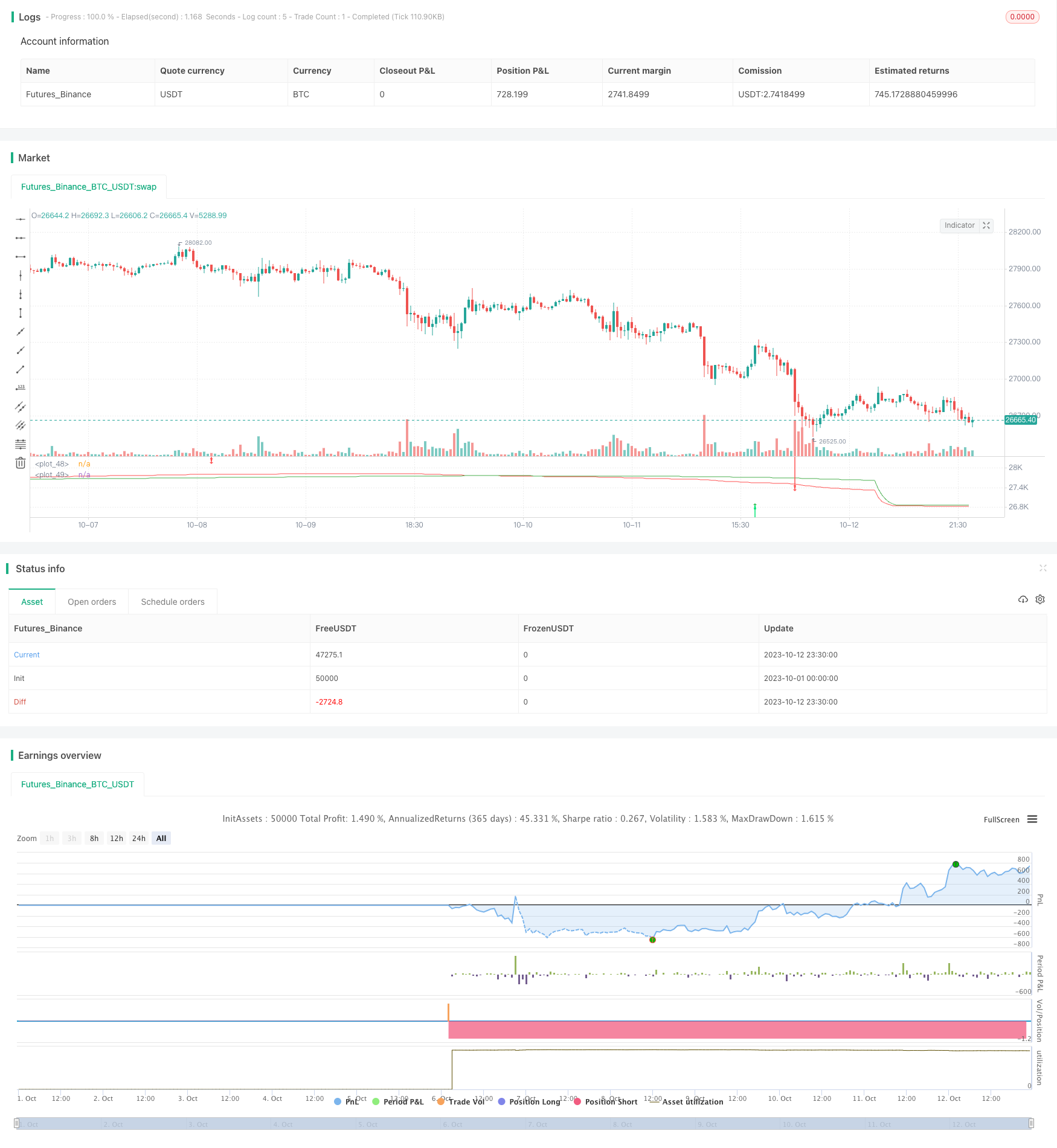

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-13 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © 03.freeman

//@version=4

// strategy("FRAMA strategy", overlay=true,precision=6, initial_capital=1000,calc_on_every_tick=true, pyramiding=0, default_qty_type=strategy.fixed, default_qty_value=10000, currency=currency.EUR)

ma_src = input(title="MA FRAMA Source", type=input.source, defval=close)

ma_frama_len = input(title="MA FRAMA Length", type=input.integer, defval=12)

res = input(title="Resolution", type=input.resolution, defval="1W")

frama_FC = input(defval=1,minval=1, title="* Fractal Adjusted (FRAMA) Only - FC")

frama_SC = input(defval=200,minval=1, title="* Fractal Adjusted (FRAMA) Only - SC")

High = security(syminfo.tickerid, res, high)

Low = security(syminfo.tickerid, res, low)

source = security(syminfo.tickerid, res, ma_src)

enterRule = input(false,title = "Use supertrend for enter")

exitRule = input(false,title = "Use supertrend for exit")

ma(src, len) =>

float result = 0

int len1 = len/2

e = 2.7182818284590452353602874713527

w = log(2/(frama_SC+1)) / log(e) // Natural logarithm (ln(2/(SC+1))) workaround

H1 = highest(High,len1)

L1 = lowest(Low,len1)

N1 = (H1-L1)/len1

H2_ = highest(High,len1)

H2 = H2_[len1]

L2_ = lowest(Low,len1)

L2 = L2_[len1]

N2 = (H2-L2)/len1

H3 = highest(High,len)

L3 = lowest(Low,len)

N3 = (H3-L3)/len

dimen1 = (log(N1+N2)-log(N3))/log(2)

dimen = iff(N1>0 and N2>0 and N3>0,dimen1,nz(dimen1[1]))

alpha1 = exp(w*(dimen-1))

oldalpha = alpha1>1?1:(alpha1<0.01?0.01:alpha1)

oldN = (2-oldalpha)/oldalpha

N = (((frama_SC-frama_FC)*(oldN-1))/(frama_SC-1))+frama_FC

alpha_ = 2/(N+1)

alpha = alpha_<2/(frama_SC+1)?2/(frama_SC+1):(alpha_>1?1:alpha_)

frama = 0.0

frama :=(1-alpha)*nz(frama[1]) + alpha*src

result := frama

result

frama = ma(sma(source,1),ma_frama_len)

signal = ma(frama,ma_frama_len)

plot(frama, color=color.red)

plot(signal, color=color.green)

longCondition = crossover(frama,signal)

shortCondition = crossunder(frama,signal)

Factor=input(3, minval=1,maxval = 100)

Pd=input(7, minval=1,maxval = 100)

Up=hl2-(Factor*atr(Pd))

Dn=hl2+(Factor*atr(Pd))

TrendUp = 0.0

TrendDown = 0.0

Trend = 0.0

Tsl = 0.0

TrendUp :=close[1]>TrendUp[1]? max(Up,TrendUp[1]) : Up

TrendDown :=close[1]<TrendDown[1]? min(Dn,TrendDown[1]) : Dn

Trend := close > TrendDown[1] ? 1: close< TrendUp[1]? -1: nz(Trend[1],1)

Tsl := Trend==1? TrendUp: TrendDown

linecolor = Trend == 1 ? color.green : color.red

//plot(Tsl, color = linecolor , style = plot.style_line , linewidth = 2,title = "SuperTrend")

plotshape(cross(close,Tsl) and close>Tsl , "Up Arrow", shape.triangleup,location.belowbar,color.green,0,0)

plotshape(cross(Tsl,close) and close<Tsl , "Down Arrow", shape.triangledown , location.abovebar, color.red,0,0)

plotarrow(Trend == 1 and Trend[1] == -1 ? Trend : na, title="Up Entry Arrow", colorup=color.lime, maxheight=60, minheight=50, transp=0)

plotarrow(Trend == -1 and Trend[1] == 1 ? Trend : na, title="Down Entry Arrow", colordown=color.red, maxheight=60, minheight=50, transp=0)

// Strategy: (Thanks to JayRogers)

// === STRATEGY RELATED INPUTS ===

//tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// the risk management inputs

inpTakeProfit = input(defval = 0, title = "Take Profit Points", minval = 0)

inpStopLoss = input(defval = 0, title = "Stop Loss Points", minval = 0)

inpTrailStop = input(defval = 0, title = "Trailing Stop Loss Points", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset Points", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong() => enterRule? (longCondition and Trend ==1):longCondition // functions can be used to wrap up and work out complex conditions

exitLong() => exitRule and Trend == -1

strategy.entry(id = "Buy", long = true, when = enterLong() ) // use function or simple condition to decide when to get in

strategy.close(id = "Buy", when = exitLong() ) // ...and when to get out

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort() => enterRule? (shortCondition and Trend ==-1):shortCondition

exitShort() => exitRule and Trend == 1

strategy.entry(id = "Sell", long = false, when = enterShort())

strategy.close(id = "Sell", when = exitShort() )

// === STRATEGY RISK MANAGEMENT EXECUTION ===

// finally, make use of all the earlier values we got prepped

strategy.exit("Exit Buy", from_entry = "Buy", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

strategy.exit("Exit Sell", from_entry = "Sell", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

// === Backtesting Dates === thanks to Trost

testPeriodSwitch = input(false, "Custom Backtesting Dates")

testStartYear = input(2020, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testStartHour = input(0, "Backtest Start Hour")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,testStartHour,0)

testStopYear = input(2020, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testStopHour = input(23, "Backtest Stop Hour")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,testStopHour,0)

testPeriod() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

isPeriod = true

// === /END

if not isPeriod

strategy.cancel_all()

strategy.close_all()