ダイナミックRSI長方形グリッド戦略

概要

この戦略は,Grid Botに似た戦略であり,主にアルゴリズム取引に使用されます.これは,取引量に基づいて動的,非等間格子格子を採用し,特定の条件を満たしたときにのみ格子を更新します.また,通常のGrid Botとは異なり,突破取引の特徴を持っています.

要するに,この戦略は,RSIが買/売信号線を横切るたびに,あなたの与えられたデータソース (設定中の”src”) に取引量に基づいて計算された最高価格/最低価格に格子を更新します.この区間に基づいて5つの等間隔のラインを生成し,現在のデータソースを使用して,最も近いデータソースがどのラインであるか判断します.データソースが現在のラインの正面上のラインを突破した場合,買入信号を発信します.

設定では空白,データソース,RSIサイクルの長さ,超買超売ラインを設定できます.

戦略原則

この戦略の核心的な論理は:

RSI指標を使用してトレンドの逆転点を判断し,RSI線を横切る超買区または超売り区を設定して確認信号として使用します.

RSIの確認信号が表示されたとき,一定の周期内の最高値と最低値を記録し,格子上の下限として設定します.

上下限によって5つの格子線に分けられ,価格がどの格子線に近づいているかをリアルタイムで判断します.

価格が格子線上線を突破すると,多入場する.価格が格子線下線を突破すると,平仓で空売り入場する.

格子に触れる通常のGrid Botの方法よりも,格子に突破する方法を使用することで,トレンドの突破をよりうまく捉えることができます.

取引日の終了時に,すべてのピラミッド注文を平置して,夜間のリスクを防ぐ.

戦略は以下の部分から構成されています.

入力パラメータ設定:データソース,RSIパラメータ,多空選択などを含む.

RSI指標計算: RSI指標を計算し,それが通過信号を発生しているかどうかを判断する.

ダイナミック格子設定:RSIシグナルが発生したときに価格範囲を記録し,格子線を計算する.

信号判断:価格が網を突破したかどうかを検出し,空調信号を多めに判断する.

注文管理:多空の信号を発し,閉じる前に平仓ピラミッドの注文を行う.

図面界面:格子線を表示し,空白区域を追加する.

格子を動的に更新し,RSI指数と組み合わせたトレンド判断と突破信号により,この戦略はトレンドを効果的に追跡し,逆転時に適切な方向を調整することができます.閉じる前は,一夜間のリスクを効果的に制御できます.

優位分析

この戦略の主な利点は以下の通りです.

動的格子 (Dynamic Grid) は,固定的な格子 (Fixed Grid) よりも,トレンドに応じて自律的に調整できる格子 (Relaxable Grid) であり,より柔軟である.

RSIがトレンドの逆転を確認したときにのみグリッドを調整し,部分的なノイズ信号をフィルターすることができます.

トレンドの転換点をより正確に捉えるには,タッチ信号ではなく,ブレイク信号を使用します.

取引終了前に全額を平定すれば,一晩間の大きな変動のリスクを回避し,利益を保護できます.

RSIは,超買いと超売りを判断するのに役立ちます.

トレンドの初期には,リコールモードではなくブレイクモードを使用することで,よりよい入場チャンスを得ることができます.

格子間隔と取引量比を調整することで,戦略のリスク/利益特性を柔軟に調整できます.

グラフィック・インタフェースは,格子分布と多空の領域を直視的に表示する.

異なるトレーダーのニーズに応えるように空白を開けるか選択できます.

規則はシンプルで明確で,理解しやすい実装で,アルゴリズム取引に適しています.

上記の優位性により,この戦略はトレンドを自動で追跡し,リスクを制御し,量化取引の実地での適用に適しています.

リスク分析

この戦略にはいくつかの潜在的リスクがあります.

大規模な震動の傾向では,止損リスクが発生する可能性があります. 適切な止損範囲を緩め,または震動の間,戦略を一時停止することができます.

夜間,夜間急激に空飛ぶ可能性があり,開設ポジションが大きい.このリスクを回避するために,ポジションの比率を減らすことを検討してください.

パラメータを正しく設定しない場合,取引の頻度や信号の誤差が生じることがあります.最適化パラメータを慎重にテストする必要があります.

取引料金が高い場合,格子取引の利益は繰り返し食べられることがあります.取引数を適切に調整するか,より低い取引料金を選択する取引所を選択してください.

突破信号は,トレンドの逆転点より少し遅れて発生する可能性があるので,合理的な突破幅の設定が必要である.

株価が平穏に上昇する段階では,この戦略はうまく機能しないかもしれない.他の指標の組み合わせで使用することを考えることができる.

十分な資金が大きいポジションやピラミッドポジションを支える必要がある.そうでなければ,効果が悪くなります.資金の量に応じてポジションを調整する必要があります.

対策として

パラメータの最適化,取引の頻度の低下,過剰取引の防止.

トレンド指数と組み合わせて,波動期取引を避ける.

ポジションの調整,単一取引の割合の削減,リスクの管理.

異なる突破幅のパラメータをテストし,時効性と安定性をバランスします.

他の指標と組み合わせることで,より多くの市場情報を活用することも考えられます.

資金の増やし,ポジションの規模を拡大し,収益の余地を増やす.

参数最適化,リスク管理,その他の戦略の組み合わせなどの方法によって,その戦略のリスクを一定程度に軽減し,安定した動作を可能にすることができる.

最適化の方向

この戦略は,以下の点でさらに改善できます.

RSIパラメータを最適化し,異なるRSI周期長さをテストし,最適なパラメータの組み合わせを探します.

異なる格子間隔の設定をテストして,最適な利益リスクの格子を見つけます.

MACD,KDなどの他の指標のフィルタリング信号と組み合わせて精度を向上させてください.

市場変動に応じて,自主的なストップ・ストラップ戦略を開発し,ストップ・ストラップ幅を動的に調整する.

トレンドが十分明快である場合にのみポジション開設条件を追加し,被套を避ける.

回測を最適化し,より長い時間間のデータをテストし,パラメータの安定性を評価する.

マシン・ラーニングによる動的パラメータの最適化を試み,戦略を市場環境に適応させる.

オプションを組み合わせた戦略を模索し,オプションを活用してポジションのリスクをカバーします.

最近の市場状況に応じてパラメータを調整し,戦略の有効性を維持する.

グラフィカル戦略の最適化プラットフォームを開発し,迅速な最適化テストを支援します.

自動化されたパラメータの最適化,戦略の組み合わせ,より多くの市場情報を導入することによって,この戦略は,よりよい安定性と収益率を得て,真に信頼性の高い量的な取引戦略となる.

要約する

全体的に見ると,このRSI矩形格子戦略は,RSI指標を使用してトレンド反転確認シグナルを判断し,価格範囲のダイナミック格子を設定し,格子線を破るときに取引し,日中に完全に平仓し,柔軟なトレンド追跡アルゴリズム取引戦略を形成する.固定格子戦略と比較して,それは市場変化によりうまく適応できる.

この戦略には,トレンド判断,ダイナミック・グリッド・アダプテーション,ブレイク・モード・トレード,日中の完全平置などのRSI指標を組み合わせる利点があります.これは,トレンドを効果的に追跡し,リスクを制御できるようにします.しかし,この戦略には,注意すべき潜在的なリスクもあります.例えば,揺れ動いているトレンドの下でのストップ・ローズリスク,夜間空飛ぶリスクなど.これらのリスクは,パラメータ最適化,他のシグナルと組み合わせ,リスク管理手段によって軽減できます.

この戦略には多くの最適化方向もありますが,より多くの指標,機械学習最適化パラメータ,グラフィカルフィットバックプラットフォームなどの手段を導入することにより,より安定した,より高い収益のアルゴリズム取引戦略に最適化できます. 全体的に,この戦略は,量化取引のための信頼性の高い,操作の簡単なトレンド追跡アルゴリズムフレームワークを提供します.

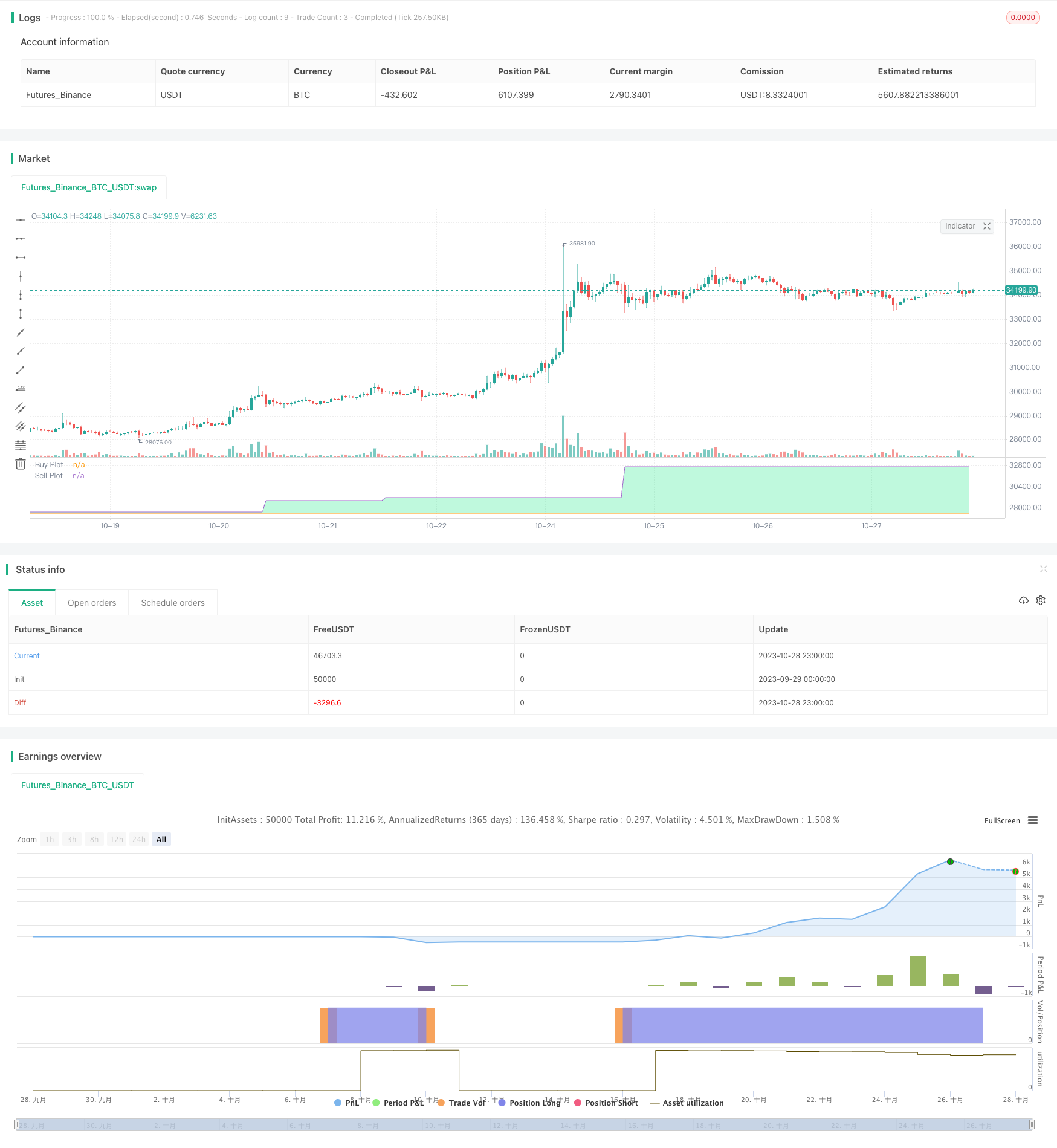

/*backtest

start: 2023-09-29 00:00:00

end: 2023-10-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © wbburgin

//@version=5

// strategy("RSI Box Strategy (pseudo-Grid Bot)", overlay=true, initial_capital = 10000,

// default_qty_type = strategy.percent_of_equity, default_qty_value = 1, pyramiding = 33, commission_value=0.10)

src = input.source(close,"Source")

rsiLength = input.int(14,"RSI Length")

oblvl = input.int(70,"Overbought Level")

oslvl = input.int(30,"Oversold Level")

useShorts = input.bool(false,"Use Shorts",inline="B")

showGrid = input.bool(false,"Show Grid",inline="B")

rsi = ta.rsi(src,rsiLength)

rsi_crossdn = ta.crossunder(rsi,oblvl)

rsi_crossup = ta.crossover(rsi,oslvl)

highest = ta.vwma(ta.highest(src,rsiLength),rsiLength)

lowest = ta.vwma(ta.lowest(src,rsiLength), rsiLength)

gridTop = ta.valuewhen(rsi_crossdn,highest,0)

gridBottom = ta.valuewhen(rsi_crossup,lowest,0)

gridMiddle = math.avg(gridTop,gridBottom)

gridMidTop = math.avg(gridMiddle,gridTop)

gridMidBottom = math.avg(gridMiddle,gridBottom)

diff1 = math.abs(src - gridTop)

diff2 = math.abs(src - gridBottom)

diff3 = math.abs(src - gridMiddle)

diff4 = math.abs(src - gridMidTop)

diff5 = math.abs(src - gridMidBottom)

minDiff = math.min(diff1, diff2, diff3, diff4, diff5)

// Determine which line is the closest

float closestLine = na

if minDiff == diff1

closestLine := gridTop

else if minDiff == diff2

closestLine := gridBottom

else if minDiff == diff3

closestLine := gridMiddle

else if minDiff == diff4

closestLine := gridMidTop

else if minDiff == diff5

closestLine := gridMidBottom

buyCrosses = ta.crossover(src,gridTop) or ta.crossover(src,gridBottom) or ta.crossover(src,gridMiddle) or ta.crossover(src,gridMidTop) or ta.crossover(src,gridMidBottom)

sellCrosses= ta.crossunder(src,gridTop) or ta.crossunder(src,gridBottom) or ta.crossunder(src,gridMiddle) or ta.crossunder(src,gridMidTop) or ta.crossunder(src,gridMidBottom)

condition_bull = buyCrosses

condition_bear = sellCrosses

var float bull_status_line = na

var float bear_status_line = na

var float bull_buy_line = na

var float bear_sell_line = na

if condition_bull

bull_status_line := closestLine

if condition_bear

bear_status_line := closestLine

if bull_status_line == gridBottom

bull_buy_line := gridMidBottom

if bull_status_line == gridMidBottom

bull_buy_line := gridMiddle

if bull_status_line == gridMiddle

bull_buy_line := gridMidTop

if bull_status_line == gridMidTop

bull_buy_line := gridTop

if bear_status_line == gridTop

bear_sell_line := gridMidTop

if bear_status_line == gridMidTop

bear_sell_line := gridMiddle

if bear_status_line == gridMiddle

bear_sell_line := gridMidBottom

if bear_status_line == gridMidBottom

bear_sell_line := gridBottom

l = ta.crossover(src,bull_buy_line)

s = ta.crossunder(src,bear_sell_line)

if l

strategy.entry("Long",strategy.long)

if s

strategy.close("Long")

if useShorts

strategy.entry("Short",strategy.short)

// Plotting

in_buy = ta.barssince(l) < ta.barssince(s)

u=plot(bull_buy_line,color=na,title="Buy Plot")

d=plot(bear_sell_line,color=na,title="Sell Plot")

plot(not showGrid?na:gridBottom,color=color.new(color.white,75),title="Grid Line -2")

plot(not showGrid?na:gridMidBottom,color=color.new(color.white,75),title="Grid Line -1")

plot(not showGrid?na:gridMiddle,color=color.new(color.white,75),title="Grid Line 0")

plot(not showGrid?na:gridMidTop,color=color.new(color.white,75),title="Grid Line 1")

plot(not showGrid?na:gridTop,color=color.new(color.white,75),title="Grid Line 2")

fill(u,d,color=in_buy ? color.new(color.lime,75) : color.new(color.red,75))