개요

이 전략의 주요 아이디어는 빠른 이동 평균 선과 느린 이동 평균 선의 교차를 사용하여 시장 추세를 판단하고 짧은 선과 긴 이동 평균 선이 반전 할 때 진입하여 추세를 추적하는 효과를 달성하는 것입니다.

전략 원칙

- 빠른 이동 평균 주기를 설정 shortma (기본 7일) 그리고 느린 이동 평균 주기를 longma (기본 77일)

- 짧은 선이 평균선 위에 긴 선을 통과하면 구매 신호로 판단하고, barssince (mabuy) 로 기록하며, 긴 선은 트렌드에 들어가는 것을 의미한다. 짧은 선이 평균선 아래에 긴 선을 통과하면 판매 신호로 판단하고, barssince (masell) 로 기록하고, 긴 선은 트렌드 종료를 의미한다.

- barssince의 크기를 비교하면, 상향으로 가로질러 있는 짧은 평균 선의 바 수가 많을수록 트렌드가 지속되는 시간이 길다는 것을 나타냅니다. 반대로, 상향으로 가로질러 있는 짧은 평균 선의 수가 많을수록 역전 신호가 강하다는 것을 나타냅니다.

- 판매 신호의 바 수가 구매 신호의 바 수보다 많을 때 구매 신호를 발신한다. 구매 신호의 바 수가 판매 신호의 바 수보다 많을 때 판매 신호를 발신한다.

- such 전략은 본질적으로 양평선 반전 전략으로, 빠른 평균선과 느린 평균선의 반전으로 트렌드 전환점을 판단합니다.

전략적 이점

- 이중 평형 판단을 사용하여 일부 잡음 거래 신호를 필터링합니다.

- barssince 비교를 추가하고, False Break과 Close 반전으로 인한 잘못된 신호를 피합니다.

- 이해하기 쉽고 실행 가능

- 사용자 정의 이동 평균 변수, 다른 주기 및 시장에 적용

전략적 위험

- 이중 평행 전략은 더 많은 신호를 생성하고 거래가 더 자주 발생합니다.

- 이동 평균 선 변수를 잘못 설정하면 더 긴 트렌드 기회를 놓칠 수 있습니다.

- 장기 평균선을 돌파할 때, 정지점은 멀리 떨어져 있을 수 있고, 큰 회귀가 있을 수 있습니다.

- 하지만, 이 시장의 흐름은 매우 복잡합니다.

전략 최적화 방향

- 다른 지표들을 필터링하여, 흔들림의 속박을 피하십시오.

- 손해 방지 장치

- 이동 평균선 변수 모음 최적화

- 시장주기 역동에 따라 조정된 이동평균선 파라미트

요약하다

이 전략은 전체적으로 논리적으로 명확하고 이해하기 쉽다. 빠른 평균선과 느린 평균선 역전으로 시장 추세 전환점을 판단하여 이론적으로 유행을 효과적으로 추적할 수 있다. 그러나 실제 적용에서는 전략 알고리즘 자체와 파라미터 설정을 최적화하여 더 안정적이고 실전적으로 만들 필요가 있다.

전략 소스 코드

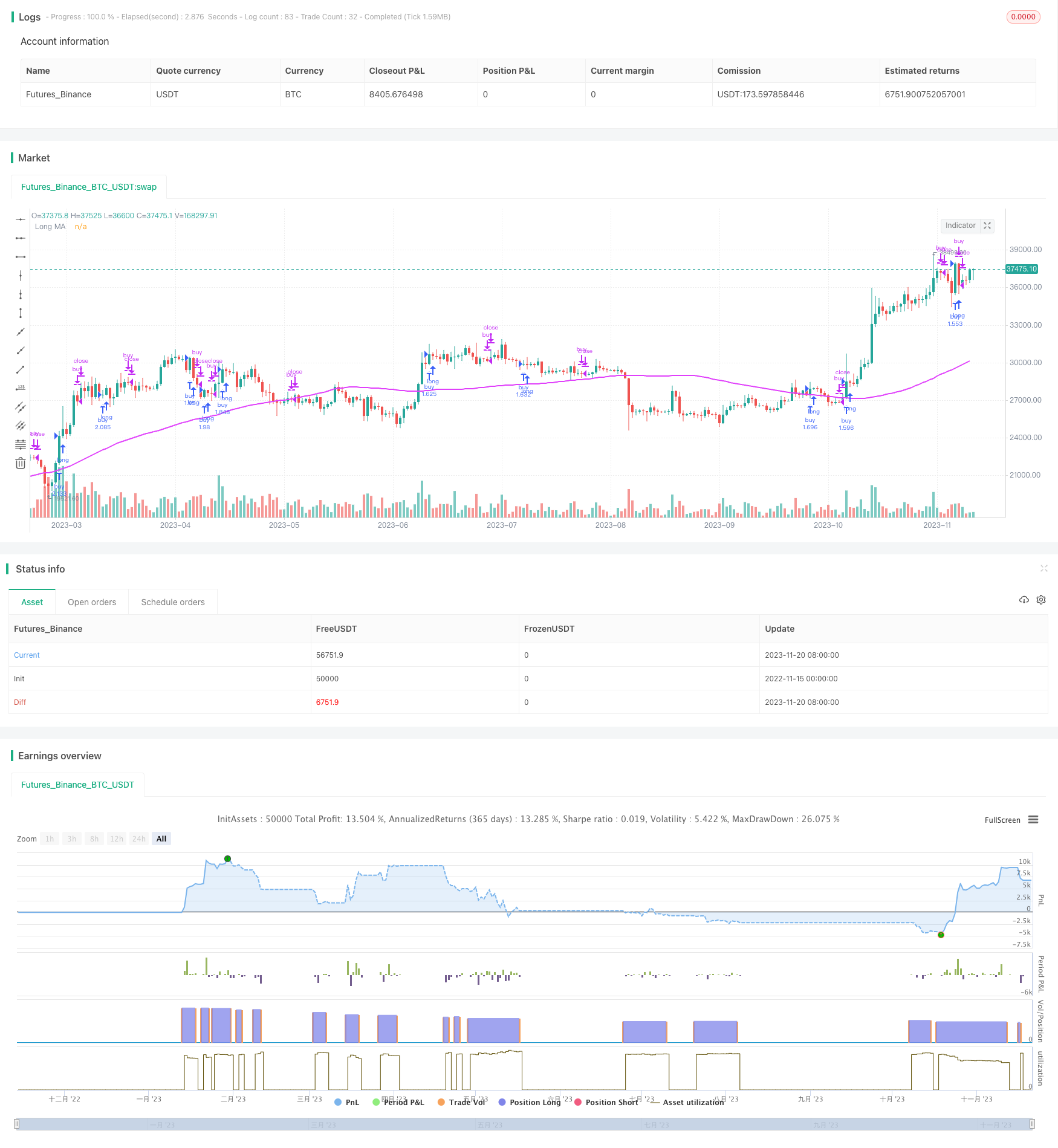

/*backtest

start: 2022-11-15 00:00:00

end: 2023-11-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Up Down", "Up Down", precision = 6, pyramiding = 1, default_qty_type = strategy.percent_of_equity, default_qty_value = 99, commission_type = strategy.commission.percent, commission_value = 0.0, initial_capital = 1000, overlay = true)

buy = close > open and open > close[1]

sell = close < open and open < close[1]

longma = input(77,"Long MA Input")

shortma = input(7,"Short MA Input")

long = sma(close,longma)

short = sma(close, shortma)

mabuy = crossover(short,long) or buy and short > long

masell = crossunder(short,long) or sell and short > long

num_bars_buy = barssince(mabuy)

num_bars_sell = barssince(masell)

//plot(num_bars_buy, color = teal)

//plot(num_bars_sell, color = orange)

xbuy = crossover(num_bars_sell, num_bars_buy)

xsell = crossunder(num_bars_sell, num_bars_buy)

plotshape(xbuy,"Buy Up Arrow", shape.triangleup, location.belowbar, white, size = size.tiny)

plotshape(xsell,"Sell Down Arrow", shape.triangledown, location.abovebar, white, size = size.tiny)

plot(long,"Long MA", fuchsia, 2)

// Component Code Start

// Example usage:

// if testPeriod()

// strategy.entry("LE", strategy.long)

testStartYear = input(2017, "Backtest Start Year")

testStartMonth = input(01, "Backtest Start Month")

testStartDay = input(2, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(7, "Backtest Stop Month")

testStopDay = input(30, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

// A switch to control background coloring of the test period

testPeriodBackground = input(title="Color Background?", type=bool, defval=true)

testPeriodBackgroundColor = testPeriodBackground and (time >= testPeriodStart) and (time <= testPeriodStop) ? #00FF00 : na

bgcolor(testPeriodBackgroundColor, transp=97)

testPeriod() => true

// Component Code Stop

if testPeriod()

strategy.entry("buy", true, when = xbuy, limit = close)

strategy.close("buy", when = xsell)