개요

이 전략은 두 개의 다른 주기의 ATR (Average True Range) 지표를 사용하여 두 개의 동적 트래킹 스톱 라인을 구축하고, 가격이 스톱 라인을 돌파 할 때 거래 신호를 발생시킨다. 동적 스톱 스톱을 실현하기 위해 스톱 라인 엔티티의 길이를 동적으로 사용하여 스톱 가격을 설정한다. 전략은 또한 EMA 지표를 결합하여 추세를 판단하는 것을 보조한다.

전략 원칙

- 두 개의 다른 주기 (기본 10과 20) 의 ATR 지표값을 계산하고 각각의 민감도 계수 (기본 1과 2) 를 곱하면 두 개의 스톱 라이트가 나옵니다.

- 두 개의 스톱 라인 위 또는 아래의 위치와 파격 상황에 따라 다중 또는 공중 신호를 생성한다.

- 정지 가격은 현재의 정지선 개체 길이의 1.65배 ((조정가능) 에 따라 동적으로 계산된다.

- 포지션 개시 후, 가격이 스톱 가격에 도달하면, 평점 포지션은 수익을 얻었다.

- EMA와 같은 지표를 사용하여 현재 추세를 판단하여 진입을위한 참고 자료를 제공합니다.

이 전략은 ATR 지표의 특성을 활용하여 이중 동적 스톱을 구축하여 다른 시장의 변동률에 더 잘 적응할 수 있으며 시장 변동에도 빠르게 대응할 수 있다. 동적 스톱의 설정은 전략이 트렌드 상황에서 더 많은 이익을 얻을 수 있게 한다. 종합적으로 볼 때, 이 전략은 트렌드 시장에서 더 잘 작동하지만, 흔들리는 시장에서 더 많은 손실이 발생할 수 있다.

우위 분석

- 이중 동적 중지 라인은 다양한 시장 변동률에 적응할 수 있으며, 유연성이 높다.

- 스톱 리치 가격은 현재 리치 엔티티 길이의 동적 계산에 따라 트렌드 상황에서 더 많은 수익을 얻을 수 있습니다.

- EMA와 같은 지표가 동향을 판단하는데 도움을 주며, 진입을 위한 참고 자료를 제공함으로써 전략의 신뢰성을 강화한다.

- 코드 논리는 명확하고, 읽기 쉽고, 이해하기 쉽고, 최적화하기 쉽습니다.

위험 분석

- 불안정한 시장에서, 빈번한 거래는 높은 수수료 비용으로 인해 수익에 영향을 미칠 수 있습니다.

- 스톱 라인 파라미터와 스톱 배수의 설정은 다른 시장과 제품 특성에 따라 최적화되어야 하며, 부적절한 파라미터는 전략의 부적절한 성능을 초래할 수 있다.

- 전략은 주로 가격의 파동적 정지선 (Dynamic Stop Lines) 을 깨는 신호에 의존하며, 일부 큰 변동의 가짜 돌파 시나리오에서는 잘못된 신호를 일으킬 수 있다.

최적화 방향

- 흔들리는 시장의 경우, RSI, MACD 등과 같은 거래 신호를 필터링하기 위해 더 많은 지표 또는 조건을 도입하는 것을 고려할 수 있습니다.

- 다른 제품과 시장에 대해, 역사 회수 및 변수 최적화를 통해 최적의 스톱 라인 변수와 스톱 배수를 찾을 수 있다.

- 포지션 관리 및 위험 제어 모듈을 도입하여 시장의 변동성과 계정 위험 동력에 따라 포지션 크기를 조정하는 것이 고려될 수 있습니다.

- 트렌드를 판단하는 지표들을 추가하여 신호의 신뢰성과 정확성을 향상시킵니다.

요약하다

이 전략은 이중 동적 스톱 라인 및 동적 스톱을 설계하여 다양한 시장 환경에 더 잘 적응할 수 있으며 추세 상황에서 우수한 성능을 발휘합니다. 그러나 불안정한 시장에서는 빈번한 거래 및 손해배상 문제가 발생할 수 있습니다. 따라서 이 전략은 추세 시장에서 사용하기에 더 적합하며 제품 특성과 시장 환경을 결합하여 매개 변수를 최적화하고 조정해야합니다. 또한, 전략의 안정성과 수익성을 높이기 위해 더 많은 필터링 조건, 위치 관리 및 위험과 같은 제어 모듈을 도입하는 것과 같은 추가적인 최적화의 여지가 있습니다.

전략 소스 코드

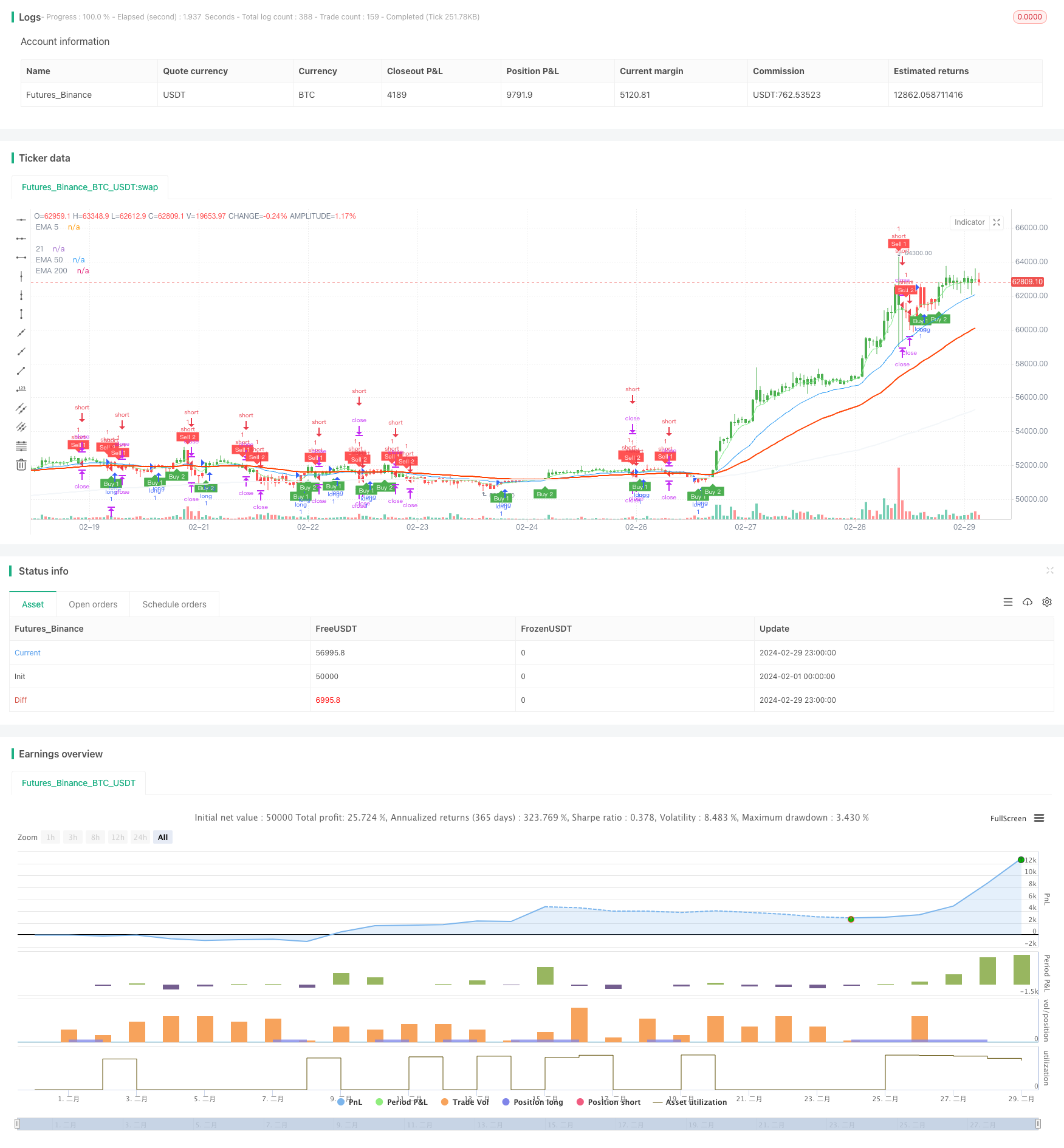

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="UT Bot Strategy", overlay=true)

// Inputs

a1 = input(1, title="Key Value 1 ('This changes the sensitivity')")

c1 = input(10, title="ATR Period 1")

a2 = input(2, title="Key Value 2 ('This changes the sensitivity')")

c2 = input(20, title="ATR Period 2")

h = input(false, title="Signals from Heikin Ashi Candles")

////////////////////////////////////////////////////////////////////////////////

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval=1, title="From Day", minval=1, maxval=31)

fromMonth = input(defval=1, title="From Month", minval=1, maxval=12)

fromYear = input(defval=2019, title="From Year", minval=1970)

// To Date Inputs

toDay = input(defval=1, title="To Day", minval=1, maxval=31)

toMonth = input(defval=1, title="To Month", minval=1, maxval=12)

toYear = input(defval=2100, title="To Year", minval=1970)

// Calculate start/end date and time condition

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = time >= startDate and time <= finishDate

////////////////////////////////////////////////////////////////////////////////

xATR1 = atr(c1)

nLoss1 = a1 * xATR1

xATR2 = atr(c2)

nLoss2 = a2 * xATR2

src = h ? security(heikinashi(syminfo.tickerid), timeframe.period, close, lookahead=false) : close

xATRTrailingStop1 = 0.0

xATRTrailingStop1 := iff(src > nz(xATRTrailingStop1[1], 0) and src[1] > nz(xATRTrailingStop1[1], 0), max(nz(xATRTrailingStop1[1]), src - nLoss1),

iff(src < nz(xATRTrailingStop1[1], 0) and src[1] < nz(xATRTrailingStop1[1], 0), min(nz(xATRTrailingStop1[1]), src + nLoss1),

iff(src > nz(xATRTrailingStop1[1], 0), src - nLoss1, src + nLoss1)))

xATRTrailingStop2 = 0.0

xATRTrailingStop2 := iff(src > nz(xATRTrailingStop2[1], 0) and src[1] > nz(xATRTrailingStop2[1], 0), max(nz(xATRTrailingStop2[1]), src - nLoss2),

iff(src < nz(xATRTrailingStop2[1], 0) and src[1] < nz(xATRTrailingStop2[1], 0), min(nz(xATRTrailingStop2[1]), src + nLoss2),

iff(src > nz(xATRTrailingStop2[1], 0), src - nLoss2, src + nLoss2)))

pos = 0

pos := iff(src[1] < nz(xATRTrailingStop1[1], 0) and src > nz(xATRTrailingStop1[1], 0), 1,

iff(src[1] > nz(xATRTrailingStop1[1], 0) and src < nz(xATRTrailingStop1[1], 0), -1, nz(pos[1], 0)))

xcolor = pos == -1 ? color.red: pos == 1 ? color.green : color.blue

ema1 = ema(src, 1)

above1 = crossover(ema1, xATRTrailingStop1)

below1 = crossover(xATRTrailingStop1, ema1)

buy1 = src > xATRTrailingStop1 and above1

sell1 = src < xATRTrailingStop1 and below1

barbuy1 = src > xATRTrailingStop1

barsell1 = src < xATRTrailingStop1

ema2 = ema(src, 1)

above2 = crossover(ema2, xATRTrailingStop2)

below2 = crossover(xATRTrailingStop2, ema2)

buy2 = src > xATRTrailingStop2 and above2

sell2 = src < xATRTrailingStop2 and below2

barbuy2 = src > xATRTrailingStop2

barsell2 = src < xATRTrailingStop2

plotshape(buy1, title="Buy 1", text='Buy 1', style=shape.labelup, location=location.belowbar, color=color.green, textcolor=color.white, transp=0, size=size.tiny)

plotshape(sell1, title="Sell 1", text='Sell 1', style=shape.labeldown, location=location.abovebar, color=color.red, textcolor=color.white, transp=0, size=size.tiny)

plotshape(buy2, title="Buy 2", text='Buy 2', style=shape.labelup, location=location.belowbar, color=color.green, textcolor=color.white, transp=0, size=size.tiny)

plotshape(sell2, title="Sell 2", text='Sell 2', style=shape.labeldown, location=location.abovebar, color=color.red, textcolor=color.white, transp=0, size=size.tiny)

barcolor(barbuy1 ? color.green : na)

barcolor(barsell1 ? color.red : na)

barcolor(barbuy2 ? color.green : na)

barcolor(barsell2 ? color.red : na)

// Calculate SL and TP levels

candle_size = abs(open - close)

tp_level = close + candle_size *65

// Close long positions if TP is hit

strategy.exit("TP Long", "long", limit=tp_level)

// Close short positions if TP is hit

strategy.exit("TP Short", "short", limit=tp_level)

// Enter long position

strategy.entry("long", strategy.long, when=(buy1 or buy2) and time_cond)

// Enter short position

strategy.entry("short", strategy.short, when=(sell1 or sell2) and time_cond)

//adding ema with width

// Calculate EMA and SMA

ema5 = ema(close, 5)

ema200 = ema(close, 200)

ema21 = ema(close, 21)

ema50 = ema(close, 50)

sma50 = sma(close, 50)

// Plot EMA and SMA with width

plot(ema5, color=color.rgb(130, 235, 139), title="EMA 5", linewidth=1)

plot(ema200, color=color.rgb(243, 246, 249), title="EMA 200", linewidth=2)

plot(ema21, color=color.blue, title="21", linewidth=1)

plot(ema50, color=color.rgb(255, 64, 0), title="EMA 50", linewidth=2)

//plot(sma50, color=color.purple, title="SMA 20", linewidth=2)