Estratégia de duplo avanço longo e curto

Visão geral

A estratégia usa o indicador de correia de Brin para encontrar pontos de ruptura de pluralidade e combina o indicador de ADX para filtrar os movimentos adversos de baixa para o acompanhamento de tendências.

Princípio da estratégia

A estratégia baseia-se principalmente no indicador da faixa de Brin para julgar a direção do horizonte. A linha central da faixa de Brin é a média móvel do preço de fechamento de N dias. A largura de banda é calculada através do diferencial padrão.

A fim de evitar erros de negociação causados por uma quebra ineficaz de uma tendência não-trend, a estratégia combina o indicador ADX para filtrar a baixa volatilidade. O sinal de compra e venda é emitido somente quando o ADX está abaixo do limiar definido. Quando o ADX está acima do limiar, todas as posições são liquidadas e esperam a reversão da tendência.

A estratégia também estabelece um stop-loss de retorno e um stop-stop de rastreamento para cima. Concretamente, a cada abertura de posição, o preço mínimo dos N dias anteriores é registrado como o stop-loss de retorno para essa direção e o preço máximo como o stop-stop de rastreamento para cima. Isso permite bloquear o lucro e, ao mesmo tempo, minimizar as perdas causadas pela reversão.

De acordo com a lógica do código, a estratégia primeiro calcula os parâmetros do indicador Brin e ADX. Em seguida, julga se o preço quebra o Brin e se o ADX está abaixo do limiar. Se for satisfeito, um sinal de compra ou venda é gerado. Em seguida, atualiza em tempo real e acompanha o stop loss em função da posição e da direção da posição.

Análise de vantagens

- O uso de um ponto de ruptura definido na faixa de Brin para capturar oportunidades de tendência

- Filtragem do indicador ADX integrado para evitar o fluxo de onda quando não há uma tendência clara

- O amortização do regresso pode controlar eficazmente as perdas individuais

- O traçado para cima do stop-loss pode bloquear a maior parte dos lucros

Análise de Riscos

- A ruptura do cinturão de Brin não leva em conta a relação de energia, podendo gerar uma falsa ruptura.

- O ADX Filter pode ser um erro de avaliação e uma oportunidade de tendência perdida.

- A parada de danos pode ser revertida se for muito perto

- Parâmetros mal definidos também afetam o desempenho da política

Pode-se considerar a combinação de outros indicadores de capacidade de julgamento para garantir a ruptura VALID; otimizar as condições de filtragem ADX, usando a inclinação da curva ADX para julgar o ponto de reversão de tendência; liberar adequadamente o intervalo de parada de perda para evitar que seja interrompido.

Direção de otimização

- Optimizar os parâmetros de comprimento das faixas de Brin para obter o melhor efeito de ruptura

- Optimizar as condições de filtragem do ADX, equilibrando o julgamento de tendências e a taxa de julgamento errado

- Adição de outros indicadores para avaliar a sustentabilidade e evitar falsas rupturas

- Optimizar a amplitude de perda de ressonância para evitar que a perda seja excessivamente sensível

- Optimizar o traçado de travagem, alargar o intervalo adequadamente

Resumir

A estratégia é clara e concisa, usando a faixa de Brin para julgar sinais claros de ruptura de múltiplos espaços e usando o indicador ADX para filtrar transações Choppy sem tendências claras, para bloquear oportunidades de tendência. Ao mesmo tempo, configura um stop loss de retorno e um stop trace para controlar o risco e bloquear os lucros. A estratégia é fácil de entender e executar, vale a pena testar e otimizar ainda mais e pode ser uma estratégia básica de acompanhamento de tendências.

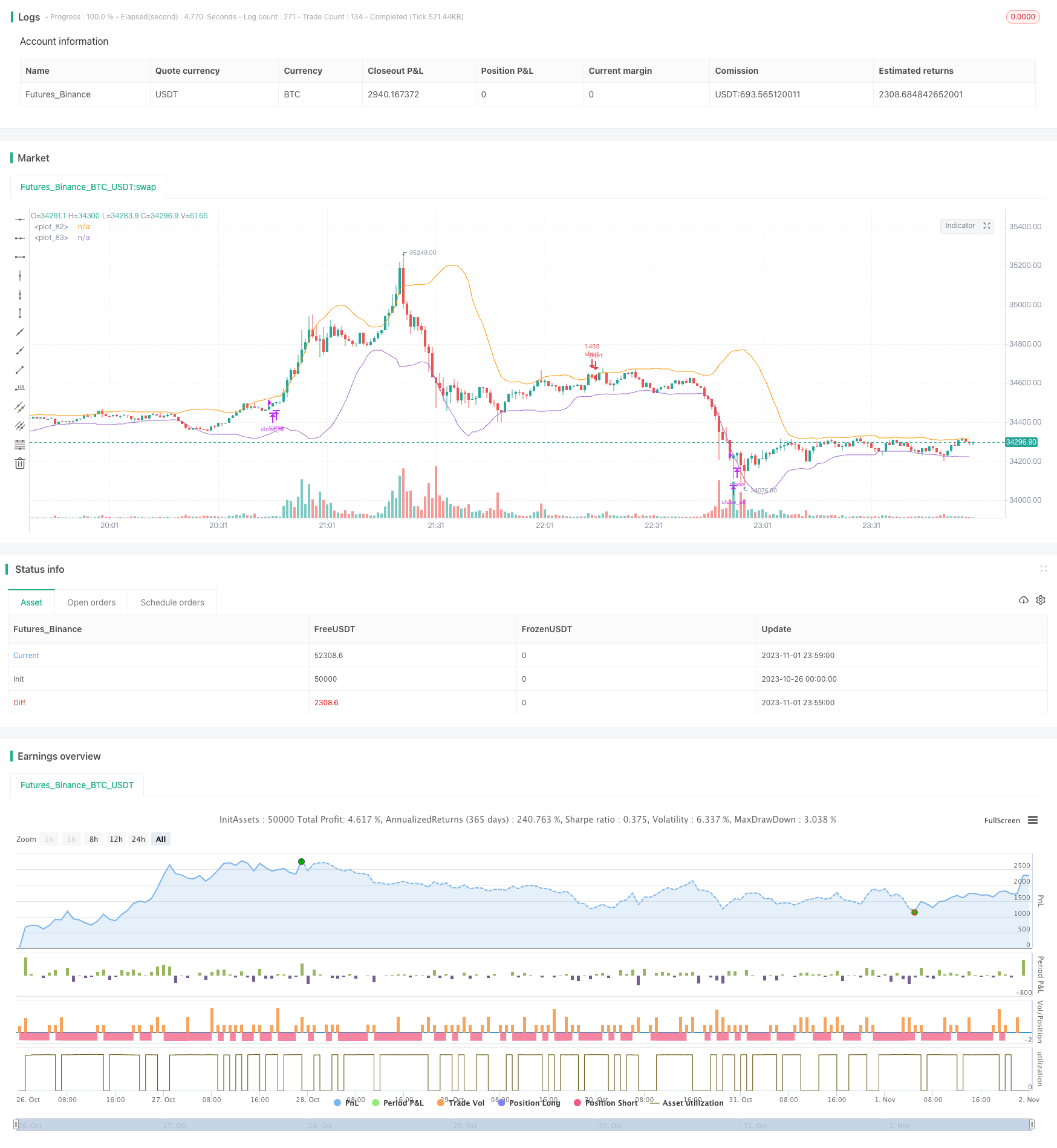

/*backtest

start: 2023-10-26 00:00:00

end: 2023-11-02 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tweakerID

// This strategy uses Bollinger Bands to buy when the price

// crosses over the lower band and sell when it crosses down

// the upper band. It only takes trades when the ADX is

// below a certain level, and exits all trades when it's above it.

//@version=4

strategy("BB + ADX Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_value = 0.04, initial_capital=100)

//Inputs

i_reverse=input(false, title="Reverse Trades")

i_ADXClose=input(true, title="ADX Close")

i_SL=input(false, title="Use Swing Lo/Hi Stop Loss & Take Profit")

i_SwingLookback=input(20, title="Swing Lo/Hi Lookback")

i_SLExpander=input(defval=0, step=.5, title="SL Expander")

i_TPExpander=input(defval=0, step=.5, title="TP Expander")

//ADX Calculations

adxlen = input(14, title="ADX Smoothing")

dilen = input(20, title="DI Length")

dirmov(len) =>

up = change(high)

down = -change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = rma(tr, len)

plus = fixnan(100 * rma(plusDM, len) / truerange)

minus = fixnan(100 * rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

adxlevel=input(30, step=5)

//BB Calculations

BBCALC=input(false, title="-----------BB Inputs-----------")

length = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

MAlen=input(defval=9)

source = close

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

//Entry Logic

BUY = crossover(source, lower) and sig < adxlevel

SELL = crossunder(source, upper) and sig < adxlevel

//SL & TP Calculations

SwingLow=lowest(i_SwingLookback)

SwingHigh=highest(i_SwingLookback)

bought=strategy.position_size != strategy.position_size[1]

LSL=valuewhen(bought, SwingLow, 0)-((valuewhen(bought, atr(14), 0))*i_SLExpander)

SSL=valuewhen(bought, SwingHigh, 0)+((valuewhen(bought, atr(14), 0))*i_SLExpander)

lTP=strategy.position_avg_price + (strategy.position_avg_price-(valuewhen(bought, SwingLow, 0))+((valuewhen(bought, atr(14), 0))*i_TPExpander))

sTP=strategy.position_avg_price - (valuewhen(bought, SwingHigh, 0)-strategy.position_avg_price)-((valuewhen(bought, atr(14), 0))*i_TPExpander)

islong=strategy.position_size > 0

isshort=strategy.position_size < 0

SL= islong ? LSL : isshort ? SSL : na

TP= islong ? lTP : isshort ? sTP : na

//Entries

strategy.entry("long", long=i_reverse?false:true, when=BUY)

strategy.entry("short", long=i_reverse?true:false, when=SELL)

//EXITS

if i_ADXClose

strategy.close_all(when=sig > adxlevel)

if i_SL

strategy.exit("longexit", "long", stop=SL, limit=TP)

strategy.exit("shortexit", "short", stop=SL, limit=TP)

//Plots

plot(i_SL ? SL : na, color=color.red, style=plot.style_cross, title="SL")

plot(i_SL ? TP : na, color=color.green, style=plot.style_cross, title="TP")

plot(upper)

plot(lower)