Estratégia de acompanhamento de tendência do canal de envelope de média móvel

Visão geral

A estratégia de acompanhamento de tendências de canal de envelopamento de média móvel é uma estratégia de acompanhamento de tendências baseada em médias móveis e indicadores de canal. Ela permite o julgamento e o acompanhamento de tendências de preços através da criação de canais de médias móveis em vários níveis.

Princípio da estratégia

O princípio central da estratégia é baseado na função de acompanhamento de tendências das médias móveis e no julgamento de canais do indicador Envelop. A estratégia utiliza parâmetros configuráveis como o ciclo de média móvel, o tipo de smoothing e a origem do preço para construir uma média móvel de referência. Em seguida, com base no valor de percentuais de deslocamento definido pelos parâmetros, cria-se um canal ascendente e descendente.

A estratégia tem as seguintes características:

Apoia a operação de mais e de menos ao mesmo tempo, para determinar a direção da tendência através de um canal ascendente e descendente.

A partir de um máximo de 4 cartas, você pode fazer uma pirâmide de apostas através da divisão de linhas de divisão, buscando mais dinheiro.

Pode configurar uma média móvel de posição aberta e uma média móvel de posição independente, permitindo uma parada de perda precisa.

Suporte para o cálculo de médias móveis em diferentes períodos de tempo (de 1 minuto a 1 dia), permitindo a integração de vários quadros de tempo.

A média móvel de estoque aberto e de estoque aberto suporta 6 opções diferentes de modo liso, otimizadas para diferentes variedades e períodos.

Pode introduzir desvios positivos e negativos para ajustar o canal, buscando uma ruptura mais precisa.

A lógica de negociação da estratégia é a seguinte:

Calcule a média móvel de abertura de posição de referência, definindo a porcentagem de acordo com o parâmetro, obtendo 4 linhas de ruptura.

Quando o preço quebra a linha de canal abaixo, em seguida, abrir mais posições; quando o preço quebra a linha de canal acima, em seguida, abrir a posição de fechamento.

Calcule a média móvel de liquidação independente, como a linha de parada. Quando o preço volta a cair abaixo da linha, para a perda de uma camada por camada de múltiplos singles; quando o preço volta a quebrar a linha, para a perda de uma camada por camada de singles.

No máximo, você pode abrir 4 cartas e adicionar dinheiro através da pirâmide de divisão de linhas de divisão.

A estratégia combina elementos como o acompanhamento de tendências de médias móveis, sinais de ruptura de julgamentos de canais e o estabelecimento de linhas de parada independentes, formando um sistema de tendências relativamente rigoroso e completo.

Análise de vantagens

De acordo com o código da estratégia e a anatomia lógica, a estratégia de acompanhamento de tendências do canal de envelope da média móvel tem as seguintes vantagens:

A estratégia suporta o cálculo de médias móveis de diferentes períodos de 1 minuto a 1 dia, pode configurar posições abertas e paradas de perdas usando médias móveis de diferentes períodos, e combina o discernimento de tendências de vários quadros temporais, o que é mais vantajoso para capturar tendências de grande escala.

A estratégia pode ser aberta em até 4 folhas, equilibrando ganhos e perdas por meio de uma estratégia de aquisição de posições em camadas, buscando mais lucro sob a premissa de controlar o risco.

Seis modos de média móvel disponíveis e adaptáveis. A média móvel de abertura e parada suporta SMA / EMA / média móvel dinâmica. Seis modos de opção podem ser otimizados para diferentes variedades e períodos, aumentando a adaptabilidade.

A linha de canal pode ser ajustada, a precisão de julgamento de ruptura. A estratégia pode inserir os parâmetros de percentual de movimento do canal e ajustar a largura do canal, o que pode ser otimizado para diferentes variedades ou ambientes de mercado, aumentando a precisão do julgamento de ruptura.

A estratégia de calcular a média móvel independente como uma linha de liquidação, para parar a perda de opções múltiplas ou vazias, pode reduzir significativamente o risco de negociação, evitando a injeção de seguimento.

A estrutura do código é clara e fácil de reutilizar. A estratégia é escrever com o Pine Script, a estrutura do código é clara, fácil de entender e reutilizar. O usuário pode continuar a otimizar os parâmetros com base na estrutura existente ou adicionar outras lógicas.

Análise de Riscos

Apesar da lógica rigorosa e do controle de risco geral da estratégia, existem alguns riscos de negociação a serem observados, incluindo:

Risco de reversão de tendência de grande escala. O pressuposto central da estratégia é que os preços continuarão a avançar, existindo uma certa tendência. Mas quando a reversão de tendência de grande escala ocorre, terá um impacto maior no lucro da estratégia.

Risco de fracasso de ruptura. Em mercados de correção ou de turbulência, o preço pode voltar a cair depois de romper a linha de canal. Isso pode causar injeção de rastreamento, que precisa ser reduzida com parâmetros de otimização.

Gestão de risco de expectativa de valor. A estratégia de criar 4 camadas de posicionamento em busca de lucros maiores, que são significativos quando os lucros são significativos, mas a expectativa de valor diminui significativamente em períodos de perdas. Isso requer que os investidores tenham capacidade de gerenciamento mental profissional.

Risco de ajuste de sinal. A estratégia envolve otimizar o ajuste de vários parâmetros, como a largura do canal, o ciclo da média móvel, etc., o que requer um analista quantitativo profissional com experiência em otimização para evitar o risco de sobreajuste.

Riscos de situações especiais. Extremos de situações, como o Gap rápido ou o limite de preço de linha curta, podem prejudicar significativamente a lógica da estratégia, quando é necessário prestar atenção aos indicadores de risco do sistema e interromper o prejuízo a tempo.

Em geral, a estratégia se baseia principalmente na tendência de grande escala para obter lucro, e só se aplica a variedades e ambientes de mercado com características de sustentabilidade a longo prazo. Além disso, a otimização de múltiplos parâmetros e o controle de mentalidade também são fundamentais para garantir a rentabilidade estável da estratégia.

Direção de otimização

As principais direções de otimização para a estratégia de acompanhamento de tendências do canal de envelopes da média móvel incluem:

Otimizar a auto-adaptação de linhas de passagem e linhas de parada com base em algoritmos de aprendizagem de máquina. Os modelos de linhas de passagem e linhas de parada podem ser treinados com algoritmos como LSTM, previsão de trajetória e outros, permitindo uma previsão de preços mais inteligente e evitando riscos.

Combinação de indicadores de emoção, portfólio de posicionamento e outros fatores auxiliares para otimizar a lógica de acréscimo. Pode ser adicionado como a amplitude absoluta de ondas, sentimentos de mercado e outros indicadores de julgamento, controle de risco de portfólio, otimização da pirâmide de acréscimo lógica.

A introdução de custos de transação e modelos de ponto de deslizamento, aumentando a veracidade da retroalimentação. A retroalimentação atual não considera o impacto dos custos de transação, que é um fator importante no disco real, e é necessário criar modelos matemáticos para incluí-los.

Expandir a análise de correlação de variedades similares, construir um sistema de controle de risco unificado. Expandir a estratégia de uma única variedade existente para vários mercados similares, como mercadorias e moedas digitais, aumentar a estabilidade da estratégia de controle de risco unificado por meio da análise de correlação.

Aumentar a explanabilidade da estratégia, melhorar a usabilidade do usuário. Usar métodos como o SHAP para analisar a influência de cada variável de entrada nos resultados da estratégia, classificar a importância da saída, tornar a lógica da estratégia mais transparente e interpretável para o usuário.

A estabilidade, autenticidade e facilidade de uso da estratégia, através da introdução de meios algorítmicos, como aprendizado de máquina e modelos multifatoriais, continuam a ser otimizados como o principal avanço da estratégia.

Resumir

Em geral, a estratégia de acompanhamento de tendências do canal de envelopamento de média móvel combina os três elementos centrais de acompanhamento de tendências de médias móveis, julgamento de tendências de indicadores de canal e controle de risco de linhas de parada independentes. Em mercados de tendência rigorosa, a estratégia de estratégias pode oferecer uma implementação estável e com alguns ganhos de ruptura.

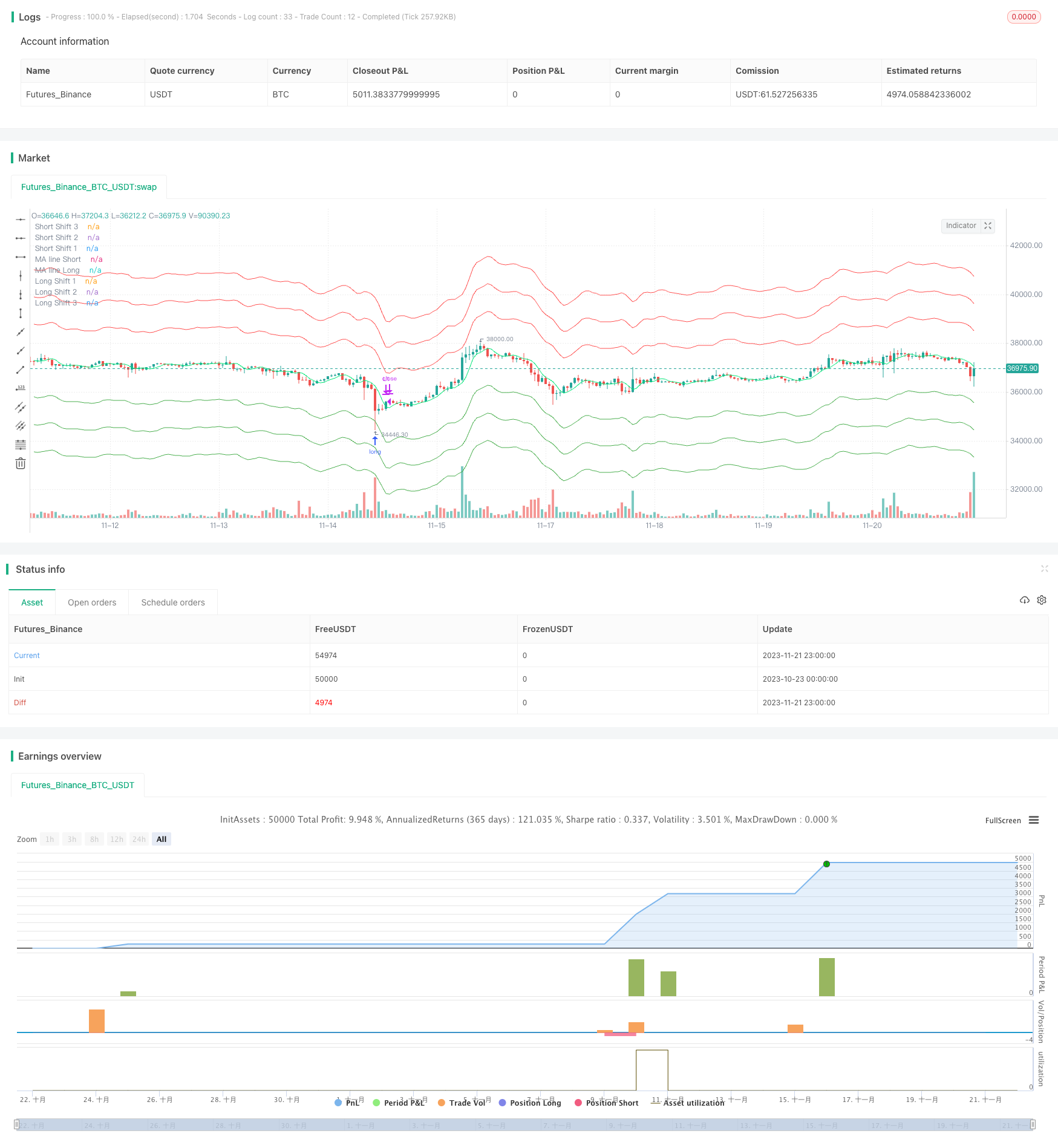

/*backtest

start: 2023-10-23 00:00:00

end: 2023-11-22 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the GNU Affero General Public License v3.0 at https://www.gnu.org/licenses/agpl-3.0.html

//@version=4

strategy(title = "HatiKO Envelopes", shorttitle = "HatiKO Envelopes", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 4, initial_capital=10, calc_on_order_fills=false)

//Settings

isLotSizeAvgShifts=input(true, title ="Calculate lot size with avgPrice shifts (HatiKO calculate)")

lotsize_Short = input(100, defval = 100, minval = 0, maxval = 10000, title = "Lot short, %")

lotsize_Long = input(100, defval = 100, minval = 0, maxval = 10000, title = "Lot long, %")

//Shorts Open Config

timeFrame_Short = input(defval = "Current.", options = ["Current.", "1m", "3m", "5m", "10m", "15m", "20m", "30m", "45m", "1H","2H","3H","4H","1D"], title = "Timeframe Short")

ma_type_Short = input(defval = "1. SMA", options = ["1. SMA", "2. PCMA", "3. EMA", "4. WMA", "5. DEMA", "6. ZLEMA"], title = "MA Type Short")

Short_Data_input = input(defval = "7.OHLC4", options = ["1.Open", "2.High", "3.Low", "4.Close", "5.HL2", "6.HLC3", "7.OHLC4", "8.OC2"], title = "Data Short")

len_Short = input(3, minval = 1, title = "MA Length Short")

offset_Short = input(0, minval = 0, title = "MA offset Short")

//Longs Open Config

timeFrame_Long = input(defval = "Current.", options = ["Current.", "1m", "3m", "5m", "10m", "15m", "20m", "30m", "45m", "1H","2H","3H","4H","1D"], title = "Timeframe Long")

ma_type_Long = input(defval = "1. SMA", options = ["1. SMA", "2. PCMA", "3. EMA", "4. WMA", "5. DEMA", "6. ZLEMA"], title = "MA Type Long")

Long_Data_input = input(defval = "7.OHLC4", options = ["1.Open", "2.High", "3.Low", "4.Close", "5.HL2", "6.HLC3", "7.OHLC4", "8.OC2"], title = "Data Long")

len_Long = input(3, minval = 1, title = "MA Length Long")

offset_Long = input(0, minval = 0, title = "MA offset Long")

//Shorts Close Config

isEnableShortCustomClose=input(false, title ="Mode close MA Short")

timeFrame_close_Short = input(defval = "Current.", options = ["Current.", "1m", "3m", "5m", "10m", "15m", "20m", "30m", "45m", "1H","2H","3H","4H","1D"], title = "Timeframe Short Close")

ma_type_close_Short = input(defval = "1. SMA", options = ["1. SMA", "2. PCMA", "3. EMA", "4. WMA", "5. DEMA", "6. ZLEMA"], title = "MA Type Close Short")

Short_Data_input_close = input(defval = "7.OHLC4", options = ["1.Open", "2.High", "3.Low", "4.Close", "5.HL2", "6.HLC3", "7.OHLC4", "8.OC2"], title = "Data Short Close")

len_Short_close = input(3, minval = 1, title = "MA Length Short Close")

shortDeviation = input( 0.0, title = "Short Deviation %",step=0.1)

offset_Short_close = input(0, minval = 0, title = "MA offset Short Close")

//Longs Close Config

isEnableLongCustomClose=input(false, title ="Mode close MA Long")

timeFrame_close_Long = input(defval = "Current.", options = ["Current.", "1m", "3m", "5m", "10m", "15m", "20m", "30m", "45m", "1H","2H","3H","4H","1D"], title = "Timeframe Long Close")

ma_type_close_Long = input(defval = "1. SMA", options = ["1. SMA", "2. PCMA", "3. EMA", "4. WMA", "5. DEMA", "6. ZLEMA"], title = "MA Type Close Long")

Long_Data_input_close = input(defval = "7.OHLC4", options = ["1.Open", "2.High", "3.Low", "4.Close", "5.HL2", "6.HLC3", "7.OHLC4", "8.OC2"], title = "Data Long Close")

len_Long_close = input(3, minval = 1, title = "MA Length Long Close")

longDeviation = input( -0.0, title = "Long Deviation %",step=0.1)

offset_Long_close = input(0, minval = 0, title = "MA offset Long Close")

shift_Short4_percent = input(0.0, title = "Short Shift 4")

shift_Short3_percent = input(10.0, title = "Short Shift 3")

shift_Short2_percent = input(7.0, title = "Short Shift 2")

shift_Short1_percent = input(4.0, title = "Short Shift 1")

shift_Long1_percent = input(-4.0, title = "Long Shift 1")

shift_Long2_percent = input(-7.0, title = "Long Shift 2")

shift_Long3_percent = input(-10.0, title = "Long Shift 3")

shift_Long4_percent = input( -0.0, title = "Long Shift 4")

isEnableDoubleLotShift3_Long=input(false, title ="Shift3 Long LotSize*2")

isEnableDoubleLotShift3_Short=input(false, title ="Shift3 Short LotSize*2")

year_Start = input(19, defval = 19, minval = 10, maxval = 99, title = "From Year 20XX")

year_End = input(99, defval = 99, minval = 10, maxval = 99, title = "To Year 20XX")

month_Start = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

month_End = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

day_Start = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

day_End = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

short4_isActive = shift_Short4_percent != 0 and lotsize_Short > 0

short3_isActive = shift_Short3_percent != 0 and lotsize_Short > 0

short2_isActive = shift_Short2_percent != 0 and lotsize_Short > 0

short1_isActive = shift_Short1_percent != 0 and lotsize_Short > 0

long1_isActive = shift_Long1_percent != 0 and lotsize_Long > 0

long2_isActive = shift_Long2_percent != 0 and lotsize_Long > 0

long3_isActive = shift_Long3_percent != 0 and lotsize_Long > 0

long4_isActive = shift_Long4_percent != 0 and lotsize_Long > 0

mult = 1 / syminfo.mintick

is_time_true = time > timestamp(2000+year_Start, month_Start, day_Start, 00, 00) and time < timestamp(2000+ year_End, month_End, day_End, 23, 59)

//MA

TFsecurity_Short = timeFrame_Short == "4H"?60*4:timeFrame_Short=="3H"?60*3:timeFrame_Short=="2H"?60*2:timeFrame_Short=="1H"?60:timeFrame_Short=="45m"?45:timeFrame_Short=="30m"?30:timeFrame_Short=="20m"?20:timeFrame_Short=="15m"?15:timeFrame_Short=="10m"?10:timeFrame_Short=="5m"?5:timeFrame_Short=="3m"?3:1

TFsecurity_Long = timeFrame_Long == "4H"?60*4:timeFrame_Long=="3H"?60*3:timeFrame_Long=="2H"?60*2:timeFrame_Long=="1H"?60:timeFrame_Long=="45m"?45:timeFrame_Long=="30m"?30:timeFrame_Long=="20m"?20:timeFrame_Long=="15m"?15:timeFrame_Long=="10m"?10:timeFrame_Long=="5m"?5:timeFrame_Long=="3m"?3:1

oc2 = (open + close) / 2

lag_Short = (len_Short - 1) / 2//floor((len_Short - 1) / 2)

lag_Long = (len_Long - 1) / 2 //floor((len_Long - 1) / 2)

source_Short = Short_Data_input == "1.Open" ? open : Short_Data_input == "2.High" ? high : Short_Data_input == "3.Low" ? low : Short_Data_input == "4.Close" ? close : Short_Data_input == "5.HL2" ? hl2 : Short_Data_input == "6.HLC3" ? hlc3 : Short_Data_input == "7.OHLC4" ? ohlc4 : Short_Data_input == "8.OC2" ? oc2: close

source_Long = Long_Data_input == "1.Open" ? open : Long_Data_input == "2.High" ? high : Long_Data_input == "3.Low" ? low : Long_Data_input == "4.Close" ? close : Long_Data_input == "5.HL2" ? hl2 : Long_Data_input == "6.HLC3" ? hlc3 : Long_Data_input == "7.OHLC4" ? ohlc4 : Long_Data_input == "8.OC2" ? oc2: close

preS_MA_Short = ma_type_Short == "1. SMA" ? sma(source_Short, len_Short) : ma_type_Short == "2. PCMA"? (highest(high, len_Short) + lowest(low, len_Short)) / 2 : ma_type_Short == "3. EMA" ? ema(source_Short, len_Short) : ma_type_Short == "4. WMA" ? wma(source_Short, len_Short) : ma_type_Short == "5. DEMA" ? (2 * ema(source_Short,len_Short) - ema(ema(source_Short,len_Short), len_Short)) : ma_type_Short == "6. ZLEMA" ? ema(source_Short + (source_Short - source_Short[lag_Short]), len_Short) : na

preS_MA_Long = ma_type_Long == "1. SMA" ? sma(source_Long, len_Long) :ma_type_Long == "2. PCMA"? (highest(high, len_Long) + lowest(low, len_Long)) / 2 : ma_type_Long == "3. EMA" ? ema(source_Long, len_Long) : ma_type_Long == "4. WMA" ? wma(source_Long, len_Long) : ma_type_Long == "5. DEMA" ? (2 * ema(source_Long,len_Long) - ema(ema(source_Long,len_Long), len_Long)) : ma_type_Long == "6. ZLEMA" ? ema(source_Long + (source_Long - source_Long[lag_Long]), len_Long) : na

pre_MA_Short = timeFrame_Short == "Current." ? preS_MA_Short : security(syminfo.tickerid, tostring(TFsecurity_Short), preS_MA_Short)

pre_MA_Long = timeFrame_Long == "Current." ? preS_MA_Long : security(syminfo.tickerid, tostring(TFsecurity_Long), preS_MA_Long)

MA_Short = (round(pre_MA_Short * mult) / mult)[offset_Short]

MA_Long = (round(pre_MA_Long * mult) / mult)[offset_Long]

Level_Long1 = long1_isActive ? round((MA_Long + MA_Long* shift_Long1_percent / 100) * mult) / mult : na

Level_Long2 = long2_isActive ? round((MA_Long + MA_Long* shift_Long2_percent / 100) * mult) / mult : na

Level_Long3 = long3_isActive ? round((MA_Long + MA_Long* shift_Long3_percent / 100) * mult) / mult : na

Level_Long4 = long4_isActive ? round((MA_Long + MA_Long* shift_Long4_percent / 100) * mult) / mult : na

Level_Short1 = short1_isActive ? round((MA_Short + MA_Short*shift_Short1_percent/ 100) * mult) / mult : na

Level_Short2 = short2_isActive ? round((MA_Short + MA_Short*shift_Short2_percent/ 100) * mult) / mult : na

Level_Short3 = short3_isActive ? round((MA_Short + MA_Short*shift_Short3_percent/ 100) * mult) / mult : na

Level_Short4 = short4_isActive ? round((MA_Short + MA_Short*shift_Short4_percent/ 100) * mult) / mult : na

//MA_Close

lag_Short_close = (len_Short_close - 1) / 2 //floor((len_Short_close - 1) / 2)

lag_Long_close = (len_Long_close - 1) / 2 //floor((len_Long_close - 1) / 2)

pre_PCMA_Short_close = (highest(high, len_Short_close) + lowest(low, len_Short_close)) / 2

pre_PCMA_Long_close = (highest(high, len_Long_close) + lowest(low, len_Long_close)) / 2

source_Short_close = Short_Data_input_close == "1.Open" ? open : Short_Data_input_close == "2.High" ? high : Short_Data_input_close == "3.Low" ? low : Short_Data_input_close == "4.Close" ? close : Short_Data_input_close == "5.HL2" ? hl2 : Short_Data_input_close == "6.HLC3" ? hlc3 : Short_Data_input_close == "7.OHLC4" ? ohlc4 : Short_Data_input_close == "8.OC2" ? oc2: close

source_Long_close = Long_Data_input_close == "1.Open" ? open : Long_Data_input_close == "2.High" ? high : Long_Data_input_close == "3.Low" ? low : Long_Data_input_close == "4.Close" ? close : Long_Data_input_close == "5.HL2" ? hl2 : Long_Data_input_close == "6.HLC3" ? hlc3 : Long_Data_input_close == "7.OHLC4" ? ohlc4 : Long_Data_input_close == "8.OC2" ? oc2: close

preS_MA_Short_close = ma_type_close_Short == "1. SMA" ? sma(source_Short_close, len_Short_close) : ma_type_close_Short == "2. PCMA"? (highest(high, len_Short_close) + lowest(low, len_Short_close)) / 2 : ma_type_close_Short == "3. EMA" ? ema(source_Short_close, len_Short_close) : ma_type_close_Short == "4. WMA" ? wma(source_Short_close, len_Short_close) : ma_type_close_Short == "5. DEMA" ? (2 * ema(source_Short_close,len_Short_close) - ema(ema(source_Short_close,len_Short_close), len_Short_close)) : ma_type_close_Short == "6. ZLEMA" ? ema(source_Short_close + (source_Short_close - source_Short_close[lag_Short_close]), len_Short_close) : na

preS_MA_Long_close = ma_type_close_Long == "1. SMA" ? sma(source_Long_close, len_Long_close) : ma_type_close_Long == "2. PCMA"? (highest(high, len_Long_close) + lowest(low, len_Long_close)) / 2 : ma_type_close_Long == "3. EMA" ? ema(source_Long_close, len_Long_close) : ma_type_close_Long == "4. WMA" ? wma(source_Long_close, len_Long_close) : ma_type_close_Long == "5. DEMA" ? (2 * ema(source_Long_close,len_Long_close) - ema(ema(source_Long_close,len_Long_close), len_Long_close)) : ma_type_close_Long == "6. ZLEMA" ? ema(source_Long_close + (source_Long_close - source_Long_close[lag_Long_close]), len_Long_close) : na

TFsecurity_close_Short=timeFrame_close_Short=="4H"?60*4:timeFrame_close_Short=="3H"?60*3:timeFrame_close_Short=="2H"?60*2:timeFrame_close_Short=="1H"?60:timeFrame_close_Short=="45m"?45:timeFrame_close_Short=="30m"?30:timeFrame_close_Short=="20m"?20:timeFrame_close_Short=="15m"?15:timeFrame_close_Short=="10m"?10:timeFrame_close_Short=="5m"?5:timeFrame_close_Short=="3m"?3:1

TFsecurity_close_Long=timeFrame_close_Long=="4H"?60*4:timeFrame_close_Long=="3H"?60*3:timeFrame_close_Long=="2H"?60*2:timeFrame_close_Long=="1H"?60:timeFrame_close_Long=="45m"?45:timeFrame_close_Long=="30m"?30:timeFrame_close_Long=="20m"?20:timeFrame_close_Long=="15m"?15:timeFrame_close_Long=="10m"?10:timeFrame_close_Long=="5m"?5:timeFrame_close_Long=="3m"?3:1

pre_MA_close_Short = isEnableShortCustomClose? security(syminfo.tickerid, timeFrame_close_Short=="Current."?timeframe.period:tostring(TFsecurity_close_Short), preS_MA_Short_close) : preS_MA_Short_close

pre_MA_close_Long = isEnableLongCustomClose? security(syminfo.tickerid, timeFrame_close_Long=="Current."?timeframe.period:tostring(TFsecurity_close_Long), preS_MA_Long_close) : preS_MA_Long_close

MA_Short_close = (round(pre_MA_close_Short * mult) / mult)[offset_Short_close]

MA_Long_close = (round(pre_MA_close_Long * mult) / mult)[offset_Long_close]

countShifts_Long = 0

countShifts_Long:=long1_isActive?countShifts_Long+1:countShifts_Long

countShifts_Long:=long2_isActive?countShifts_Long+1:countShifts_Long

countShifts_Long:=long3_isActive?countShifts_Long+1:countShifts_Long

countShifts_Long:=long4_isActive?countShifts_Long+1:countShifts_Long

avgPriceForLotShiftLong_Data_input = MA_Long+ (MA_Long*((shift_Long1_percent+shift_Long2_percent+shift_Long3_percent+shift_Long4_percent)/countShifts_Long/100))

countShifts_Short = 0

countShifts_Short:=short1_isActive?countShifts_Short+1:countShifts_Short

countShifts_Short:=short2_isActive?countShifts_Short+1:countShifts_Short

countShifts_Short:=short3_isActive?countShifts_Short+1:countShifts_Short

countShifts_Short:=short4_isActive?countShifts_Short+1:countShifts_Short

avgPriceForLotShiftShort_Data_input = MA_Short + (MA_Short*((shift_Short1_percent+shift_Short2_percent+shift_Short3_percent+shift_Short4_percent)/countShifts_Short/100))

strategy.initial_capital = 50000

balance=strategy.initial_capital + strategy.netprofit

lotlong = 0.0

lotshort = 0.0

lotlong := (balance / avgPriceForLotShiftLong_Data_input) * (lotsize_Long / 100) //strategy.position_size == 0 ? (strategy.equity / close) * (lotsize_Long / 100) : lotlong[1]

lotshort := (balance / avgPriceForLotShiftShort_Data_input) * (lotsize_Short / 100) //strategy.position_size == 0 ? (strategy.equity / close) * (lotsize_Short / 100) : lotshort[1]

lotlong:= lotlong>1000000000?1000000000:lotlong

lotshort:=lotshort>1000000000?1000000000:lotshort

if isLotSizeAvgShifts==false

lotlong := (strategy.equity / open) * (lotsize_Long / 100)

lotshort := (strategy.equity / open) * (lotsize_Short / 100)

value_deviationLong=0.0

value_deviationShort=0.0

if(isEnableLongCustomClose == false )

MA_Long_close:=MA_Long

else

value_deviationLong := round(MA_Long_close * longDeviation /100 * mult) / mult

if(isEnableShortCustomClose == false )

MA_Short_close:=MA_Short

else

value_deviationShort := round(MA_Short_close * shortDeviation /100 * mult) / mult

if MA_Short > 0 and lotshort > 0// and strategy.position_size<=0

lotShort_Data_input = strategy.position_size < 0 ? round(abs(strategy.position_size) / lotshort) : 0.0

strategy.entry("S1", strategy.short, lotshort, limit = Level_Short1, when = (lotShort_Data_input == 0 and short1_isActive and is_time_true ))

lotShort_Data_input := strategy.position_size < 0 ? round(abs(strategy.position_size) / lotshort) : 0.0

strategy.entry("S2", strategy.short, lotshort, limit = Level_Short2, when = (lotShort_Data_input <= 1 and short2_isActive and is_time_true ))

lotshort3 = isEnableDoubleLotShift3_Short? lotshort*2 :lotshort

lotShort_Data_input := strategy.position_size < 0 ? round(abs(strategy.position_size) / lotshort) : 0.0

maxLotsshift3=isEnableDoubleLotShift3_Short?3:2

strategy.entry("S3", strategy.short, lotshort3, limit = Level_Short3, when = (lotShort_Data_input <= maxLotsshift3 and short3_isActive and is_time_true ))

lotShort_Data_input := strategy.position_size < 0 ? round(abs(strategy.position_size) / lotshort) : 0.0

maxLotsshift4=isEnableDoubleLotShift3_Short?4:3

strategy.entry("S4", strategy.short, lotshort, limit = Level_Short4, when = (lotShort_Data_input <= maxLotsshift4 and short4_isActive and is_time_true))

strategy.exit("TPS", "S1" ,limit = MA_Short_close+value_deviationShort , when = is_time_true)

strategy.exit("TPS", "S2" ,limit = MA_Short_close+value_deviationShort , when = is_time_true)

strategy.exit("TPS", "S3" ,limit = MA_Short_close+value_deviationShort , when = is_time_true)

strategy.exit("TPS", "S4" ,limit = MA_Short_close+value_deviationShort , when = is_time_true)

if MA_Long > 0 and lotlong > 0// and strategy.position_size>=0

lotLong_Data_input = strategy.position_size > 0 ? round(strategy.position_size / lotlong) : 0.0

strategy.entry("L1", strategy.long, lotlong, limit = Level_Long1, when = (lotLong_Data_input ==0 and long1_isActive and is_time_true))

lotLong_Data_input := strategy.position_size > 0 ? round(strategy.position_size / lotlong) : 0.0

strategy.entry("L2", strategy.long, lotlong, limit = Level_Long2, when = ( lotLong_Data_input <= 1 and long2_isActive and is_time_true))

lotlong3 = isEnableDoubleLotShift3_Long? lotlong*2 : lotlong

lotLong_Data_input := strategy.position_size > 0 ? round(strategy.position_size / lotlong) : 0.0

maxLotsshift3=isEnableDoubleLotShift3_Long?3:2

strategy.entry("L3", strategy.long, lotlong3, limit = Level_Long3, when = (lotLong_Data_input <= maxLotsshift3 and long3_isActive and is_time_true))

maxLotsshift4=isEnableDoubleLotShift3_Long?4:3

lotLong_Data_input := strategy.position_size > 0 ? round(strategy.position_size / lotlong) : 0.0

strategy.entry("L4", strategy.long, lotlong, limit = Level_Long4, when = ( lotLong_Data_input<maxLotsshift4 and long4_isActive and is_time_true))

strategy.exit( "TPL", "L1",limit = MA_Long_close+value_deviationLong, when = is_time_true)

strategy.exit( "TPL", "L2", limit = MA_Long_close+value_deviationLong, when = is_time_true)

strategy.exit( "TPL", "L3", limit = MA_Long_close+value_deviationLong, when = is_time_true)

strategy.exit( "TPL", "L4", limit = MA_Long_close+value_deviationLong, when = is_time_true)

if (MA_Long_close < close)

strategy.close("L1")

strategy.close("L2")

strategy.close("L3")

strategy.close("L4")

if (MA_Short_close > close)

strategy.close("S1")

strategy.close("S2")

strategy.close("S3")

strategy.close("S4")

if time > timestamp(2000+year_End, month_End, day_End, 23, 59)

strategy.close_all()

strategy.cancel("L1")

strategy.cancel("L2")

strategy.cancel("L3")

strategy.cancel("S1")

strategy.cancel("S2")

strategy.cancel("S3")

//Lines

colorlong = color.green

colorshort = color.red

value_long1 = long1_isActive ? Level_Long1 : na

value_long2 = long2_isActive ? Level_Long2 : na

value_long3 = long3_isActive ? Level_Long3 : na

value_long4 = long4_isActive ? Level_Long4 : na

value_short1 = short1_isActive ? Level_Short1 : na

value_short2 = short2_isActive ? Level_Short2 : na

value_short3 = short3_isActive ?Level_Short3 : na

value_short4 = short4_isActive? Level_Short4 : na

value_maShort_close= isEnableShortCustomClose ? MA_Short_close : na

value_maLong_close= isEnableLongCustomClose ? MA_Long_close : na

plot(value_maShort_close + value_deviationShort, offset = 1, color = color.orange, title = "MA line Short Close")

plot(value_short4, offset = 1, color = colorshort, title = "Short Shift 4")

plot(value_short3, offset = 1, color = colorshort, title = "Short Shift 3")

plot(value_short2, offset = 1, color = colorshort, title = "Short Shift 2")

plot(value_short1, offset = 1, color = colorshort, title = "Short Shift 1")

plot(countShifts_Short>0 and lotsize_Short>0 ? MA_Short:na, offset = 1, color = color.purple, title = "MA line Short")

plot(countShifts_Long>0 and lotsize_Long>0? MA_Long:na, offset = 1, color = color.lime, title = "MA line Long")

plot(value_long1, offset = 1, color = colorlong, title = "Long Shift 1")

plot(value_long2, offset = 1, color = colorlong, title = "Long Shift 2")

plot(value_long3, offset = 1, color = colorlong, title = "Long Shift 3")

plot(value_long4, offset = 1, color = colorlong, title = "Long Shift 4")

plot(value_maLong_close + value_deviationLong, offset = 1, color = color.blue, title = "MA line Long Close")