Estratégia de negociação de média móvel variável VMA

Visão geral

A estratégia de Trading VMA é uma estratégia de negociação quantitativa baseada em médias móveis variáveis. A estratégia usa médias móveis variáveis para capturar tendências de mercado e, com isso, gerar sinais de negociação.

Princípio da estratégia

O núcleo da estratégia de Trading VMA é o cálculo de uma média móvel de duração variável (Variable Moving Average, VMA). A média móvel é um indicador técnico conhecido que calcula o preço médio em um determinado período.

Especificamente, a estratégia primeiro calcula uma série de intermediários, como indicadores de movimento de direção de preços (PDM, MDIM), dados de processamento suave (PDMs, MDMs) que são finalmente usados para obter a intensidade do indicador (iS), que reflete a intensidade das flutuações de preços.

Em seguida, a estratégia de TradingVMA ajusta dinamicamente a duração da média móvel de acordo com a força do indicador. Quando a volatilidade do mercado aumenta, o ciclo da média móvel fica mais curto, e vice-versa, o ciclo aumenta. Isso permite responder mais rapidamente às mudanças no mercado.

Finalmente, a estratégia compara o preço atual com o tamanho da VMA, gerando um sinal de negociação. Faça mais quando o preço está acima da VMA e faça menos quando o preço está abaixo da VMA.

Análise de vantagens

A estratégia de Trading VMA tem as seguintes principais vantagens:

Ciclo variável Filters Noise Mais estável - O ciclo da média móvel variável é ajustado com as mudanças do mercado, filtrando o ruído de ondas e obtendo um sinal de tendência mais estável.

A média móvel variável pode responder rapidamente às mudanças de preço, capturando os pontos de inflexão das novas tendências.

Reduzir a frequência de negociação Reduce Overtrading - Comparado ao indicador de ciclo fixo, o TradingVMA pode reduzir a frequência de negociação desnecessária.

Parâmetros personalizáveis Parâmetros flexíveis - Esta política permite que o usuário escolha os parâmetros de acordo com suas próprias preferências, adaptando-se a diferentes condições de mercado.

Análise de Riscos

A estratégia de Trading VMA também apresenta os seguintes principais riscos:

Miss Rapid Reversals - Quando a tendência se reverte rapidamente, a média móvel continuamente ajustada pode ter um atraso na reação.

Influenciado pelo Violação do Seguimento (Lagging Bias) - Todas as estratégias de média móvel, com ou sem, têm um certo grau de violação do seguimento.

Múltiplos sinais errados - Em mercados com compilação horizontal, o TradingVMA pode gerar sinais de múltiplos espaços errados.

Dificuldade de otimização de parâmetros - Encontrar a melhor combinação de parâmetros pode ser mais difícil.

Estes riscos podem ser controlados por meio de stop loss, ajuste de combinação de parâmetros, etc.

Direção de otimização

A estratégia de Trading VMA também pode ser otimizada nas seguintes direções:

Combine Other Indicators - A combinação de outros indicadores, como tendências, reversões de tendências, pode melhorar a qualidade do sinal.

Parameter Optimization - encontrar o melhor conjunto de parâmetros através de histórico e otimização de parâmetros.

Regras de negociação adaptativas - Regras de abertura de posição, regras de parada de perda, etc., diferentes de acordo com diferentes condições de mercado.

Sistemização de transações algorítmicas - algoritmização e sistematização de estratégias para otimização de feedback.

Resumir

O Trading VMA é uma estratégia de quantificação auto-adaptável. Utiliza indicadores VMA especialmente projetados para capturar tendências de mercado, com vantagens de resposta rápida e filtragem de ruído. A estratégia pode ser otimizada de várias maneiras para obter melhor desempenho.

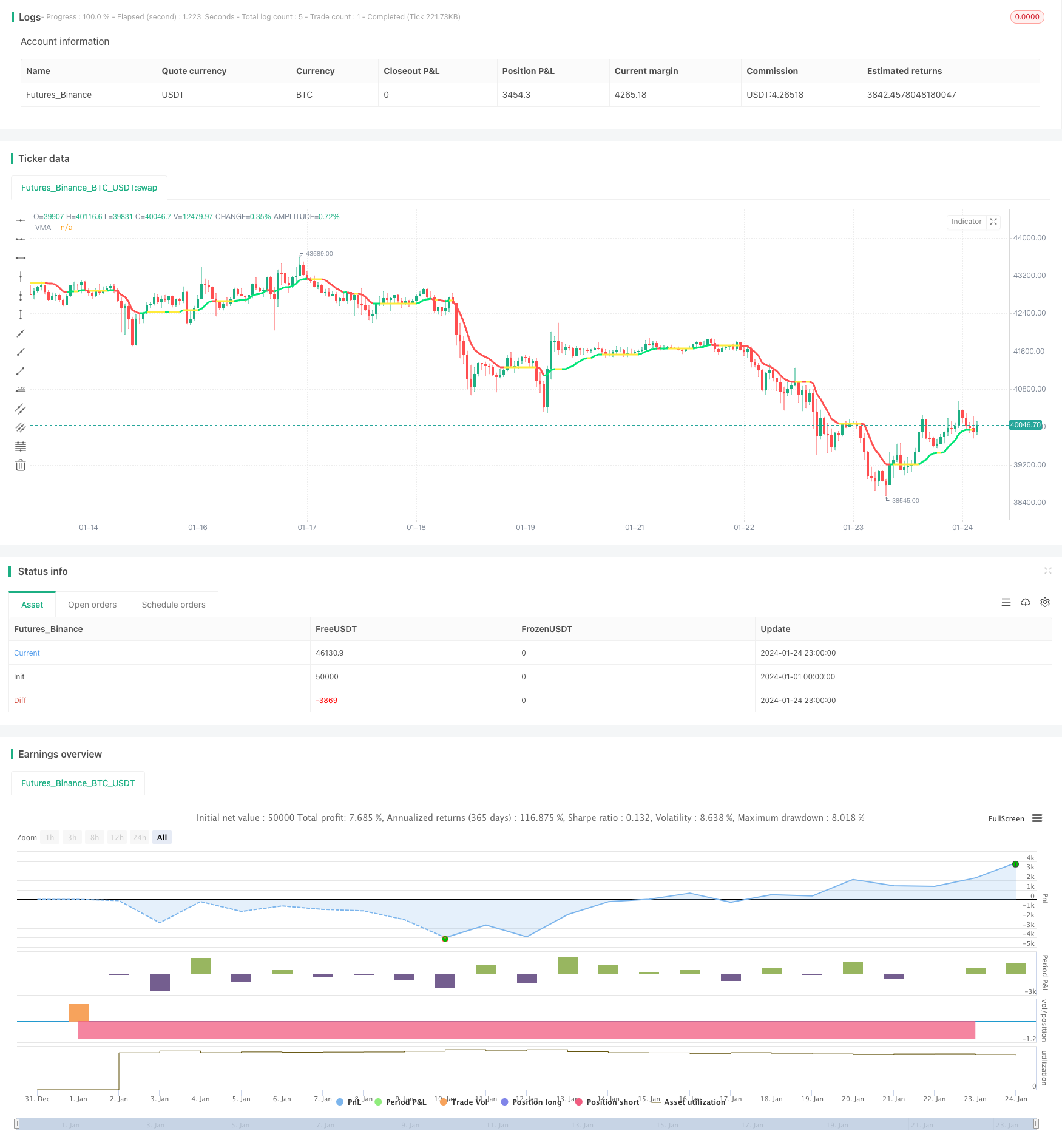

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-24 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © laptevmaxim92

//@version=4

strategy("Variable Moving Average Strategy", overlay=true)

src=close

l =input(5, title="VMA Length")

std=input(true, title="Show Trend Direction Colors")

utp = input(false, "Use take profit?")

pr = input(100, "Take profit pips")

usl = input(false, "Use stop loss?")

sl = input(100, "Stop loss pips")

fromday = input(01, defval=01, minval=01, maxval=31, title="From Day")

frommonth = input(01, defval=01, minval= 01, maxval=12, title="From Month")

fromyear = input(2000, minval=1900, maxval=2100, title="From Year")

today = input(31, defval=01, minval=01, maxval=31, title="To Day")

tomonth = input(12, defval=12, minval=01, maxval=12, title="To Month")

toyear = input(2019, minval=1900, maxval=2100, title="To Year")

use_date = (time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 00, 00))

k = 1.0/l

pdm = 0.0

pdm := max((src - src[1]), 0)

mdm = 0.0

mdm := max((src[1] - src), 0)

pdmS = 0.0

pdmS := ((1 - k)*nz(pdmS[1]) + k*pdm)

mdmS = 0.0

mdmS := ((1 - k)*nz(mdmS[1]) + k*mdm)

s = pdmS + mdmS

pdi = pdmS/s

mdi = mdmS/s

pdiS = 0.0

pdiS := ((1 - k)*nz(pdiS[1]) + k*pdi)

mdiS = 0.0

mdiS := ((1 - k)*nz(mdiS[1]) + k*mdi)

d = abs(pdiS - mdiS)

s1 = pdiS + mdiS

iS = 0.0

iS := ((1 - k)*nz(iS[1]) + k*d/s1)

hhv = highest(iS, l)

llv = lowest(iS, l)

d1 = hhv - llv

vI = (iS - llv)/d1

vma = 0.0

vma := (1 - k*vI)*nz(vma[1]) + k*vI*src

vmaC=(vma > vma[1]) ? color.lime : (vma<vma[1]) ? color.red : (vma==vma[1]) ? color.yellow : na

plot(vma, color=std?vmaC:color.white, linewidth=3, title="VMA")

longCondition = vma > vma[1]

if (longCondition)

strategy.entry("BUY", strategy.long and use_date)

shortCondition = vma < vma[1]

if (shortCondition)

strategy.entry("SELL", strategy.short and use_date)

if (utp and not usl)

strategy.exit("TP", "BUY", profit = pr)

strategy.exit("TP", "SELL", profit = pr)

if (usl and not utp)

strategy.exit("SL", "BUY", loss = sl)

strategy.exit("SL", "SELL", loss = sl)

if (usl and utp)

strategy.exit("TP/SL", "BUY", loss = sl, profit = pr)

strategy.exit("TP/SL", "SELL", loss = sl, profit = pr)