Стратегия длинных и коротких позиций, основанная на StochRSI и объеме

Обзор

Эта стратегия объединяет показатель StochRSI и объем торгов, чтобы определить, является ли объем торгов больше, чем средний объем торгов за последние 7 дней, когда StochRSI подает сигнал о покупке или продаже. Операция по покупке или продаже осуществляется только в том случае, если условия индикаторного сигнала и объема торгов выполнены одновременно. Эта стратегия направлена на то, чтобы использовать показатель StochRSI для определения состояния сверхпокупки и перепродажи, а также отфильтровать фальшивые сигналы с помощью объема торгов, чтобы найти возможности для покупки и продажи при высоком объеме торгов.

Стратегический принцип

Сначала стратегия рассчитывает значение 14-дневного RSI, затем на RSI применяется 14-дневный стохастический индикатор, получая значения K и D для StochRSI.

Затем рассчитывается разница между значениями K и D. При разнице больше 0 показатель устанавливается на уровне 1, а меньше 0 - на уровне -1. Указатель используется для определения пустоты StochRSI.

Затем рассчитывается среднее количество сделок за последние 7 дней. Если цены на K превышают цены на D (указательная величина изменяется от отрицательной до положительной), и цена закрытия выше цены открытия, а объем сделок выше среднего, это считается сигналом покупки. Если цены на K превышают цены на D (указательная величина изменяется от положительной до отрицательной), и цена закрытия ниже цены открытия, а объем сделок выше среднего, это считается сигналом продажи.

Таким образом, эта стратегия сочетает в себе показатель StochRSI, который определяет состояние рынка перекупа и перепродажи, и объем торгов, чтобы отфильтровать ложные сигналы и торговать в условиях реальной силы.

Анализ преимуществ

StochRSI позволяет идентифицировать состояние перекупа и перепродажи, используя возможности обратной торговли. В сочетании с фильтрацией объема торгов можно избежать ложных сигналов в зоне свертывания.

Условия объема сделок могут отфильтровывать ложные прорывы с низким объемом сделок. Торговля только в условиях высокого объема сделок может повысить вероятность получения прибыли.

Ключевые значения K и D, а также комбинация условий объема сделки, могут повысить надежность сигнала, фильтруя ложные сигналы.

Логика стратегии ясна, проста, легко понятна и подходит для количественных сделок.

Анализ рисков

StochRSI имеет проблемы с синхронизацией. К- и D-значения могут задерживаться, что может привести к преждевременному или позднему вхождению. Параметры должны быть оптимизированы для повышения чувствительности индикатора.

Эффект увеличения объема торгов может привести к тому, что стратегия понесет значительные потери в случае крупного падения рынка. Для управления риском необходимо установить стоп-лосс.

Опираясь только на показатель StochRSI, подверженный ложным прорывам, требуется дальнейшая оптимизация, добавление других условных суждений.

FILTER может упустить некоторые торговые возможности.

Направление оптимизации

Оптимизация параметров StochRSI, поиск оптимального сочетания K- и D-значений, повышение чувствительности показателя.

Увеличение среднелинейного показателя объема сделок, чтобы оценить тенденции объема сделок и избежать ложных сигналов во время падения объема сделок.

Добавление других индикаторов, таких как MACD, RSI и т. Д. в комбинации, повышает точность сигнала.

Добавление стратегии стоп-лосса, динамическая установка стоп-лосса в соответствии с такими показателями, как ATR, контроль одиночных потерь.

Анализ объемов реверсивной и конверсивной торговли, чтобы избежать риска чрезмерного увеличения конверсивной торговли.

В зависимости от этапа рынка используются различные параметры, чтобы оптимизировать параметры StochRSI и сделать его более адаптивным.

Подвести итог

Эта стратегия сначала использует StochRSI, чтобы определить состояние перекупа и перепродажи, а также пересечение значений K и D для отправки торговых сигналов. В то же время, в сочетании с показателями объема торговли для фильтрации фальшивых сигналов, только в условиях реальной сильной торговли. Эта стратегия интегрирует простые показатели и формирует количественную торговую стратегию, которую легко реализовать.

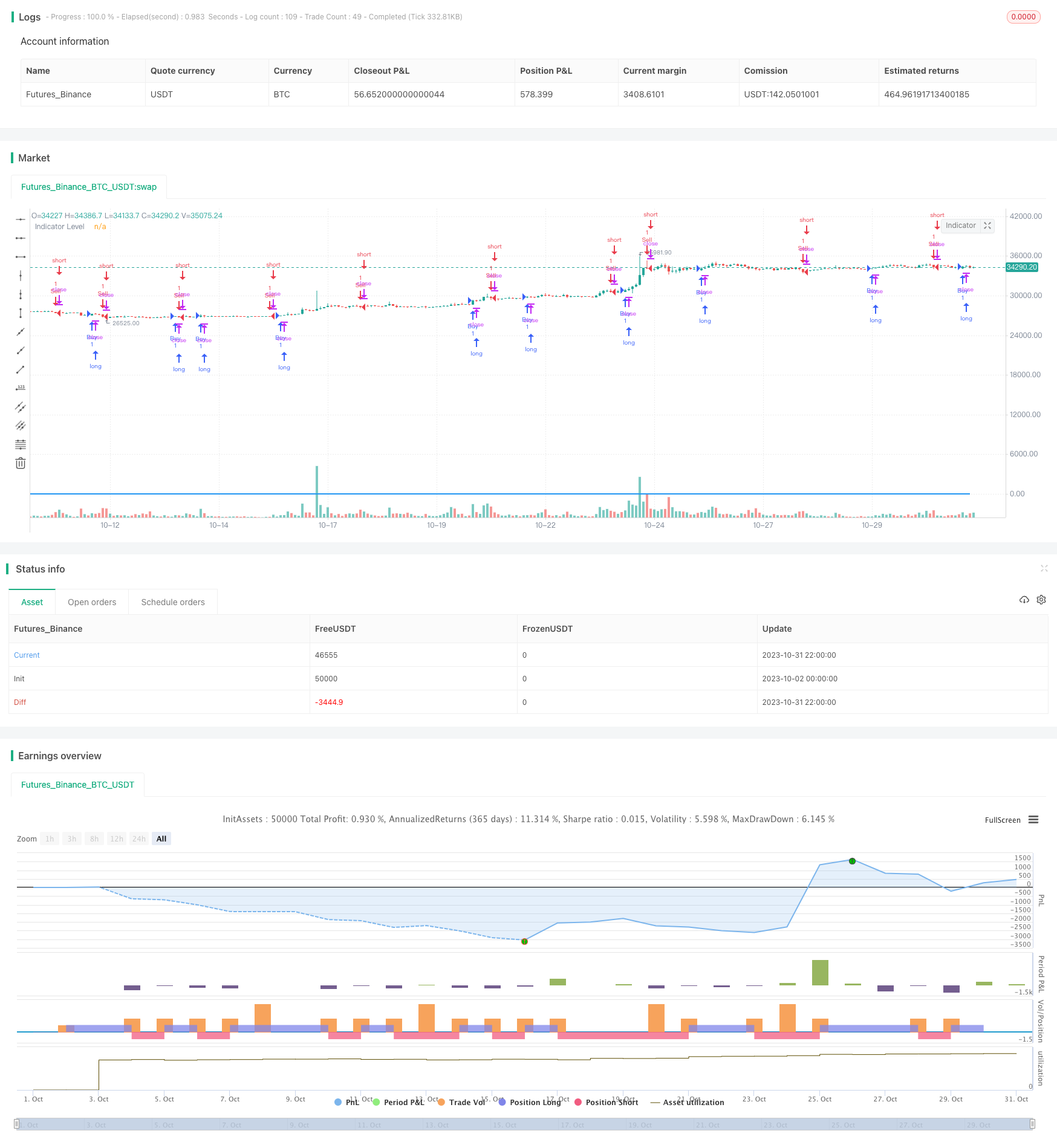

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("StochRSI Volume Strategy", overlay = true)

// StochRSI inputs

smoothK = input.int(3, title="K")

smoothD = input.int(3, title="D")

lengthRSI = input.int(14, "RSI Length")

lengthStoch = input.int(14, "Stochastic Length")

// Calculate StochRSI

rsiValue = ta.rsi(close, lengthRSI)

k = ta.sma(ta.stoch(rsiValue, rsiValue, rsiValue, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

// Calculate difference between lines

lineDifference = k - d

// Calculate indicator level based on line positions

level = lineDifference >= 0 ? 1 : -1

// Calculate mean of last 7 volume bars

meanVolume = ta.sma(volume, 7)

// Determine buy and sell conditions

buyCondition = level > -1 and level[1] <= -1 and close > open and volume > meanVolume

sellCondition = level < 1 and level[1] >= 1 and close < open and volume > meanVolume

// Execute buy and sell signals

strategy.entry("Buy", strategy.long, when = buyCondition)

strategy.entry("Sell", strategy.short, when = sellCondition)

// Plot StochRSI levels

plot(level, title="Indicator Level", color=color.blue, linewidth=2)