Регулярно отслеживайте стратегию минимальной средней цены

Обзор

Основная идея этой стратегии заключается в том, чтобы регулярно отслеживать средние низкие цены после окончания краткосрочного падения. В частности, стратегия будет в конце каждого месяца идентифицировать время окончания краткосрочного падения, поэтому регулярно добавляет позиции; в то же время при закрытии последней линии K ликвидируется.

Стратегический принцип

- Регулярный отслеживание сигналов:*После 30 K-линий (означает месяц), определяемых как прибытие к пункту регулярного отслеживания, испускается первый сигнал.

- Определение конца краткосрочного падения: используйте индикатор MACD для определения тренда, когда MACD отклоняется и пересекает сигнальную линию, считая, что краткосрочный падение закончено.

- Правила входа: освобождение отслеживаемого сигнала, открытие позиции и увеличение при одновременном удовлетворении регулярных сигналов отслеживания и сигналов окончания краткосрочного падения.

- Правила выхода: при закрытии последней K-линии ликвидировать всю позицию.

Это основные процессы и принципы стратегии. Стоит отметить, что стратегия по умолчанию использует отслеживание средств в размере 1000 долларов в месяц, которое будет расширено до 33 месяцев при бэктесте, что составляет в общей сложности 33000 долларов.

Анализ преимуществ

Наибольшее преимущество этой стратегии заключается в том, что она позволяет регулярно создавать позиции на низких уровнях, получать более выгодные затраты на покупку в долгосрочной перспективе и производить более высокую доходность. Кроме того, использование MACD-индикатора для идентификации краткосрочных покупательных точек также является более надежным и четким, не впадает в тупик, что также может в некоторой степени предотвратить потери.

В целом, это является стратегией среднего и долгого ценообразования, которая подходит для владельцев средних и длинных линий, которые покупают регулярно и получают более удовлетворительные доходы.

Риски и решения

Основным риском стратегии является невозможность точно определить конечную точку краткосрочного падения, поскольку время окончания падения может быть задержанным, что может привести к тому, что стоимость не сможет купить в оптимальном случае. Кроме того, распределение капитала увеличивает операционные расходы.

Можно рассмотреть вопрос о добавлении дополнительных показателей для определения тенденции, таких как линия Бринна, KDJ и т. Д., которые могут предсказать время обратного хода. В то же время можно оптимизировать количество ежемесячных вложений, чтобы снизить влияние операционных расходов на доход.

Направление оптимизации

Подобная стратегия может быть оптимизирована в следующих направлениях:

Оптимизация периодичности регулярного отслеживания, например, переход на регулярное отслеживание каждые два месяца, чтобы уменьшить проблему слишком частого совершения сделок.

В сочетании с другими показателями, определяющими время окончания краткосрочного падения, точка покупки приближается к минимуму.

Оптимизируйте количество ежемесячных вложений и найдите оптимальную конфигурацию.

Попытайтесь включить в это стратегию остановки убытков, чтобы избежать слишком глубокого падения и потерь.

Тест на влияние различных периодов хранения позиций на прибыль, чтобы найти оптимальное количество дней хранения позиций.

Подвести итог

Общая концепция стратегии низких средних цен, которая регулярно отслеживается, понятна и понятна, благодаря регулярному добавлению и сочетанию краткосрочных суждений, можно получить более выгодную себестоимость. У инвесторов, которые имеют стратегию, можно получить стабильную прибыль, которая подходит для инвесторов, стремящихся к долгосрочной инвестиционной стоимости.

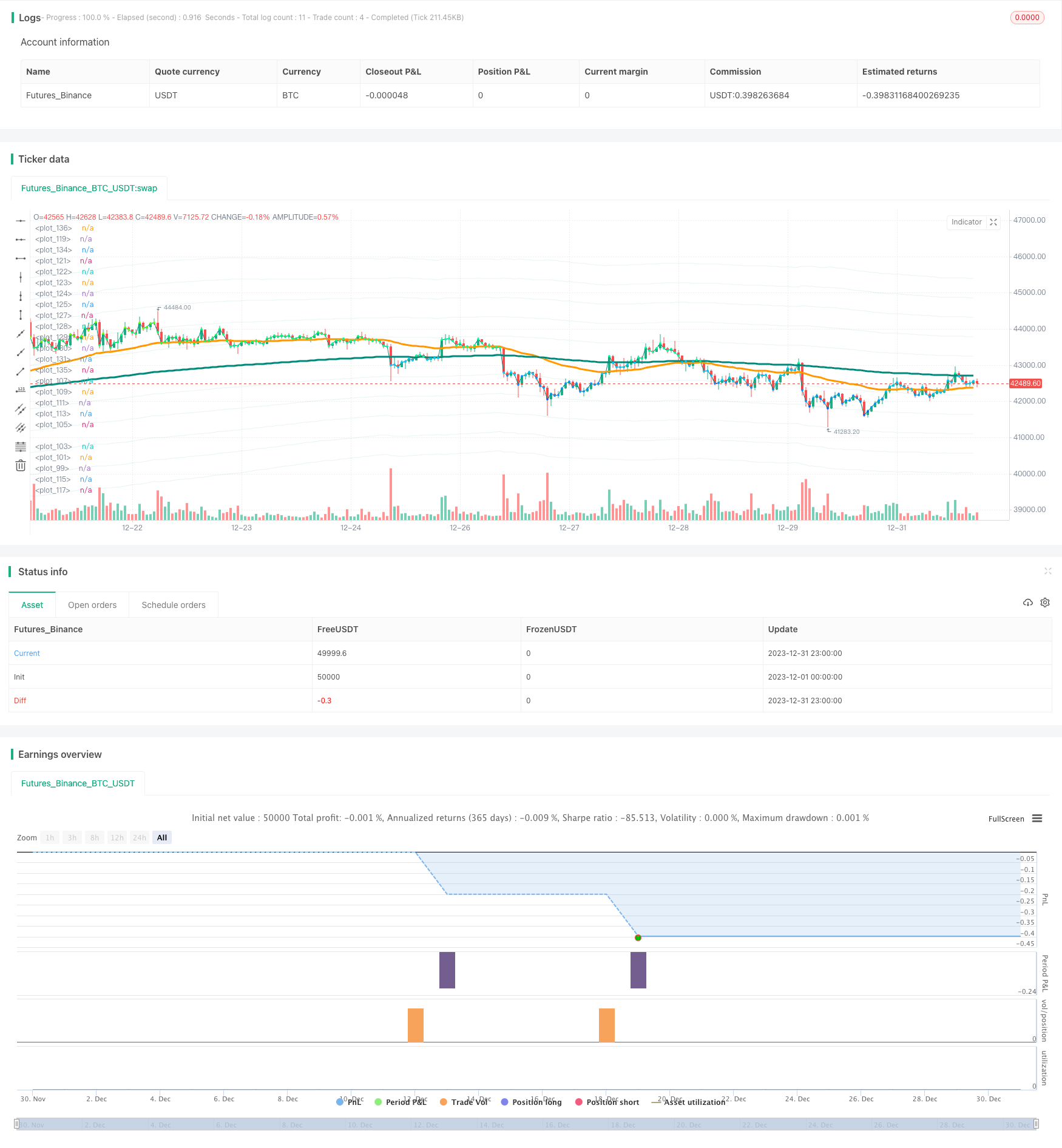

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © BHD_Trade_Bot

// @version=5

strategy(

shorttitle = 'DCA After Downtrend v2',

title = 'DCA After Downtrend v2 (by BHD_Trade_Bot)',

overlay = true,

calc_on_every_tick = false,

calc_on_order_fills = false,

use_bar_magnifier = false,

pyramiding = 1000,

initial_capital = 0,

default_qty_type = strategy.cash,

default_qty_value = 1000,

commission_type = strategy.commission.percent,

commission_value = 1.1)

// Backtest Time Period

start_year = input(title='Start year' ,defval=2017)

start_month = input(title='Start month' ,defval=1)

start_day = input(title='Start day' ,defval=1)

start_time = timestamp(start_year, start_month, start_day, 00, 00)

end_year = input(title='end year' ,defval=2050)

end_month = input(title='end month' ,defval=1)

end_day = input(title='end day' ,defval=1)

end_time = timestamp(end_year, end_month, end_day, 23, 59)

window() => time >= start_time and time <= end_time ? true : false

h1_last_bar = (math.min(end_time, timenow) - time)/1000/60/60 < 2

// EMA

ema50 = ta.ema(close, 50)

ema200 = ta.ema(close, 200)

// EMA_CD

emacd = ema50 - ema200

emacd_signal = ta.ema(emacd, 20)

hist = emacd - emacd_signal

// BHD Unit

bhd_unit = ta.rma(high - low, 200) * 2

bhd_upper = ema200 + bhd_unit

bhd_upper2 = ema200 + bhd_unit * 2

bhd_upper3 = ema200 + bhd_unit * 3

bhd_upper4 = ema200 + bhd_unit * 4

bhd_upper5 = ema200 + bhd_unit * 5

bhd_lower = ema200 - bhd_unit

bhd_lower2 = ema200 - bhd_unit * 2

bhd_lower3 = ema200 - bhd_unit * 3

bhd_lower4 = ema200 - bhd_unit * 4

bhd_lower5 = ema200 - bhd_unit * 5

// Count n candles after x long entries

var int nPastCandles = 0

var int entryNumber = 0

if window()

nPastCandles := nPastCandles + 1

// ENTRY CONDITIONS

// 24 * 30 per month

entry_condition1 = nPastCandles > entryNumber * 24 * 30

// End of downtrend

entry_condition2 = emacd < 0 and hist < 0 and hist > hist[2]

ENTRY_CONDITIONS = entry_condition1 and entry_condition2

if ENTRY_CONDITIONS

entryNumber := entryNumber + 1

entryId = 'Long ' + str.tostring(entryNumber)

strategy.entry(entryId, strategy.long)

// CLOSE CONDITIONS

// Last bar

CLOSE_CONDITIONS = barstate.islast or h1_last_bar

if CLOSE_CONDITIONS

strategy.close_all()

// Draw

colorRange(src) =>

if src > bhd_upper5

color.rgb(255,0,0)

else if src > bhd_upper4

color.rgb(255,150,0)

else if src > bhd_upper3

color.rgb(255,200,0)

else if src > bhd_upper2

color.rgb(100,255,0)

else if src > bhd_upper

color.rgb(0,255,100)

else if src > ema200

color.rgb(0,255,150)

else if src > bhd_lower

color.rgb(0,200,255)

else if src > bhd_lower2

color.rgb(0,150,255)

else if src > bhd_lower3

color.rgb(0,100,255)

else if src > bhd_lower4

color.rgb(0,50,255)

else

color.rgb(0,0,255)

bhd_upper_line = plot(bhd_upper, color=color.new(color.teal, 90))

bhd_upper_line2 = plot(bhd_upper2, color=color.new(color.teal, 90))

bhd_upper_line3 = plot(bhd_upper3, color=color.new(color.teal, 90))

bhd_upper_line4 = plot(bhd_upper4, color=color.new(color.teal, 90))

bhd_upper_line5 = plot(bhd_upper5, color=color.new(color.teal, 90))

bhd_lower_line = plot(bhd_lower, color=color.new(color.teal, 90))

bhd_lower_line2 = plot(bhd_lower2, color=color.new(color.teal, 90))

bhd_lower_line3 = plot(bhd_lower3, color=color.new(color.teal, 90))

bhd_lower_line4 = plot(bhd_lower4, color=color.new(color.teal, 90))

bhd_lower_line5 = plot(bhd_lower5, color=color.new(color.teal, 90))

// fill(bhd_upper_line5, bhd_lower_line5, color=color.new(color.teal, 95))

plot(ema50, color=color.orange, linewidth=3)

plot(ema200, color=color.teal, linewidth=3)

plot(close, color=color.teal, linewidth=1)

plot(close, color=colorRange(close), linewidth=3, style=plot.style_circles)