ملٹی ٹائم فریم مومینٹم گردش پر مبنی رجحان کی پیروی کرنے والی حکمت عملی

جائزہ

یہ حکمت عملی ٹرانس ٹائم فریم کے ساتھ چلتی اوسط کا ایک مجموعہ استعمال کرتی ہے ، جس میں بڑے اور درمیانے درجے کے گھنٹوں کے چارٹ پر رجحان کی گردش کی نشاندہی کی جاتی ہے ، جس سے کم خطرہ رجحانات کی پیروی کی جاسکتی ہے۔ حکمت عملی میں ترتیب کی لچک ہے ، جس میں سادہ اور اعلی سرمایہ کاری کے فوائد ہیں ، جو وسط اور لمبی لائن پر پوزیشن رکھنے والے رجحانات کے لئے موزوں ہیں۔

اصل تشریح

حکمت عملی 5 ، 20 ، اور 40 دن کی تین حرکت پذیری اوسط کا استعمال کرتی ہے تاکہ مختلف ٹائم فریموں میں رجحانات کے ترتیب شدہ مجموعے کا فیصلہ کیا جاسکے۔

خاص طور پر ، 5 دن کی تیز لائن پر 20 دن کی درمیانی لائن کو مختصر لائن پرکشش سگنل کے طور پر سمجھا جاتا ہے ، اور 20 دن کی درمیانی لائن پر 40 دن کی سست لائن کو درمیانی لائن پرکشش سگنل کے طور پر سمجھا جاتا ہے۔ جب تیز اور درمیانی سست 3 لائنیں سیدھی صف میں ہیں ((5 دن> 20 دن> 40 دن) ، تو اس کا فیصلہ کثیر سرے کا دورانیہ ہے۔ جب تیز اور درمیانی سست 3 لائنیں الٹ صف میں ہیں ((5 دن <20 دن <40 دن) ، تو اس کا فیصلہ خالی سرے کا دورانیہ ہے۔

اس طرح ، بڑے سائیکل کے رجحانات کی سمت کے مطابق ، پھر چھوٹے سائیکل کی طاقت کا پتہ لگانے کے ساتھ مل کر مخصوص داخلے کے لئے۔ یعنی ، صرف بڑے رجحانات کی سمت اور چھوٹے سائیکل کی طاقت کے ساتھ ہی پوزیشن کھولی جاسکتی ہے ، جو مؤثر طریقے سے الٹ پلٹ کے خلاف ورزیوں کو فلٹر کرسکتی ہے ، اور اعلی کامیابی کی شرح کو حاصل کرسکتی ہے۔

اس کے علاوہ ، حکمت عملی میں اے ٹی آر اسٹاپ کا استعمال کیا گیا ہے تاکہ انفرادی خطرے کو کنٹرول کیا جاسکے ، جس سے منافع کی شرح میں مزید اضافہ ہوسکتا ہے۔

طاقت کا تجزیہ

لچکدار ترتیب، صارف کو مختلف اقسام اور ٹریڈنگ کی ترجیحات کے مطابق منتقل اوسط پیرامیٹرز کو ایڈجسٹ کر سکتے ہیں

یہ آسان ہے اور ابتدائی صارفین کے لئے بھی آسان ہے

فنڈز کا موثر استعمال ، فنڈز کا فائدہ اٹھانا

خطرے کو کنٹرول کیا جاسکتا ہے ، نقصانات کو روکنے کے طریقہ کار سے بڑے نقصانات سے بچنے میں مدد ملتی ہے

رجحانات کی پیروی کرنے کی طاقت ، بڑے دورانیے کی سمت طے کرنے کے بعد مستقل منافع

اعلی جیت کی شرح ، اچھے ٹریڈنگ سگنل معیار ، کم ٹریک غلطیاں

خطرات اور بہتری

بڑے دورانیے کا فیصلہ منتقل اوسط لائن کی ترتیب پر منحصر ہے ، جس میں تاخیر سے غلط فہمی کا خطرہ ہے

چھوٹے دورانیے کی طاقت کا پتہ لگانے صرف ایک K لائن کے ساتھ، ممکنہ طور پر ابتدائی طور پر ٹرگر، مناسب طریقے سے آرام کر سکتے ہیں

سٹاپ نقصان کی حد مقررہ ہے، متحرک سٹاپ نقصان کے طور پر بہتر کیا جا سکتا ہے

اضافی فلٹرنگ شرائط شامل کرنے پر غور کریں ، جیسے ٹرانزیکشن حجم توانائی وغیرہ۔

مختلف متحرک اوسط پیرامیٹرز کے مجموعے کی کوشش کریں اور حکمت عملی کو بہتر بنائیں

خلاصہ کریں۔

اس حکمت عملی میں ملٹی ٹائم فریم تجزیہ اور اسٹاپ نقصان کے انتظام کو مربوط کیا گیا ہے ، جس سے کم خطرہ والے رجحانات کی پیروی کی جاسکتی ہے۔ پیرامیٹرز کو ایڈجسٹ کرکے ، یہ مختلف اقسام پر لاگو کیا جاسکتا ہے ، جو رجحانات کی پیروی کرنے والوں کی ضروریات کو پورا کرتا ہے۔ اس کے تجارتی فیصلے زیادہ مستحکم ہیں اور روایتی واحد ٹائم فریم سسٹم کے مقابلے میں زیادہ موثر سگنل ہیں۔ مجموعی طور پر ، اس حکمت عملی میں مارکیٹ کی اچھی موافقت اور ترقی کے امکانات ہیں۔

Overview

This strategy uses a combination of moving averages across timeframes to identify trend rotations on the hourly, daily and weekly charts. It allows low-risk trend following trading. The strategy is flexible, simple to implement, capital efficient and suitable for medium-long term trend traders.

Trading Logic

The strategy employs 5, 20 and 40-day moving averages to determine the alignment of trends across different timeframes. Based on the consistency between larger and smaller timeframes, it identifies bullish and bearish cycles.

Specifically, the crossing of 5-day fast MA above 20-day medium MA indicates an uptrend in the short term. The crossing of 20-day medium MA above 40-day slow MA signals an uptrend in the medium term. When the fast, medium and slow MAs are positively aligned (5-day > 20-day > 40-day), it is a bull cycle. When they are negatively aligned (5-day < 20-day < 40-day), it is a bear cycle.

By determining direction from the larger cycles and confirming strength on the smaller cycles, this strategy opens positions only when major trend and minor momentum align. This effectively avoids false breakouts and achieves high win rate.

The strategy also utilizes ATR trailing stops to control single trade risks and further improve profitability.

Advantages

Flexible configurations to suit different instruments and trading styles

Simple to implement even for beginner traders

High capital efficiency to maximize leverage

Effective risk control to avoid significant losses

Strong trend following ability for sustained profits

High win rate due to robust signals and fewer whipsaws

Risks and Improvements

MA crossovers may lag and cause late trend detection

Single candle strength detection could trigger premature entry, relax condition

Fixed ATR stop loss, optimize to dynamic stops

Consider adding supplementary filters like volume

Explore different MA parameters for optimization

Conclusion

This strategy integrates multiple timeframe analysis and risk management for low-risk trend following trading. By adjusting parameters, it can be adapted to different instruments to suit trend traders. Compared to single timeframe systems, it makes more robust trading decisions and generates higher efficiency signals. In conclusion, this strategy has good market adaptiveness and development potential.

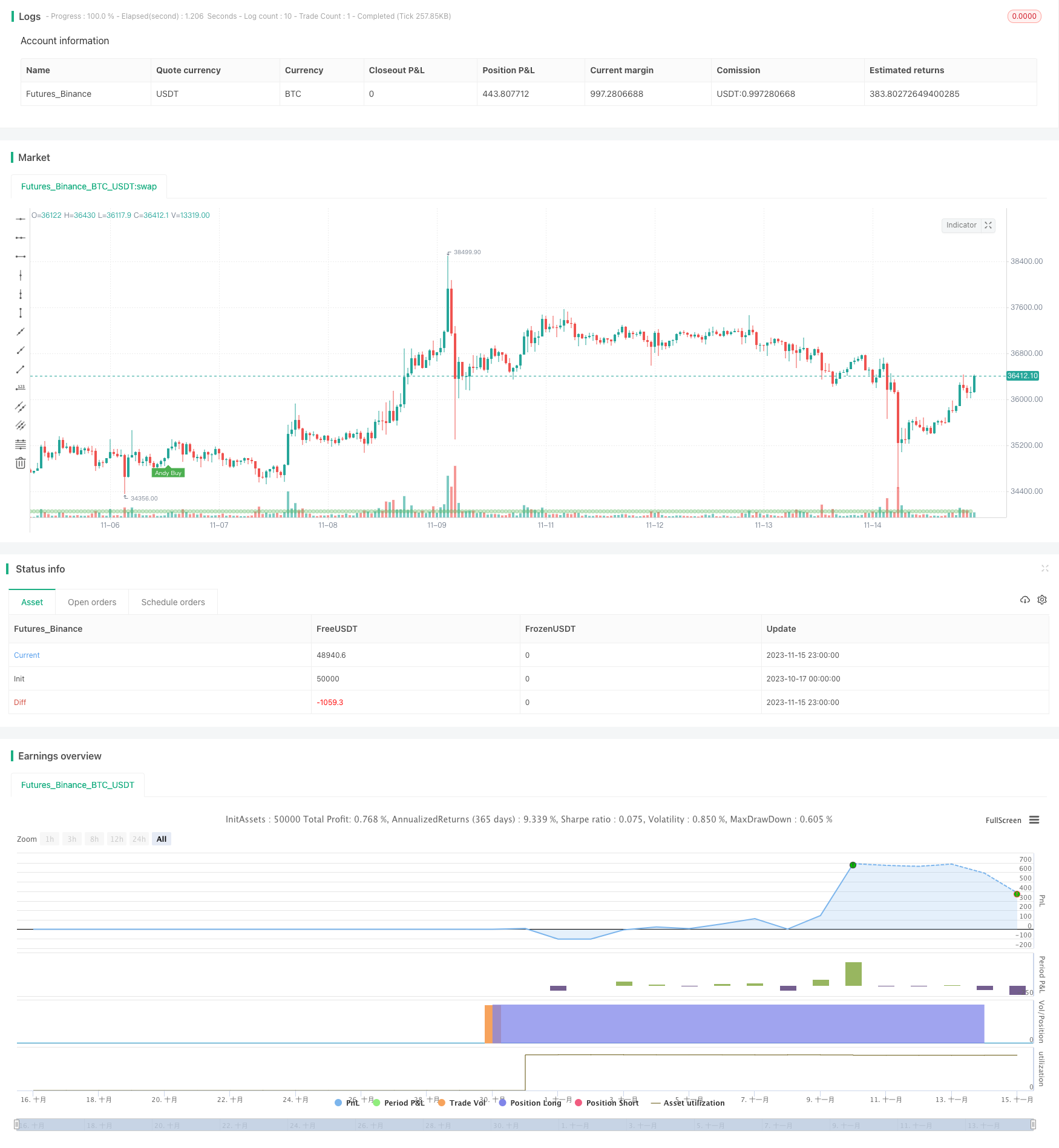

/*backtest

start: 2023-10-17 00:00:00

end: 2023-11-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © kgynofomo

//@version=5

strategy(title="[Salavi] | Andy Advance Pro Strategy [BTC|M15]",overlay = true, pyramiding = 1,initial_capital = 10000, default_qty_type = strategy.cash,default_qty_value = 10000)

ema_short = ta.ema(close,5)

ema_middle = ta.ema(close,20)

ema_long = ta.ema(close,40)

cycle_1 = ema_short>ema_middle and ema_middle>ema_long

cycle_2 = ema_middle>ema_short and ema_short>ema_long

cycle_3 = ema_middle>ema_long and ema_long>ema_short

cycle_4 = ema_long>ema_middle and ema_middle>ema_short

cycle_5 = ema_long>ema_short and ema_short>ema_middle

cycle_6 = ema_short>ema_long and ema_long>ema_middle

bull_cycle = cycle_1 or cycle_2 or cycle_3

bear_cycle = cycle_4 or cycle_5 or cycle_6

// label.new("cycle_1")

// bgcolor(color=cycle_1?color.rgb(82, 255, 148, 60):na)

// bgcolor(color=cycle_2?color.rgb(82, 255, 148, 70):na)

// bgcolor(color=cycle_3?color.rgb(82, 255, 148, 80):na)

// bgcolor(color=cycle_4?color.rgb(255, 82, 82, 80):na)

// bgcolor(color=cycle_5?color.rgb(255, 82, 82, 70):na)

// bgcolor(color=cycle_6?color.rgb(255, 82, 82, 60):na)

// Inputs

a = input(2, title='Key Vaule. \'This changes the sensitivity\'')

c = input(7, title='ATR Period')

h = false

xATR = ta.atr(c)

nLoss = a * xATR

src = h ? request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close, lookahead=barmerge.lookahead_off) : close

xATRTrailingStop = 0.0

iff_1 = src > nz(xATRTrailingStop[1], 0) ? src - nLoss : src + nLoss

iff_2 = src < nz(xATRTrailingStop[1], 0) and src[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), src + nLoss) : iff_1

xATRTrailingStop := src > nz(xATRTrailingStop[1], 0) and src[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), src - nLoss) : iff_2

pos = 0

iff_3 = src[1] > nz(xATRTrailingStop[1], 0) and src < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos := src[1] < nz(xATRTrailingStop[1], 0) and src > nz(xATRTrailingStop[1], 0) ? 1 : iff_3

xcolor = pos == -1 ? color.red : pos == 1 ? color.green : color.blue

ema = ta.ema(src, 1)

above = ta.crossover(ema, xATRTrailingStop)

below = ta.crossover(xATRTrailingStop, ema)

buy = src > xATRTrailingStop and above

sell = src < xATRTrailingStop and below

barbuy = src > xATRTrailingStop

barsell = src < xATRTrailingStop

atr = ta.atr(14)

atr_length = input.int(25)

atr_rsi = ta.rsi(atr,atr_length)

atr_valid = atr_rsi>50

long_condition = buy and bull_cycle and atr_valid

short_condition = sell and bear_cycle and atr_valid

Exit_long_condition = short_condition

Exit_short_condition = long_condition

if long_condition

strategy.entry("Andy Buy",strategy.long, limit=close,comment="Andy Buy Here")

if Exit_long_condition

strategy.close("Andy Buy",comment="Andy Buy Out")

// strategy.entry("Andy fandan Short",strategy.short, limit=close,comment="Andy 翻單 short Here")

// strategy.close("Andy fandan Buy",comment="Andy short Out")

if short_condition

strategy.entry("Andy Short",strategy.short, limit=close,comment="Andy short Here")

// strategy.exit("STR","Long",stop=longstoploss)

if Exit_short_condition

strategy.close("Andy Short",comment="Andy short Out")

// strategy.entry("Andy fandan Buy",strategy.long, limit=close,comment="Andy 翻單 Buy Here")

// strategy.close("Andy fandan Short",comment="Andy Buy Out")

inLongTrade = strategy.position_size > 0

inLongTradecolor = #58D68D

notInTrade = strategy.position_size == 0

inShortTrade = strategy.position_size < 0

// bgcolor(color = inLongTrade?color.rgb(76, 175, 79, 70):inShortTrade?color.rgb(255, 82, 82, 70):na)

plotshape(close!=0,location = location.bottom,color = inLongTrade?color.rgb(76, 175, 79, 70):inShortTrade?color.rgb(255, 82, 82, 70):na)

plotshape(long_condition, title='Buy', text='Andy Buy', style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(short_condition, title='Sell', text='Andy Sell', style=shape.labeldown, location=location.abovebar, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

//atr > close *0.01* parameter

// MONTHLY TABLE PERFORMANCE - Developed by @QuantNomad

// *************************************************************************************************************************************************************************************************************************************************************************

show_performance = input.bool(true, 'Show Monthly Performance ?', group='Performance - credits: @QuantNomad')

prec = input(2, 'Return Precision', group='Performance - credits: @QuantNomad')

if show_performance

new_month = month(time) != month(time[1])

new_year = year(time) != year(time[1])

eq = strategy.equity

bar_pnl = eq / eq[1] - 1

cur_month_pnl = 0.0

cur_year_pnl = 0.0

// Current Monthly P&L

cur_month_pnl := new_month ? 0.0 :

(1 + cur_month_pnl[1]) * (1 + bar_pnl) - 1

// Current Yearly P&L

cur_year_pnl := new_year ? 0.0 :

(1 + cur_year_pnl[1]) * (1 + bar_pnl) - 1

// Arrays to store Yearly and Monthly P&Ls

var month_pnl = array.new_float(0)

var month_time = array.new_int(0)

var year_pnl = array.new_float(0)

var year_time = array.new_int(0)

last_computed = false

if (not na(cur_month_pnl[1]) and (new_month or barstate.islastconfirmedhistory))

if (last_computed[1])

array.pop(month_pnl)

array.pop(month_time)

array.push(month_pnl , cur_month_pnl[1])

array.push(month_time, time[1])

if (not na(cur_year_pnl[1]) and (new_year or barstate.islastconfirmedhistory))

if (last_computed[1])

array.pop(year_pnl)

array.pop(year_time)

array.push(year_pnl , cur_year_pnl[1])

array.push(year_time, time[1])

last_computed := barstate.islastconfirmedhistory ? true : nz(last_computed[1])

// Monthly P&L Table

var monthly_table = table(na)

if (barstate.islastconfirmedhistory)

monthly_table := table.new(position.bottom_center, columns = 14, rows = array.size(year_pnl) + 1, border_width = 1)

table.cell(monthly_table, 0, 0, "", bgcolor = #cccccc)

table.cell(monthly_table, 1, 0, "Jan", bgcolor = #cccccc)

table.cell(monthly_table, 2, 0, "Feb", bgcolor = #cccccc)

table.cell(monthly_table, 3, 0, "Mar", bgcolor = #cccccc)

table.cell(monthly_table, 4, 0, "Apr", bgcolor = #cccccc)

table.cell(monthly_table, 5, 0, "May", bgcolor = #cccccc)

table.cell(monthly_table, 6, 0, "Jun", bgcolor = #cccccc)

table.cell(monthly_table, 7, 0, "Jul", bgcolor = #cccccc)

table.cell(monthly_table, 8, 0, "Aug", bgcolor = #cccccc)

table.cell(monthly_table, 9, 0, "Sep", bgcolor = #cccccc)

table.cell(monthly_table, 10, 0, "Oct", bgcolor = #cccccc)

table.cell(monthly_table, 11, 0, "Nov", bgcolor = #cccccc)

table.cell(monthly_table, 12, 0, "Dec", bgcolor = #cccccc)

table.cell(monthly_table, 13, 0, "Year", bgcolor = #999999)

for yi = 0 to array.size(year_pnl) - 1

table.cell(monthly_table, 0, yi + 1, str.tostring(year(array.get(year_time, yi))), bgcolor = #cccccc)

y_color = array.get(year_pnl, yi) > 0 ? color.new(color.teal, transp = 40) : color.new(color.gray, transp = 40)

table.cell(monthly_table, 13, yi + 1, str.tostring(math.round(array.get(year_pnl, yi) * 100, prec)), bgcolor = y_color, text_color=color.new(color.white, 0))

for mi = 0 to array.size(month_time) - 1

m_row = year(array.get(month_time, mi)) - year(array.get(year_time, 0)) + 1

m_col = month(array.get(month_time, mi))

m_color = array.get(month_pnl, mi) > 0 ? color.new(color.teal, transp = 40) : color.new(color.gray, transp = 40)

table.cell(monthly_table, m_col, m_row, str.tostring(math.round(array.get(month_pnl, mi) * 100, prec)), bgcolor = m_color, text_color=color.new(color.white, 0))