امکان بڑھانے پر مبنی RSI حکمت عملی

جائزہ

یہ حکمت عملی ایک سادہ اور زیادہ کرنے والی حکمت عملی ہے جو RSI اشارے کا استعمال کرتے ہوئے اوورلوڈ اور اوورلوڈ کا تعین کرتی ہے۔ ہم نے اس میں اضافہ کیا ، اسٹاپ نقصان کو روکنے کے لئے ایک روک تھام شامل کیا ، اور امکانات کے ماڈیول کو شامل کیا تاکہ امکانات میں اضافہ کیا جاسکے۔ صرف اس صورت میں جب منافع بخش تجارت کا امکان 51٪ سے زیادہ یا اس سے زیادہ ہو۔ اس حکمت عملی کی کارکردگی میں بہتری آئی ہے۔

حکمت عملی کا اصول

یہ حکمت عملی آر ایس آئی اشارے کا استعمال کرتی ہے تاکہ مارکیٹ کو زیادہ خریدنے اور زیادہ فروخت کرنے کا اندازہ لگایا جاسکے۔ خاص طور پر ، جب آر ایس آئی نے مقررہ حد سے زیادہ حد سے زیادہ حد سے تجاوز کیا تو کم حد سے زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک زیادہ حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک حد تک

اہم بات یہ ہے کہ ہم نے ایک امکان کا تعین کرنے والا ماڈیول شامل کیا ہے۔ یہ ماڈیول اعداد و شمار کرتا ہے کہ حالیہ عرصے میں (نظر کے پیچھے والے پیرامیٹرز کے ذریعہ) ، زیادہ تجارت یا نقصان کا تناسب کیا ہے۔ صرف اس صورت میں جب حالیہ منافع بخش تجارت کا امکان 51 فیصد سے زیادہ ہو۔ اس سے ممکنہ نقصان دہ تجارت میں نمایاں کمی واقع ہوتی ہے۔

طاقت کا تجزیہ

یہ RSI حکمت عملی ہے جس میں امکانات کو بڑھا دیا گیا ہے اور عام RSI حکمت عملی کے مقابلے میں مندرجہ ذیل فوائد ہیں:

- اضافی سٹاپ نقصان کی ترتیبات، جو انفرادی نقصانات کو محدود کرتی ہیں اور منافع کو لاک کرتی ہیں

- کم منافع کے امکانات والے بازاروں سے بچنے کے لئے امکان کے ماڈیول کو مربوط کرنا

- امکان ماڈیول پیرامیٹرز مختلف مارکیٹ کے حالات کے لئے مرضی کے مطابق ہیں

- صرف ایک سے زیادہ میکانیزم جو سادہ، سمجھنے میں آسان اور لاگو کرنے میں آسان ہے

خطرے کا تجزیہ

اس حکمت عملی میں کچھ خطرات بھی ہیں:

- زیادہ کام کرنے سے مارکیٹ میں کمی سے فائدہ نہیں اٹھایا جا سکتا

- امکانات کے ماڈیول میں غلط فیصلہ کرنے سے بہتر مواقع ضائع ہوسکتے ہیں

- بہترین پیرامیٹرز کا تعین کرنے میں ناکامی، مارکیٹ کے مختلف حالات میں نمایاں طور پر مختلف کارکردگی

- اسٹاپ نقصان کی ترتیبات بہت نرمی سے ہیں ، اور انفرادی نقصانات اب بھی زیادہ ہوسکتے ہیں

اس کا حل کیا ہے؟

- ڈائیریکٹ میکانزم پر غور کیا جا سکتا ہے

- امکانات کے ماڈیول پیرامیٹرز کو بہتر بنانے اور غلط فہمی کے امکانات کو کم کرنے کے لئے

- مشین لرننگ کے ساتھ متحرک اصلاح کے پیرامیٹرز

- زیادہ محتاط اسٹاپ نقصان کی سطح کا تعین کریں ، ایک ہی نقصان کی گنجائش کو کم کریں

اصلاح کی سمت

اس حکمت عملی کو مزید بہتر بنانے کے لیے مندرجہ ذیل نکات پر غور کیا جا سکتا ہے۔

- دو طرفہ تجارت کے لئے ڈیبٹ ماڈیول شامل کریں

- مشین لرننگ کے طریقہ کار کا استعمال کرتے ہوئے متحرک طور پر اصلاح کے پیرامیٹرز کی ترتیب

- دوسرے اشارے استعمال کریں اور زیادہ خرید و فروخت کا اندازہ کریں

- اسٹاپ نقصان کی حکمت عملی کو بہتر بنائیں اور منافع اور نقصان کا تناسب بہتر بنائیں

- دوسرے عوامل کے ساتھ مل کر سگنل کو فلٹر کرنے کے امکانات میں اضافہ

خلاصہ کریں۔

یہ حکمت عملی ایک سادہ آر ایس آئی حکمت عملی ہے ، جس میں انٹیگریٹڈ امکان کا فیصلہ کرنے والے ماڈیول کو بڑھاوا دیا گیا ہے۔ عام آر ایس آئی حکمت عملی کے مقابلے میں ، کچھ نقصان دہ تجارتوں کو فلٹر کیا جاسکتا ہے ، مجموعی طور پر واپسی اور نقصان کے تناسب کو بہتر بنایا جاسکتا ہے۔ اس کے بعد اس حکمت عملی کو مزید مستحکم بنانے کے لئے خلا ، متحرک اصلاح اور اسی طرح کی بہتری لائی جاسکتی ہے۔

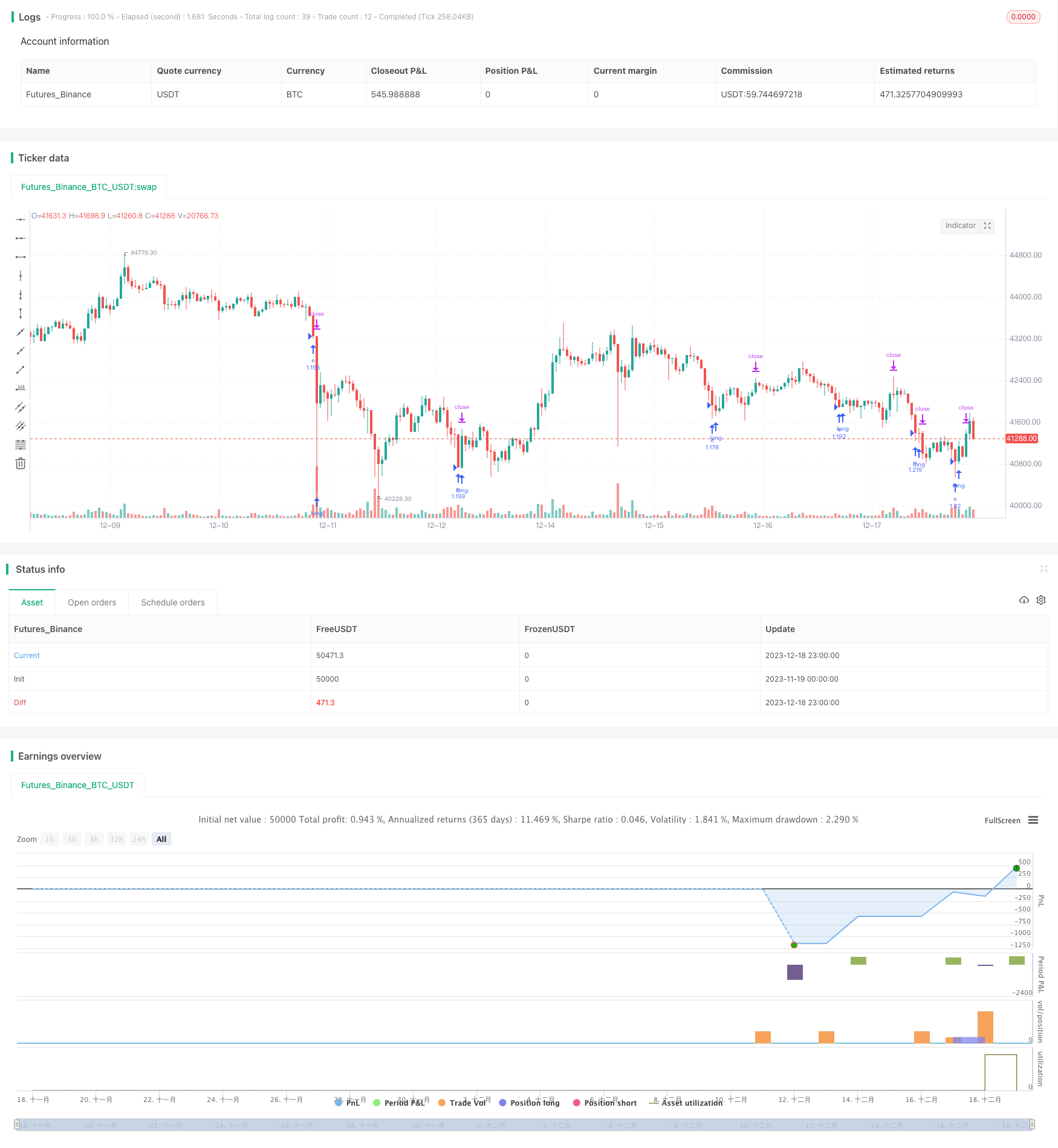

/*backtest

start: 2023-11-19 00:00:00

end: 2023-12-19 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © thequantscience

//@version=5

strategy("Reinforced RSI",

overlay = true,

default_qty_type = strategy.percent_of_equity,

default_qty_value = 100,

pyramiding = 1,

currency = currency.EUR,

initial_capital = 1000,

commission_type = strategy.commission.percent,

commission_value = 0.07)

lenght_rsi = input.int(defval = 14, minval = 1, title = "RSI lenght: ")

rsi = ta.rsi(close, length = lenght_rsi)

rsi_value_check_entry = input.int(defval = 35, minval = 1, title = "Oversold: ")

rsi_value_check_exit = input.int(defval = 75, minval = 1, title = "Overbought: ")

trigger = ta.crossunder(rsi, rsi_value_check_entry)

exit = ta.crossover(rsi, rsi_value_check_exit)

entry_condition = trigger

TPcondition_exit = exit

look = input.int(defval = 30, minval = 0, maxval = 500, title = "Lookback period: ")

Probabilities(lookback) =>

isActiveLong = false

isActiveLong := nz(isActiveLong[1], false)

isSellLong = false

isSellLong := nz(isSellLong[1], false)

int positive_results = 0

int negative_results = 0

float positive_percentage_probabilities = 0

float negative_percentage_probabilities = 0

LONG = not isActiveLong and entry_condition == true

CLOSE_LONG_TP = not isSellLong and TPcondition_exit == true

p = ta.valuewhen(LONG, close, 0)

p2 = ta.valuewhen(CLOSE_LONG_TP, close, 0)

for i = 1 to lookback

if (LONG[i])

isActiveLong := true

isSellLong := false

if (CLOSE_LONG_TP[i])

isActiveLong := false

isSellLong := true

if p[i] > p2[i]

positive_results += 1

else

negative_results -= 1

positive_relative_probabilities = positive_results / lookback

negative_relative_probabilities = negative_results / lookback

positive_percentage_probabilities := positive_relative_probabilities * 100

negative_percentage_probabilities := negative_relative_probabilities * 100

positive_percentage_probabilities

probabilities = Probabilities(look)

lots = strategy.equity/close

var float e = 0

var float c = 0

tp = input.float(defval = 1.00, minval = 0, title = "Take profit: ")

sl = input.float(defval = 1.00, minval = 0, title = "Stop loss: ")

if trigger==true and strategy.opentrades==0 and probabilities >= 51

e := close

strategy.entry(id = "e", direction = strategy.long, qty = lots, limit = e)

takeprofit = e + ((e * tp)/100)

stoploss = e - ((e * sl)/100)

if exit==true

c := close

strategy.exit(id = "c", from_entry = "e", limit = c)

if takeprofit and stoploss

strategy.exit(id = "c", from_entry = "e", stop = stoploss, limit = takeprofit)