Ichimoku توازن اور مضمر تنازعہ پر مبنی مقداری تجارتی حکمت عملی

جائزہ

یہ حکمت عملی ایک نسبتا simple سادہ مقداری تجارتی حکمت عملی کو حاصل کرنے کے لئے پہلے سے طے شدہ مساوات کے اشارے اور پوشیدہ تنازعات کے اشارے کو جوڑتی ہے۔ جب پہلے سے طے شدہ مساوات لائن پوشیدہ تنازعات کی لکیر سے اوپر ہو اور بند ہونے والی قیمت پہلے مساوات لائن سے اوپر ہو تو خریدنے کا اشارہ پیدا ہوتا ہے۔ جب پہلی مساوات لائن پوشیدہ تنازعات کی لکیر سے نیچے ہو اور بند ہونے والی قیمت پہلی مساوات لائن سے نیچے ہو تو فروخت کا اشارہ پیدا ہوتا ہے۔ یہ حکمت عملی کریپٹوکرنسی جیسے اعلی اتار چڑھاؤ والے اثاثوں کی مختصر تجارت کے لئے موزوں ہے۔

حکمت عملی کا اصول

ایک نظر توازن اشارے میں پچھلے ٹرن لائن ، بیس لائن اور تاخیر لائن کی تین منحنی خطوط شامل ہیں۔ پچھلی ٹرن لائن حالیہ ایک خاص دور کی اوسط قیمت کی نمائندگی کرتی ہے ، اور بیس لائن طویل عرصے کی اوسط قیمت کی نمائندگی کرتی ہے ، اور تاخیر لائن عام طور پر پچھلی ٹرن لائن اور بیس لائن کی اوسط ہوتی ہے۔ جب قلیل مدتی اوسط قیمت طویل مدتی اوسط قیمت سے زیادہ ہوتی ہے تو ، اس کا مطلب یہ ہے کہ قیمتوں میں اضافے کا رجحان جاری ہے۔

پوشیدہ تنازعہ اشارے میں دو منحنی خطوط پر مشتمل ہے: فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں جب فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں جب فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں جب فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں فاریکس ٹریڈنگ کی بنیادی باتیں.

اس حکمت عملی کا استعمال ایک نظر میں توازن کی لکیر کا اندازہ لگانے کے لئے عام رجحان کی سمت ، قیمت کی حرکیات کا اندازہ لگانے کے لئے پوشیدہ تنازعہ کی ابتدائی لائن کا استعمال کرنے کے لئے ، اور اختتامی قیمت کے ساتھ مل کر ایک درست تجارتی سگنل تشکیل دینے کے لئے۔ جب اوپر کا رجحان ہوتا ہے اور اتار چڑھاؤ بڑھ جاتا ہے تو خریدیں ، جب نیچے کا رجحان ہوتا ہے اور اتار چڑھاؤ کم ہوتا ہے تو فروخت کریں ، اور اس طرح منافع کمائیں۔

اسٹریٹجک فوائد

یہ ایک سادہ مقدار کی تجارت کی حکمت عملی ہے جس میں مندرجہ ذیل فوائد ہیں:

- اشارے کے ایک مجموعہ کا استعمال کرتے ہوئے ، قیمتوں کے رجحانات اور حرکیات کا جامع اندازہ لگانے کے لئے ، تجارتی سگنل زیادہ قابل اعتماد ہیں۔

- صرف ایک مخصوص نقطہ نظر میں داخل ہونے سے، بہت سے غیر قانونی تجارت سے بچنے کے لئے.

- اعلی اتار چڑھاؤ والے اثاثوں کے لئے موزوں مختصر لائن تجارت ، زیادہ منافع بخش ہے۔

- حکمت عملی کی منطق سادہ ہے اور اسے سمجھنے اور اس میں ترمیم کرنے میں آسانی ہے۔

- اس کے علاوہ، یہ ایک کثیر عنصر ماڈل بنانے کے لئے آسانی سے مزید اشارے کو بڑھا سکتا ہے.

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں، جن میں سے کچھ یہ ہیں:

- mistrade خطرہ ◄ ایک نقصان کو کنٹرول کرنے کے لئے سٹاپ نقصان کی ضرورت ہے ◄

- قیمتوں میں ردوبدل کا خطرہ۔ اشارے کے اشارے کے بعد قیمتوں میں ردوبدل ہوسکتا ہے ، جس سے نقصان ہوتا ہے۔ اس خطرے کو کم کرنے کے لئے پوزیشن کی شرائط میں مناسب نرمی کی جاسکتی ہے۔

- پیرامیٹرز کو بہتر بنانے کا خطرہ۔ مختلف پیرامیٹرز کے نتائج پر زیادہ اثر پڑتا ہے ، جس میں زیادہ سے زیادہ پیرامیٹرز کو تلاش کرنے کے لئے ملٹی کمبائنڈ ٹیسٹنگ کی ضرورت ہوتی ہے۔

- زیادہ بہتر بنانے کا خطرہ۔ تاریخی اعداد و شمار پر اچھی کارکردگی کا مظاہرہ کیا ، لیکن اصل تجارت میں ناکام۔ زیادہ سے زیادہ اصلاح سے بچنے کے لئے پیرامیٹرز کے مجموعے کی تعداد کو کنٹرول کرنا ضروری ہے۔

حکمت عملی کی اصلاح

اس حکمت عملی کو بہتر بنانے کے لیے درج ذیل نکات پر غور کیا جا سکتا ہے:

- زیادہ اشارے کے مجموعے کی جانچ کریں ، بہتر پیرامیٹرز تلاش کریں۔ عام طور پر کوشش کرنے کے لئے KDJ ، BOLL ، MACD وغیرہ۔

- اسٹاپ نقصان کا نظام شامل کریں۔ متحرک اسٹاپ یا ضرب اسٹاپ ترتیب دیں۔

- داخلہ کی جانچ کے شرائط کو بہتر بنانا۔ تجارت کے حجم یا اتار چڑھاؤ کے اشارے وغیرہ کو شامل کرنے پر غور کیا جاسکتا ہے۔

- پوزیشن رکھنے کے قواعد کو بہتر بنائیں۔ اسٹاپ نقصان کو کم کرنے یا اسٹاپ مارجن کو بڑھانے کی کوشش کریں۔

- مشین لرننگ اجزاء کو شامل کریں۔ بہتر پیرامیٹرز کا مجموعہ تلاش کریں ، جیسے نیورل نیٹ ورکس کا استعمال کریں۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک بہت ہی سادہ مقداری تجارتی حکمت عملی ہے ، جو پہلے نظر میں توازن کی لکیر اور پوشیدہ تنازعہ کے اشارے کو جوڑتی ہے ، قیمت کے رجحانات اور حرکیات کا اندازہ لگاتی ہے ، اور تجارتی سگنل بناتی ہے۔ یہ حکمت عملی اعلی اتار چڑھاؤ والے اثاثوں کی مختصر تجارت کے لئے موزوں ہے ، جس سے اچھی آمدنی حاصل کی جاسکتی ہے۔ یقینا ، کوئی بھی حکمت عملی کامل نہیں ہوسکتی ہے ، اس حکمت عملی میں بھی کچھ اصلاح کی گنجائش ہے ، جس میں اس کی تاثیر کو بہتر بنانے کے لئے داخلے کے قواعد ، نقصانات کا نظام ، پیرامیٹرز کا انتخاب وغیرہ میں بہتری لائی جاسکتی ہے۔

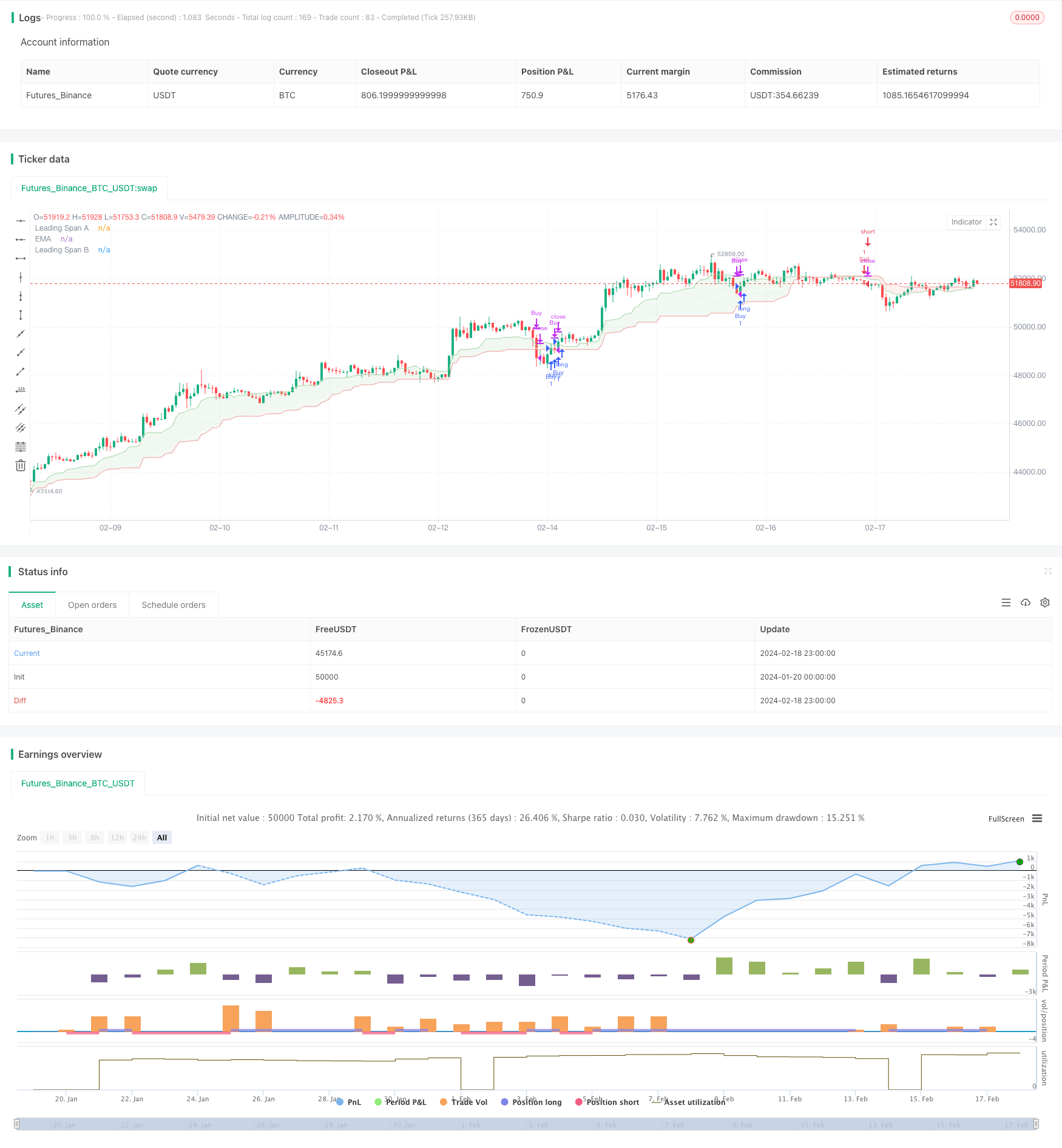

/*backtest

start: 2024-01-20 00:00:00

end: 2024-02-19 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Ichimoku Cloud + ema 50 Strategy", overlay=true)

len = input.int(50, minval=1, title="Length")

src = input(close, title="Source")

out = ta.ema(src, len)

conversionPeriods = input.int(9, minval=1, title="Conversion Line Length")

basePeriods = input.int(26, minval=1, title="Base Line Length")

laggingSpan2Periods = input.int(52, minval=1, title="Leading Span B Length")

displacement = input.int(1, minval=1, title="Lagging Span")

donchian(len) => math.avg(ta.lowest(len), ta.highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = math.avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

p1 = plot(leadLine1, offset = displacement - 1, color=#A5D6A7,

title="Leading Span A")

p2 = plot(leadLine2, offset = displacement - 1, color=#EF9A9A,

title="Leading Span B")

fill(p1, p2, color = leadLine1 > leadLine2 ? color.rgb(67, 160, 71, 90) : color.rgb(244, 67, 54, 90))

plot(out, title="EMA", color=color.white)

// Condition for Buy Signal

buy_signal = close > out and leadLine1 > leadLine2

// Condition for Sell Signal

sell_signal = close < out and leadLine2 > leadLine1

// Strategy entry and exit conditions

if (buy_signal)

strategy.entry("Buy", strategy.long)

if (sell_signal)

strategy.entry("Sell", strategy.short)

// Exit long position if candle closes below EMA 50

if (strategy.opentrades > 0)

if (close < out)

strategy.close("Buy")

// Exit short position if candle closes above EMA 50

if (strategy.opentrades < 0)

if (close > out)

strategy.close("Sell")