Chiến lược dừng lỗ theo sau dựa trên đường trung bình động và siêu xu hướng

Tổng quan

Chiến lược này kết hợp các chỉ số trung bình di chuyển và các chỉ số xu hướng siêu, để thực hiện một chiến lược theo dõi xu hướng có chức năng theo dõi dừng lỗ. Chiến lược tận dụng đầy đủ khả năng phán đoán xu hướng của trung bình di chuyển và chức năng dừng lỗ của xu hướng siêu, có thể theo dõi xu hướng một cách hiệu quả, đồng thời kiểm soát rủi ro.

Nguyên tắc chiến lược

Chiến lược này sử dụng hai đường trung bình FRAMA để đánh giá tín hiệu mua và bán và lọc kết hợp với chỉ số siêu xu hướng.

Cụ thể, khi đường nhanh vượt qua đường chậm sẽ tạo ra tín hiệu mua, và khi đường nhanh vượt qua đường chậm sẽ tạo ra tín hiệu bán. Để tránh sự phá vỡ giả, chiến lược đã thêm điều kiện lọc chỉ số siêu xu hướng, giao dịch chỉ được thực hiện khi chỉ số siêu xu hướng đồng hướng.

Trong quản lý vị trí, chiến lược sử dụng biến động của chỉ số siêu xu hướng làm tín hiệu thoát lỗ. Khi chỉ số siêu xu hướng bị đảo ngược, hãy thực hiện thoát lỗ.

Ngoài ra, chiến lược cũng có chức năng theo dõi dừng lỗ tùy chọn. Sau khi đạt được lợi nhuận nhất định, bạn có thể bật theo dõi dừng lỗ để khóa lợi nhuận.

Phân tích lợi thế

- Sử dụng trung bình di chuyển để đánh giá xu hướng, có thể loại bỏ hiệu quả tiếng ồn thị trường, đánh giá chính xác xu hướng

- Kết hợp với bộ lọc chỉ số siêu xu hướng để tránh giao dịch sai lầm có thể dẫn đến đột phá giả

- Sự biến động của chỉ số siêu xu hướng được sử dụng như một điểm dừng, có thể dừng lại nhanh chóng và kiểm soát rủi ro hiệu quả

- Tùy chọn theo dõi Stop Loss để tối đa hóa lợi nhuận

Phân tích rủi ro

- Là một chiến lược theo dõi xu hướng, dễ bị mắc kẹt khi xu hướng dao động, cần chú ý đến việc kiểm soát quy mô vị trí

- Mức trung bình di chuyển có thể gây ra sự chậm trễ, có thể dẫn đến quá sớm hoặc quá muộn.

- Các tham số chỉ số siêu xu hướng được thiết lập không đúng cách có thể dẫn đến việc dừng lỗ quá cấp tiến hoặc bảo thủ

- Khi kích hoạt tracking stop loss cần chú ý thiết lập độ lớn theo dõi hợp lý, tránh quá quyết liệt stop loss

Những rủi ro này có thể được giảm bằng cách điều chỉnh các tham số trung bình di chuyển, tối ưu hóa các thiết lập chỉ số siêu xu hướng và sử dụng hợp lý các điểm dừng theo dõi.

Hướng tối ưu hóa

Chiến lược này có thể được tối ưu hóa theo các khía cạnh sau:

- Tối ưu hóa các tham số trung bình di chuyển để tìm các tham số kết hợp tốt nhất

Có thể thử nghiệm các kết hợp của các tham số chu kỳ khác nhau để tìm sự cân bằng tối ưu giữa hiệu quả mịn và độ nhạy.

- Tùy chỉnh tham số chỉ số siêu xu hướng

Có thể thử nghiệm các tham số ATR và tham số nhân khác nhau để tối ưu hóa hiệu quả dừng lỗ.

- Thêm bộ lọc cho các chỉ số khác

Có thể thử nghiệm thêm các chỉ số kênh hàng hóa, chỉ số tỷ lệ dao động để lọc thêm các tín hiệu.

- Tối ưu hóa các tham số Tracking Stop Loss

Có thể thử nghiệm các mức dừng theo dõi khác nhau để tìm các tham số tốt nhất để tối đa hóa lợi nhuận và kiểm soát rủi ro.

- Kết hợp với các chiến lược dừng lỗ khác

Có thể thử nghiệm kết hợp với các chiến lược như dừng chung, dừng rung, dừng động.

Tóm tắt

Chiến lược này tích hợp các phán đoán xu hướng của các đường trung bình di chuyển và quản lý lỗ hổng của các siêu xu hướng, tạo thành một chiến lược theo dõi xu hướng hoàn chỉnh hơn với chức năng theo dõi lỗ hổng. Bằng cách tối ưu hóa tham số và quản lý rủi ro, bạn có thể tăng cường thêm sự ổn định và khả năng sinh lợi của chiến lược. Chiến lược này phù hợp để sử dụng cho các nhà giao dịch định lượng có một nền tảng nhất định.

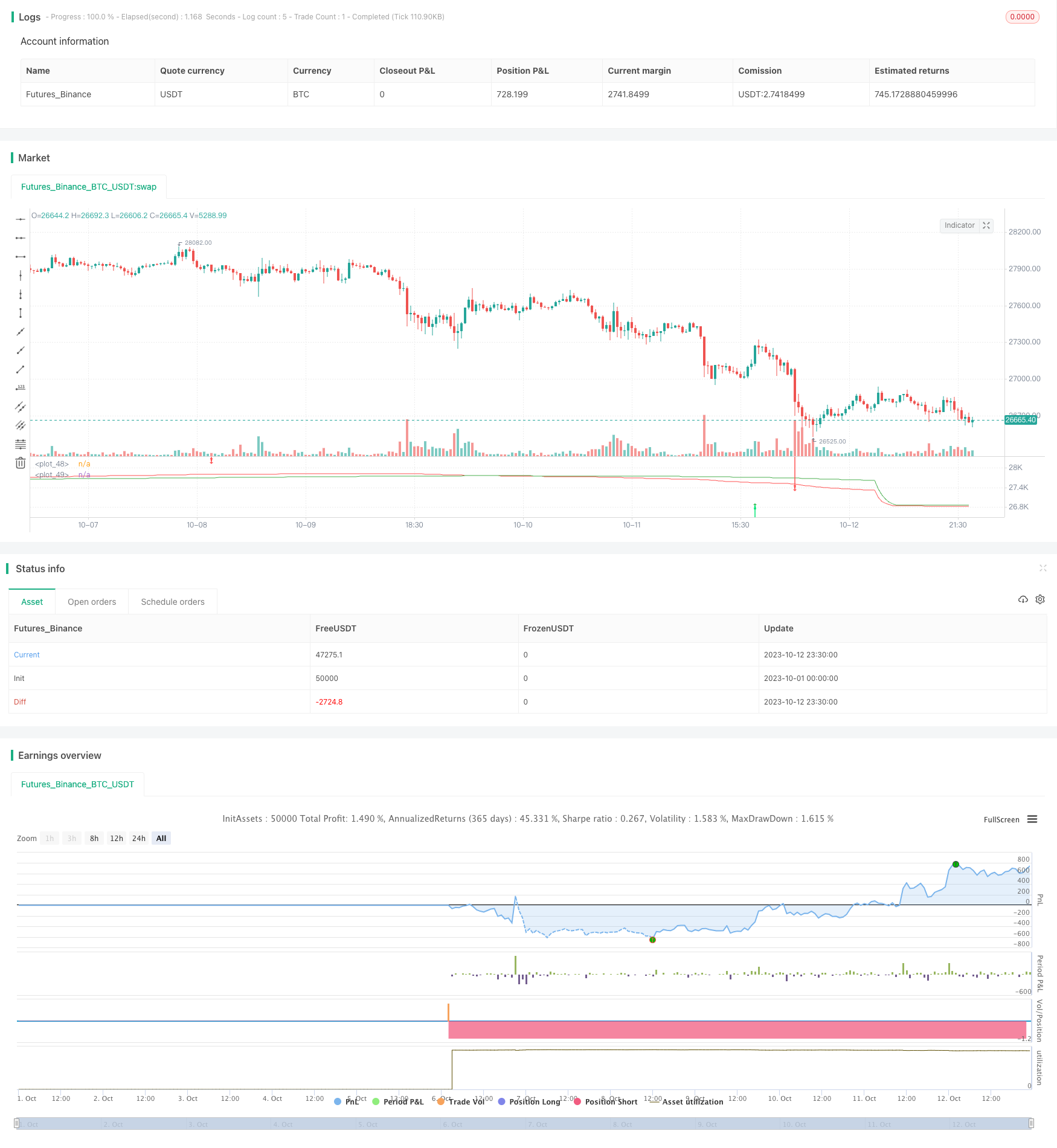

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-13 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © 03.freeman

//@version=4

// strategy("FRAMA strategy", overlay=true,precision=6, initial_capital=1000,calc_on_every_tick=true, pyramiding=0, default_qty_type=strategy.fixed, default_qty_value=10000, currency=currency.EUR)

ma_src = input(title="MA FRAMA Source", type=input.source, defval=close)

ma_frama_len = input(title="MA FRAMA Length", type=input.integer, defval=12)

res = input(title="Resolution", type=input.resolution, defval="1W")

frama_FC = input(defval=1,minval=1, title="* Fractal Adjusted (FRAMA) Only - FC")

frama_SC = input(defval=200,minval=1, title="* Fractal Adjusted (FRAMA) Only - SC")

High = security(syminfo.tickerid, res, high)

Low = security(syminfo.tickerid, res, low)

source = security(syminfo.tickerid, res, ma_src)

enterRule = input(false,title = "Use supertrend for enter")

exitRule = input(false,title = "Use supertrend for exit")

ma(src, len) =>

float result = 0

int len1 = len/2

e = 2.7182818284590452353602874713527

w = log(2/(frama_SC+1)) / log(e) // Natural logarithm (ln(2/(SC+1))) workaround

H1 = highest(High,len1)

L1 = lowest(Low,len1)

N1 = (H1-L1)/len1

H2_ = highest(High,len1)

H2 = H2_[len1]

L2_ = lowest(Low,len1)

L2 = L2_[len1]

N2 = (H2-L2)/len1

H3 = highest(High,len)

L3 = lowest(Low,len)

N3 = (H3-L3)/len

dimen1 = (log(N1+N2)-log(N3))/log(2)

dimen = iff(N1>0 and N2>0 and N3>0,dimen1,nz(dimen1[1]))

alpha1 = exp(w*(dimen-1))

oldalpha = alpha1>1?1:(alpha1<0.01?0.01:alpha1)

oldN = (2-oldalpha)/oldalpha

N = (((frama_SC-frama_FC)*(oldN-1))/(frama_SC-1))+frama_FC

alpha_ = 2/(N+1)

alpha = alpha_<2/(frama_SC+1)?2/(frama_SC+1):(alpha_>1?1:alpha_)

frama = 0.0

frama :=(1-alpha)*nz(frama[1]) + alpha*src

result := frama

result

frama = ma(sma(source,1),ma_frama_len)

signal = ma(frama,ma_frama_len)

plot(frama, color=color.red)

plot(signal, color=color.green)

longCondition = crossover(frama,signal)

shortCondition = crossunder(frama,signal)

Factor=input(3, minval=1,maxval = 100)

Pd=input(7, minval=1,maxval = 100)

Up=hl2-(Factor*atr(Pd))

Dn=hl2+(Factor*atr(Pd))

TrendUp = 0.0

TrendDown = 0.0

Trend = 0.0

Tsl = 0.0

TrendUp :=close[1]>TrendUp[1]? max(Up,TrendUp[1]) : Up

TrendDown :=close[1]<TrendDown[1]? min(Dn,TrendDown[1]) : Dn

Trend := close > TrendDown[1] ? 1: close< TrendUp[1]? -1: nz(Trend[1],1)

Tsl := Trend==1? TrendUp: TrendDown

linecolor = Trend == 1 ? color.green : color.red

//plot(Tsl, color = linecolor , style = plot.style_line , linewidth = 2,title = "SuperTrend")

plotshape(cross(close,Tsl) and close>Tsl , "Up Arrow", shape.triangleup,location.belowbar,color.green,0,0)

plotshape(cross(Tsl,close) and close<Tsl , "Down Arrow", shape.triangledown , location.abovebar, color.red,0,0)

plotarrow(Trend == 1 and Trend[1] == -1 ? Trend : na, title="Up Entry Arrow", colorup=color.lime, maxheight=60, minheight=50, transp=0)

plotarrow(Trend == -1 and Trend[1] == 1 ? Trend : na, title="Down Entry Arrow", colordown=color.red, maxheight=60, minheight=50, transp=0)

// Strategy: (Thanks to JayRogers)

// === STRATEGY RELATED INPUTS ===

//tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// the risk management inputs

inpTakeProfit = input(defval = 0, title = "Take Profit Points", minval = 0)

inpStopLoss = input(defval = 0, title = "Stop Loss Points", minval = 0)

inpTrailStop = input(defval = 0, title = "Trailing Stop Loss Points", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset Points", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong() => enterRule? (longCondition and Trend ==1):longCondition // functions can be used to wrap up and work out complex conditions

exitLong() => exitRule and Trend == -1

strategy.entry(id = "Buy", long = true, when = enterLong() ) // use function or simple condition to decide when to get in

strategy.close(id = "Buy", when = exitLong() ) // ...and when to get out

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort() => enterRule? (shortCondition and Trend ==-1):shortCondition

exitShort() => exitRule and Trend == 1

strategy.entry(id = "Sell", long = false, when = enterShort())

strategy.close(id = "Sell", when = exitShort() )

// === STRATEGY RISK MANAGEMENT EXECUTION ===

// finally, make use of all the earlier values we got prepped

strategy.exit("Exit Buy", from_entry = "Buy", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

strategy.exit("Exit Sell", from_entry = "Sell", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

// === Backtesting Dates === thanks to Trost

testPeriodSwitch = input(false, "Custom Backtesting Dates")

testStartYear = input(2020, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testStartHour = input(0, "Backtest Start Hour")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,testStartHour,0)

testStopYear = input(2020, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testStopHour = input(23, "Backtest Stop Hour")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,testStopHour,0)

testPeriod() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

isPeriod = true

// === /END

if not isPeriod

strategy.cancel_all()

strategy.close_all()