Chiến lược Ichimoku Kinko Hyo

Tổng quan

Chiến lược cân bằng bằng mắt dựa trên chỉ số kỹ thuật Ichimoku, kết hợp với hệ thống đường thẳng để tạo tín hiệu giao dịch. Chiến lược này sử dụng đường Tenkan, Kijun và Senkou để xác định chuyển động và xu hướng giá, tạo ra tín hiệu mua và bán.

Nguyên tắc chiến lược

Chiến lược này sử dụng hàm Donchian giữa để tính hai đường trung bình của Tenkan và Kijun. Đường Tenkan tính trung bình giá cao nhất và giá thấp nhất của 9 đường K trước, đại diện cho giá cân bằng ngắn hạn.

Dòng Senkou A tính trung bình giá cao nhất và giá thấp nhất của 52 đường K trong quá khứ, sau đó di chuyển 26 đường K về phía sau, đại diện cho sự đi đầu trong tương lai dài. Dòng Senkou B tính trung bình của đường Tenkan và đường Kijun, đại diện cho trung tâm giá trị hiện tại.

Chiến lược đánh giá giá tương đối mạnh dựa trên mối quan hệ của giá gần với Senkou A và Senkou B. Cầu lên giá gần là tín hiệu mua khi đi qua đường Senkou A và bán khi đi qua đường Senkou B.

biến pos ghi lại hướng giữ vị trí hiện tại. biến possig điều chỉnh hướng tín hiệu theo tham số đầu vào ngược. Cuối cùng, vào và ra lệnh được đánh giá dựa trên giá trị của pos và possig.

Lợi thế chiến lược

Sử dụng kết hợp đường trung bình của hai bộ chiều dài tham số khác nhau để nắm bắt sự thay đổi xu hướng trong các chu kỳ thời gian khác nhau.

Đường Senkou A phản ánh trước sự thay đổi xu hướng dài hạn, đường Senkou B nắm bắt sự dịch chuyển điểm cân bằng hiện tại và tạo thành hệ thống tiên phong.

Các điểm thay đổi rõ rệt được đánh giá dựa trên đường viền trên và dưới của biểu đồ giá phá vỡ đám mây.

Có thể thích ứng với xu hướng và thị trường biến động. Các tham số đảo ngược có thể nhanh chóng thích ứng với chuyển đổi đa khoảng.

Hình đám mây / - / Sự phân tán hai dây, có thể lọc tín hiệu đột phá giả.

Rủi ro chiến lược

Một tín hiệu sai có thể được tạo ra khi đường trung bình của chu kỳ dài và ngắn giao nhau.

Trong khi đó, các giao dịch có thể thường xuyên được thực hiện trên các đường viền của biểu đồ đám mây.

Rủi ro thất bại đột phá do phân tách cột mốc.

Thị trường xu hướng, theo đuổi rủi ro mua cao / bán thấp.

Các hoạt động đảo ngược cần thận trọng, nên xem xét xu hướng của chu kỳ lớn.

Có thể tối ưu hóa bằng cách điều chỉnh các tham số đường trung bình, thêm các điều kiện lọc, giảm tần suất giao dịch không cần thiết và tránh bị đặt.

Hướng tối ưu hóa chiến lược

Tối ưu hóa sự kết hợp các tham số đường trung bình để tìm điểm cân bằng tốt nhất.

Thêm bộ lọc chỉ số VOL để tránh một lượng nhỏ đột phá giả.

Kết hợp với các chỉ số khác như MACD, KDJ, v.v.

Tối ưu hóa thời gian nhập cảnh. Ví dụ, khi phá vỡ biểu đồ đám mây, sau đó quan sát xem giá đóng cửa có phá vỡ hay không để tăng cường hiệu quả phá vỡ.

Tối ưu hóa phương pháp dừng lỗ. Ví dụ như theo dõi dừng lỗ, dừng lỗ theo khoảng thời gian.

Tối ưu hóa chiến lược giao dịch đảo ngược. Không gian đảo ngược có thể được quyết định theo xu hướng chu kỳ lớn.

Tóm tắt

Chiến lược cân bằng một mắt tích hợp các lợi thế của giao dịch theo đường thẳng và phân tích đồ thị đám mây, có lợi thế độc đáo trong việc xác định điểm chuyển đổi xu hướng. Chiến lược đơn giản và thực tế, phù hợp với xu hướng và thị trường chấn động, có thể thích nghi với các giống và phong cách giao dịch khác nhau thông qua tối ưu hóa tham số. Tuy nhiên, khi hoạt động cần cảnh giác về rủi ro phá vỡ giả, nên kết hợp với phân tích chu kỳ lớn để xác định hướng hoạt động.

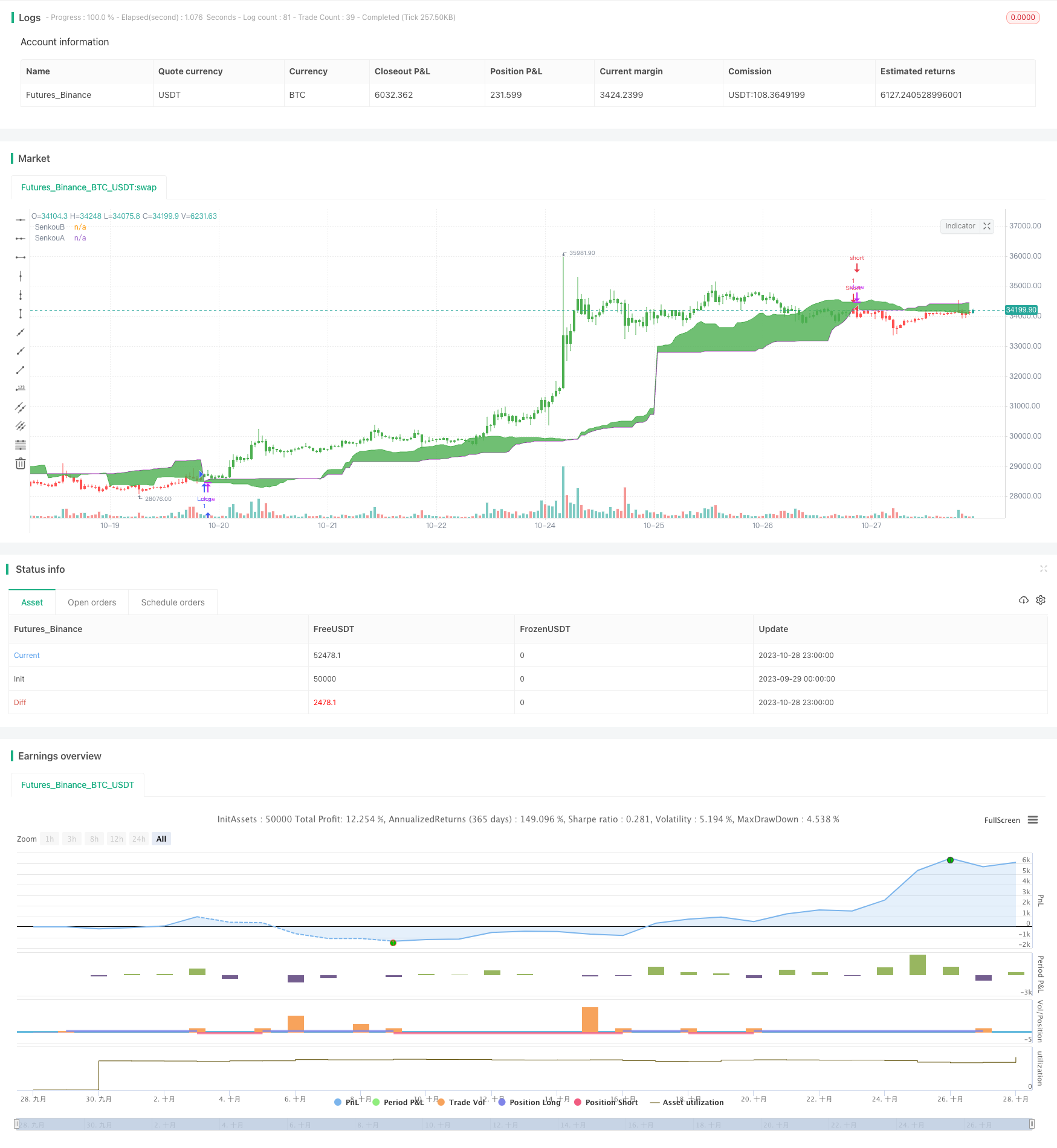

/*backtest

start: 2023-09-29 00:00:00

end: 2023-10-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 26/09/2018

// Ichimoku Strategy

//

// You can change long to short in the Input Settings

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

middleDonchian(Length) =>

lower = lowest(Length)

upper = highest(Length)

avg(upper, lower)

strategy(title="Ichimoku2c Backtest", shorttitle="Ichimoku2c", overlay = true)

conversionPeriods = input(9, minval=1),

basePeriods = input(26, minval=1)

laggingSpan2Periods = input(52, minval=1),

displacement = input(26, minval=1)

reverse = input(false, title="Trade reverse")

Tenkan = middleDonchian(conversionPeriods)

Kijun = middleDonchian(basePeriods)

xChikou = close

SenkouA = middleDonchian(laggingSpan2Periods)

SenkouB = (Tenkan[basePeriods] + Kijun[basePeriods]) / 2

A = plot(SenkouA[displacement], color=purple, title="SenkouA")

B = plot(SenkouB, color=green, title="SenkouB")

pos = iff(close < SenkouA[displacement], -1,

iff(close > SenkouB, 1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

fill(A, B, color=green)