Chiến lược giao dịch đường trung bình động kênh giá biến động

Tổng quan

Chiến lược này dựa trên các chỉ số siêu xu hướng và chỉ số kênh giá, kết hợp với tín hiệu đồng bằng. Ý tưởng cốt lõi của nó là sử dụng kênh giá để xác định liệu giá hiện tại có ở trạng thái bất thường hay không, siêu xu hướng để xác định hướng xu hướng hiện tại và tạo ra tín hiệu giao dịch kết hợp với tín hiệu đồng bằng.

Nguyên tắc chiến lược

Tính toán chỉ số siêu xu hướng. Trong đó đường lên và đường xuống tương ứng là N lần giá hiện tại cộng / trừ đi chỉ số ATR.

Tính chỉ số kênh giá. Trong đó, đường kênh giá là M lần chênh lệch tiêu chuẩn trong N ngày của giá. Giá cao hơn / thấp hơn đường kênh được coi là trạng thái bất thường.

Tính trung bình của các xu hướng mở, đóng và siêu.

Tạo tín hiệu giao dịch:

Tín hiệu mua: giá đóng cửa vượt qua đường xu hướng siêu và cao hơn đường trung bình giá mở cửa

Tín hiệu bán: vượt qua đường xu hướng siêu dưới giá đóng cửa và thấp hơn đường trung bình giá mở cửa

Thiết lập kênh giá dừng lỗ.

Phân tích lợi thế chiến lược

Kết hợp nhiều chỉ số để tránh tín hiệu sai.

Sử dụng cổng giá để đánh giá giá bất thường, bạn có thể lọc ra một số điểm vào không mong muốn.

Đường trung bình kết hợp với định hướng xu hướng, tránh hoạt động ngược.

Thiết lập phạm vi dừng lỗ, kiểm soát rủi ro.

Phân tích rủi ro

Thiết lập tham số quá chủ quan và cần được tối ưu hóa.

Khả năng dừng thiệt hại có thể được thiết lập quá lớn.

Các tham số kênh giá có thể không phù hợp với tất cả các giống và cần được thử nghiệm riêng cho từng giống.

Trong một số trường hợp, một sự thay đổi mạnh mẽ trong xu hướng có thể gây ra tổn thất lớn.

Hướng tối ưu hóa

Các tham số được thử nghiệm và tối ưu hóa để tìm ra sự kết hợp tốt nhất.

Kiểm tra các chu kỳ trung bình khác nhau, chọn tham số tối ưu.

Thử nghiệm trở lại trên nhiều giống, tùy theo hiệu suất chọn tham số.

Tối ưu hóa chiến lược dừng lỗ để tránh thua lỗ quá lớn.

Tóm tắt

Chiến lược này tổng hợp nhiều chỉ số để xác định giá bất thường và xu hướng, về mặt lý thuyết có thể lọc ra một số tín hiệu sai. Tuy nhiên, thiết lập tham số vẫn còn chủ quan hơn, có một số không gian tối ưu hóa. Ngoài ra, trong thực tế cụ thể, cũng cần xem xét tác động của chi phí giao dịch, phí, điểm trượt. Nói chung, chiến lược này là chiến lược theo dõi xu hướng phù hợp hơn, nhưng cần điều chỉnh tối ưu hóa tham số cho các loại khác nhau.

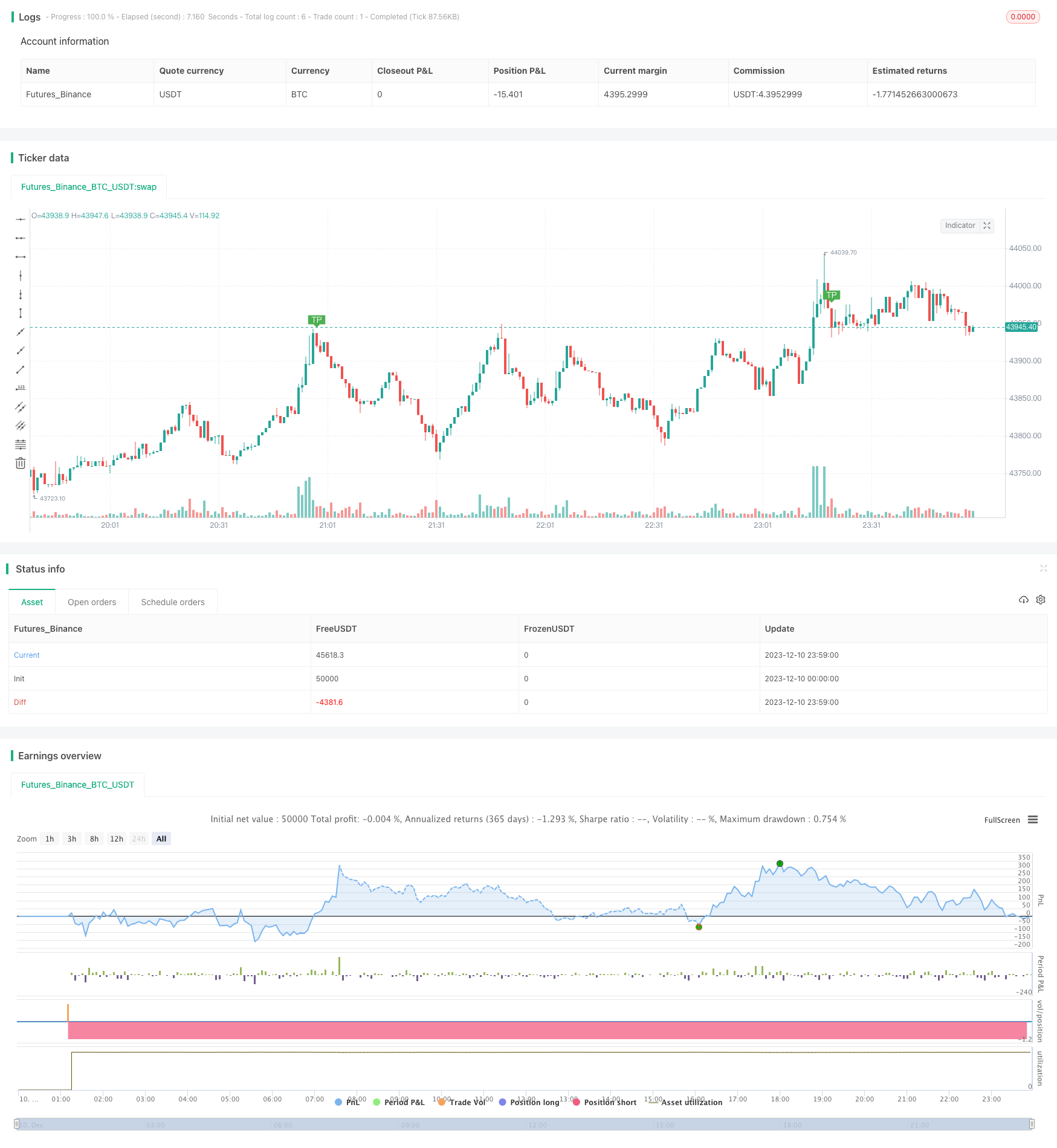

/*backtest

start: 2023-12-10 00:00:00

end: 2023-12-11 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Vol ST VM", overlay=true)

source = close

hilow = ((high - low)*100)

openclose = ((close - open)*100)

vol = (volume / hilow)

spreadvol = (openclose * vol)

VPT = spreadvol + cum(spreadvol)

window_len = 28

v_len = 14

price_spread = stdev(high-low, window_len)

v = spreadvol + cum(spreadvol)

smooth = sma(v, v_len)

v_spread = stdev(v - smooth, window_len)

shadow = (v - smooth) / v_spread * price_spread

out = shadow > 0 ? high + shadow : low + shadow

//

src = out

src1=open

src2=low

src3=high

tf =input(720)

len = timeframe.isintraday and timeframe.multiplier >= 1 ?

tf / timeframe.multiplier * 7 :

timeframe.isintraday and timeframe.multiplier < 60 ?

60 / timeframe.multiplier * 24 * 7 : 7

c = ema(src, len)

plot(c,color=color.red)

o = ema(src1,len)

plot(o,color=color.blue)

//h = ema(src3,len)

//l=ema(src2,len)

//

col=c > o? color.lime : color.orange

vis = true

vl = c

ll = o

m1 = plot(vl, color=col, linewidth=1, transp=60)

m2 = plot(vis ? ll : na, color=col, linewidth=2, transp=80)

fill(m1, m2, color=col, transp=70)

//

vpt=ema(out,len)

// INPUTS //

st_mult = input(1, title = 'SuperTrend Multiplier', minval = 0, maxval = 100, step = 0.01)

st_period = input(10, title = 'SuperTrend Period', minval = 1)

// CALCULATIONS //

up_lev = vpt - (st_mult * atr(st_period))

dn_lev = vpt + (st_mult * atr(st_period))

up_trend = 0.0

up_trend := close[1] > up_trend[1] ? max(up_lev, up_trend[1]) : up_lev

down_trend = 0.0

down_trend := close[1] < down_trend[1] ? min(dn_lev, down_trend[1]) : dn_lev

// Calculate trend var

trend = 0

trend := close > down_trend[1] ? 1: close < up_trend[1] ? -1 : nz(trend[1], 1)

// Calculate SuperTrend Line

st_line = trend ==1 ? up_trend : down_trend

// Plotting

plot(st_line[1], color = trend == 1 ? color.green : color.red , style = plot.style_cross, linewidth = 2, title = "SuperTrend")

buy=crossover( close, st_line) and close>o

sell=crossunder(close, st_line) and close<o

//plotshape(crossover( close, st_line), location = location.belowbar, color = color.green,size=size.tiny)

//plotshape(crossunder(close, st_line), location = location.abovebar, color = color.red,size=size.tiny)

plotshape(buy, title="buy", color=color.green, style=shape.arrowup, location=location.belowbar, size=size.normal, textcolor=color.white, transp=0) //plot for buy icon

plotshape(sell, title="sell", color=color.red, style=shape.arrowdown, location=location.abovebar, size=size.normal, textcolor=color.white, transp=0) //plot for sell icon

//

multiplier = input(title="TP", type=input.float, defval=2, minval=1)

src5 = close

len5 = input(title="TP length", defval=150, minval=1)

offset = 0

calcSlope(src5, len5) =>

sumX = 0.0

sumY = 0.0

sumXSqr = 0.0

sumXY = 0.0

for i = 1 to len5

val = src5[len5-i]

per = i + 1.0

sumX := sumX + per

sumY := sumY + val

sumXSqr := sumXSqr + per * per

sumXY := sumXY + val * per

slope = (len5 * sumXY - sumX * sumY) / (len5 * sumXSqr - sumX * sumX)

average = sumY / len5

intercept = average - slope * sumX / len5 + slope

[slope, average, intercept]

var float tmp = na

[s, a, i] = calcSlope(src5, len5)

vwap1=(i + s * (len5 - offset))

sdev = stdev(close, len5)

dev = multiplier * sdev

top=vwap1+dev

bott=vwap1-dev

//

z1 = vwap1 + dev

x1 = vwap1 - dev

low1 = crossover(close, x1)

high1 = crossunder(close, z1)

plotshape(low1, title="low", text="TP", color=color.red, style=shape.labelup, location=location.belowbar, size=size.small, textcolor=color.white, transp=0) //plot for buy icon

plotshape(high1, title="high", text="TP", color=color.green, style=shape.labeldown, location=location.abovebar, size=size.small, textcolor=color.white, transp=0) //plot for sell icon

strategy.entry(id="Enter Long MA", long=true, comment="Buy", when=high1)

strategy.entry(id="Short Entry MA", long=false, comment="Sell", when=low1)

/////// Alerts /////

alertcondition(buy,title="buy")

alertcondition(sell,title="sell")

alertcondition(low1,title="sell tp")

alertcondition(high1,title="buy tp")