Chiến lược RSI dựa trên việc tăng cường xác suất

Tổng quan

Chiến lược này là một chiến lược đơn giản chỉ cần làm nhiều hơn, sử dụng chỉ số RSI để đánh giá quá mua quá bán. Chúng tôi đã tăng cường nó, thêm lệnh dừng lỗ, đồng thời tích hợp mô-đun xác suất để tăng xác suất, chỉ mở vị trí khi xác suất giao dịch có lợi nhuận lớn hơn hoặc bằng 51% trong một khoảng thời gian gần đây. Điều này đã cải thiện đáng kể hiệu suất của chiến lược.

Nguyên tắc chiến lược

Chiến lược này sử dụng chỉ số RSI để đánh giá thị trường quá mua quá bán. Cụ thể, khi RSI vượt quá giới hạn dưới của phạm vi bán quá mức được thiết lập; khi RSI vượt quá giới hạn trên của phạm vi bán quá mức được thiết lập. Ngoài ra, chúng tôi đã thiết lập tỷ lệ dừng lỗ.

Điều quan trọng là chúng tôi tích hợp một mô-đun xác định xác suất. Mô-đun này sẽ thống kê tỷ lệ giao dịch nhiều hơn hoặc thua lỗ trong một khoảng thời gian gần đây (thông qua tham số lookback). Chỉ khi xác suất giao dịch có lợi gần đây lớn hơn hoặc bằng 51%, bạn sẽ mở nhiều vị trí. Điều này làm giảm đáng kể khả năng giao dịch thua lỗ.

Phân tích lợi thế

Đây là một chiến lược RSI tăng xác suất có những lợi thế sau đây so với chiến lược RSI thông thường:

- Thêm thiết lập Stop Loss để hạn chế lỗ đơn và khóa lợi nhuận

- tích hợp mô-đun xác suất, tránh thị trường có xác suất lợi nhuận thấp vrf

- Các tham số của mô-đun xác suất có thể điều chỉnh, có thể được tối ưu hóa cho các môi trường thị trường khác nhau

- Chỉ cần làm nhiều cơ chế đơn giản, dễ hiểu và dễ thực hiện

Phân tích rủi ro

Chiến lược này cũng có những rủi ro:

- Chỉ làm nhiều hơn, không thể tận dụng lợi nhuận của thị trường giảm giá

- Phương thức xác suất sai có thể làm bạn bỏ lỡ cơ hội tốt hơn.

- Không thể xác định được sự kết hợp tốt nhất của các tham số, có sự khác biệt lớn trong các môi trường thị trường khác nhau

- Thiết lập dừng lỗ quá lỏng lẻo, tổn thất đơn lẻ vẫn có thể lớn

Giải pháp tương ứng:

- Có thể xem xét tham gia vào cơ chế làm trắng

- Tối ưu hóa các tham số mô-đun xác suất để giảm khả năng sai lệch

- Các tham số tối ưu hóa động theo phương pháp học máy

- Thiết lập mức dừng lỗ thận trọng hơn, thu hẹp không gian tổn thất đơn

Hướng tối ưu hóa

Chiến lược này có thể được tối ưu hóa hơn nữa ở những khía cạnh sau:

- Thêm mô-đun giao dịch nhị phân để giao dịch hai chiều

- Thiết lập tham số tối ưu hóa động bằng phương pháp học máy

- Hãy thử các chỉ số khác để đánh giá mức mua quá mức.

- Tối ưu hóa chiến lược dừng lỗ, tối ưu hóa tỷ lệ lợi nhuận

- Kết hợp các yếu tố khác để tăng khả năng lọc tín hiệu

Tóm tắt

Chiến lược này là một chiến lược RSI đơn giản, tích hợp các mô-đun xác định xác suất để tăng cường. So với chiến lược RSI thông thường, có thể lọc một số giao dịch thua lỗ, rút lại toàn bộ và tối ưu hóa tỷ lệ thua lỗ. Sau đó, có thể cải thiện từ việc tạo ra lỗ hổng, tối ưu hóa động lực, v.v.

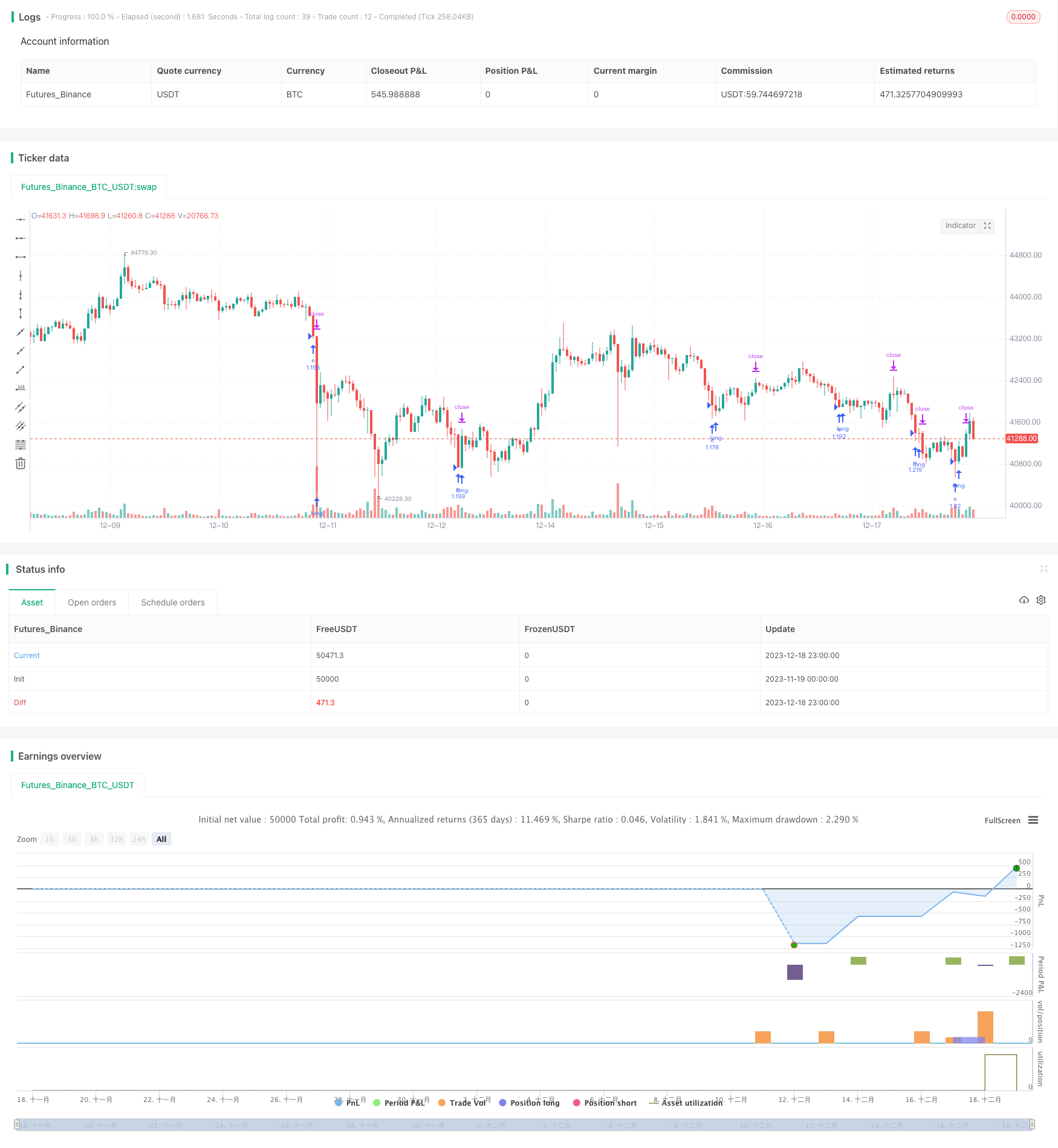

/*backtest

start: 2023-11-19 00:00:00

end: 2023-12-19 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © thequantscience

//@version=5

strategy("Reinforced RSI",

overlay = true,

default_qty_type = strategy.percent_of_equity,

default_qty_value = 100,

pyramiding = 1,

currency = currency.EUR,

initial_capital = 1000,

commission_type = strategy.commission.percent,

commission_value = 0.07)

lenght_rsi = input.int(defval = 14, minval = 1, title = "RSI lenght: ")

rsi = ta.rsi(close, length = lenght_rsi)

rsi_value_check_entry = input.int(defval = 35, minval = 1, title = "Oversold: ")

rsi_value_check_exit = input.int(defval = 75, minval = 1, title = "Overbought: ")

trigger = ta.crossunder(rsi, rsi_value_check_entry)

exit = ta.crossover(rsi, rsi_value_check_exit)

entry_condition = trigger

TPcondition_exit = exit

look = input.int(defval = 30, minval = 0, maxval = 500, title = "Lookback period: ")

Probabilities(lookback) =>

isActiveLong = false

isActiveLong := nz(isActiveLong[1], false)

isSellLong = false

isSellLong := nz(isSellLong[1], false)

int positive_results = 0

int negative_results = 0

float positive_percentage_probabilities = 0

float negative_percentage_probabilities = 0

LONG = not isActiveLong and entry_condition == true

CLOSE_LONG_TP = not isSellLong and TPcondition_exit == true

p = ta.valuewhen(LONG, close, 0)

p2 = ta.valuewhen(CLOSE_LONG_TP, close, 0)

for i = 1 to lookback

if (LONG[i])

isActiveLong := true

isSellLong := false

if (CLOSE_LONG_TP[i])

isActiveLong := false

isSellLong := true

if p[i] > p2[i]

positive_results += 1

else

negative_results -= 1

positive_relative_probabilities = positive_results / lookback

negative_relative_probabilities = negative_results / lookback

positive_percentage_probabilities := positive_relative_probabilities * 100

negative_percentage_probabilities := negative_relative_probabilities * 100

positive_percentage_probabilities

probabilities = Probabilities(look)

lots = strategy.equity/close

var float e = 0

var float c = 0

tp = input.float(defval = 1.00, minval = 0, title = "Take profit: ")

sl = input.float(defval = 1.00, minval = 0, title = "Stop loss: ")

if trigger==true and strategy.opentrades==0 and probabilities >= 51

e := close

strategy.entry(id = "e", direction = strategy.long, qty = lots, limit = e)

takeprofit = e + ((e * tp)/100)

stoploss = e - ((e * sl)/100)

if exit==true

c := close

strategy.exit(id = "c", from_entry = "e", limit = c)

if takeprofit and stoploss

strategy.exit(id = "c", from_entry = "e", stop = stoploss, limit = takeprofit)