Chiến lược giao dịch định lượng dựa trên nhiều yếu tố

Tổng quan

Chiến lược này sử dụng nhiều chỉ số kỹ thuật như RSI, MACD, OBV, CCI, CMF, MFI và VWMACD để phát hiện sự lệch giữa giá và khối lượng giao dịch để xác định cơ hội tham gia tiềm năng. Chiến lược này cũng kết hợp với chỉ số phát hiện user dip để phát tín hiệu giao dịch khi đáp ứng các điều kiện biến động cao và sâu hoặc VFI. Chiến lược này chỉ làm nhiều hơn, sử dụng theo dõi dừng lỗ để tăng dần vị trí.

Nguyên tắc chiến lược

Tính toán các chỉ số như RSI, MACD, OBV, CCI, CMF, MFI và VWMACD và kiểm tra sự lệch giữa các chỉ số với giá lịch sử bằng phương pháp hồi quy tuyến tính tự điều chỉnh. Khi chỉ số đổi mới thấp và giá không theo đổi mới thấp, tín hiệu mua được phát ra.

Mức độ dao động và độ sâu dựa trên phần trăm của người dùng, kết hợp với bộ lọc chỉ số VFI, phát tín hiệu trên đường K phù hợp với độ dao động cao và độ sâu.

Sau khi thực hiện giao dịch đầu tiên, nếu giá giảm xuống một tỷ lệ nhất định của giao dịch cuối cùng (có thể được cấu hình), bạn sẽ tăng thêm một lần nữa.

Sử dụng Tracking Stop Loss để đạt được tỷ lệ Stop Loss của cấu hình.

Phân tích lợi thế

Sự kết hợp của nhiều yếu tố, sử dụng tổng hợp giá cả và chỉ số khối lượng giao dịch, cải thiện độ tin cậy của tín hiệu.

Phương pháp tự điều chỉnh hồi quy tuyến tính để phát hiện sai lệch, tránh chủ quan của con người.

Kết hợp tỷ lệ dao động với các chỉ số phát hiện độ sâu / VFI sẽ giúp phát hiện cơ hội đảo ngược.

Việc xây dựng nhiều kho dự trữ có thể tận dụng tối đa sự điều chỉnh giá và theo dõi lợi nhuận khóa lợi nhuận.

Phân tích rủi ro

Việc đánh giá kết hợp nhiều yếu tố phức tạp hơn, tối ưu hóa tham số và hiệu quả nhận dạng khác nhau có thể ảnh hưởng đến hiệu suất thực tế.

Cổ phiếu đơn phương có rủi ro cao, có thể gây ra tổn thất lớn nếu phán đoán sai.

Trong trường hợp này, các nhà đầu tư sẽ phải cẩn thận kiểm soát các vị thế của mình.

Cần chú ý đến ảnh hưởng của phí giao dịch đối với lợi nhuận thực tế.

Hướng tối ưu hóa

Kiểm tra hiệu quả của các kết hợp tham số và chỉ số khác nhau, tùy chọn cấu hình.

Thêm chiến lược dừng lỗ, kiểm soát đơn vị và lỗ tối đa.

Cân nhắc các cơ hội giao dịch hai chiều để phân tán rủi ro.

Các tham số tối ưu hóa tự động kết hợp với phương pháp học máy.

Tóm tắt

Chiến lược này tích hợp nhiều chỉ số kỹ thuật để xác định thời điểm vào thị trường, đồng thời sử dụng các điều kiện được xác định bởi người dùng và các chỉ số VFI để lọc các tín hiệu sai. Chiến lược sử dụng sự hồi phục giá để tiếp tục gia tăng vị thế, có lợi cho việc nắm bắt cơ hội trong xu hướng.

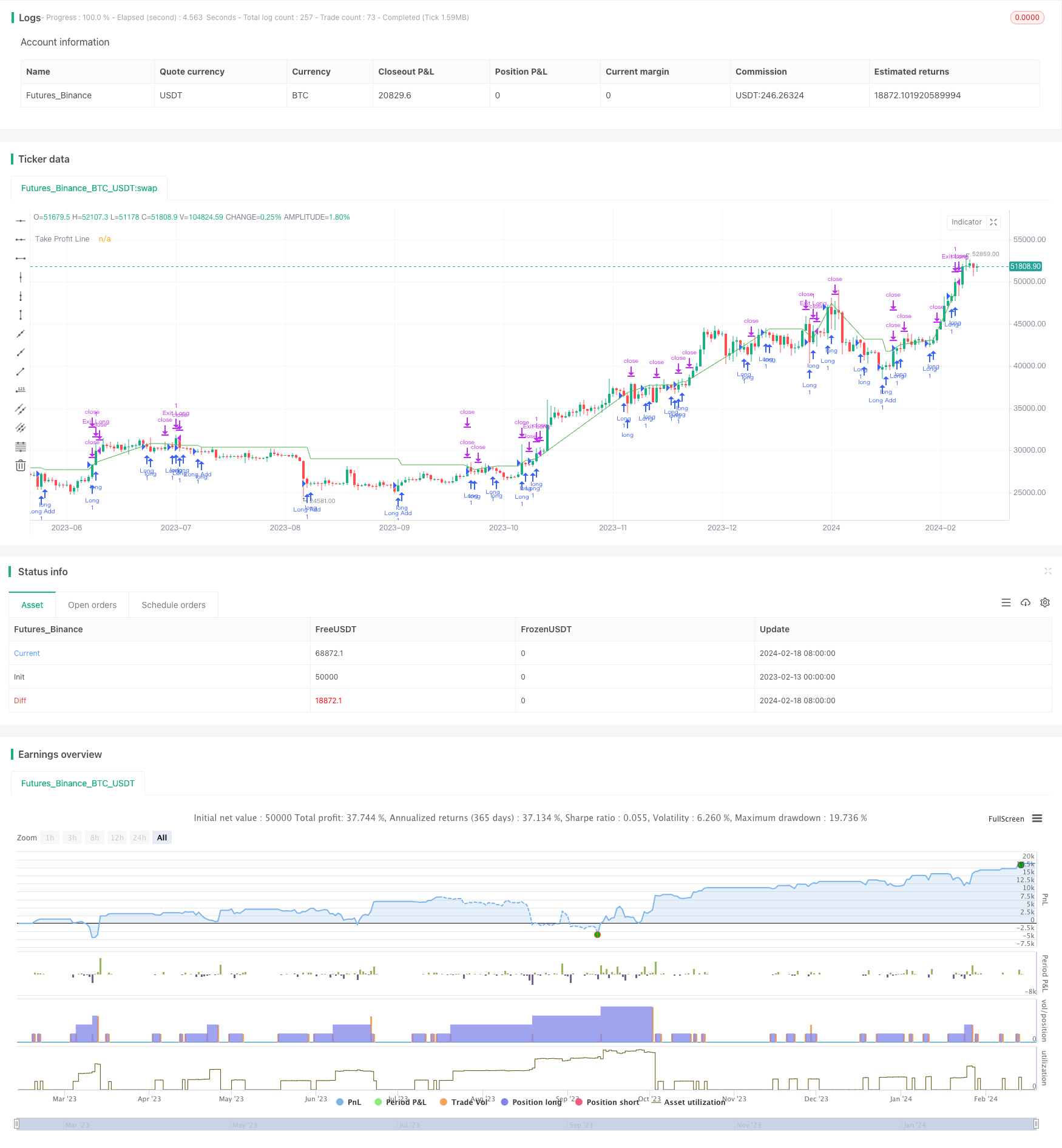

/*backtest

start: 2023-02-13 00:00:00

end: 2024-02-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mkose81

//@version=5

strategy("RSI ve MACD Uyumsuzluğu Stratejisi (Sadece Long)", overlay=true, max_bars_back=4000,use_bar_magnifier= true,pyramiding=40)

// RSI Hesaplama

rsi = ta.rsi(close, 14)

float botRSI = na

botRSI := ta.pivotlow(5, 5)

botcRSI = 0

botcRSI := botRSI ? 5 : nz(botcRSI[1]) + 1

newbotRSI = ta.pivotlow(5, 0)

emptylRSI = true

if not na(newbotRSI) and newbotRSI < low[botcRSI]

diffRSI = (newbotRSI - low[botcRSI]) / botcRSI

llineRSI = newbotRSI - diffRSI

for x = 1 to botcRSI - 1 by 1

if close[x] < llineRSI

emptylRSI := false

break

llineRSI -= diffRSI

emptylRSI

// Pozitif Uyumsuzluk Alım Sinyali - RSI

alRSI = 0

if emptylRSI and not na(newbotRSI)

if rsi[botcRSI] < rsi

alRSI := 1

// MACD Hesaplama

[macd, signal, _] = ta.macd(close, 21, 55, 8)

float botMACD = na

botMACD := ta.pivotlow(5, 5)

botcMACD = 0

botcMACD := botMACD ? 5 : nz(botcMACD[1]) + 1

newbotMACD = ta.pivotlow(5, 0)

emptylMACD = true

if not na(newbotMACD) and newbotMACD < low[botcMACD]

diffMACD = (newbotMACD - low[botcMACD]) / botcMACD

llineMACD = newbotMACD - diffMACD

for x = 1 to botcMACD - 1 by 1

if close[x] < llineMACD

emptylMACD := false

break

llineMACD -= diffMACD

emptylMACD

// Pozitif Uyumsuzluk Alım Sinyali - MACD

alMACD = 0

if emptylMACD and not na(newbotMACD)

if macd[botcMACD] < macd

alMACD := 1

// OBV Hesaplama ve Uyumsuzluk Tespiti

obv = ta.cum(ta.change(close) > 0 ? volume : ta.change(close) < 0 ? -volume : 0)

float botOBV = na

botOBV := ta.pivotlow(5, 5)

botcOBV = 0

botcOBV := botOBV ? 5 : nz(botcOBV[1]) + 1

newbotOBV = ta.pivotlow(5, 0)

emptylOBV = true

if not na(newbotOBV) and newbotOBV < obv[botcOBV]

diffOBV = (newbotOBV - obv[botcOBV]) / botcOBV

llineOBV = newbotOBV - diffOBV

for x = 1 to botcOBV - 1 by 1

if obv[x] < llineOBV

emptylOBV := false

break

llineOBV -= diffOBV

emptylOBV

// Pozitif Uyumsuzluk Alım Sinyali - OBV

alOBV = 0

if emptylOBV and not na(newbotOBV)

if obv[botcOBV] < obv

alOBV := 1

// CCI Hesaplama ve Uyumsuzluk Tespiti

cci = ta.cci(close, 20)

float botCCI = na

botCCI := ta.pivotlow(5, 5)

botcCCI = 0

botcCCI := botCCI ? 5 : nz(botcCCI[1]) + 1

newbotCCI = ta.pivotlow(5, 0)

emptylCCI = true

if not na(newbotCCI) and newbotCCI < cci[botcCCI]

diffCCI = (newbotCCI - cci[botcCCI]) / botcCCI

llineCCI = newbotCCI - diffCCI

for x = 1 to botcCCI - 1 by 1

if cci[x] < llineCCI

emptylCCI := false

break

llineCCI -= diffCCI

emptylCCI

// Pozitif Uyumsuzluk Alım Sinyali - CCI

alCCI = 0

if emptylCCI and not na(newbotCCI)

if cci[botcCCI] < cci

alCCI := 1

// CMF Hesaplama

length = 20

mfm = ((close - low) - (high - close)) / (high - low)

mfv = mfm * volume

cmf = ta.sma(mfv, length) / ta.sma(volume, length)

float botCMF = na

botCMF := ta.pivotlow(5, 5)

botcCMF = 0

botcCMF := botCMF ? 5 : nz(botcCMF[1]) + 1

newbotCMF = ta.pivotlow(5, 0)

emptylCMF = true

if not na(newbotCMF) and newbotCMF < cmf[botcCMF]

diffCMF = (newbotCMF - cmf[botcCMF]) / botcCMF

llineCMF = newbotCMF - diffCMF

for x = 1 to botcCMF - 1 by 1

if cmf[x] < llineCMF

emptylCMF := false

break

llineCMF -= diffCMF

emptylCMF

// Pozitif Uyumsuzluk Alım Sinyali - CMF

alCMF = 0

if emptylCMF and not na(newbotCMF)

if cmf[botcCMF] < cmf

alCMF := 1

// MFI Hesaplama

lengthMFI = 14

mfi = ta.mfi(close, lengthMFI)

float botMFI = na

botMFI := ta.pivotlow(mfi, 5, 5)

botcMFI = 0

botcMFI := botMFI ? 5 : nz(botcMFI[1]) + 1

newbotMFI = ta.pivotlow(mfi, 5, 0)

emptylMFI = true

if not na(newbotMFI) and newbotMFI < mfi[botcMFI]

diffMFI = (newbotMFI - mfi[botcMFI]) / botcMFI

llineMFI = newbotMFI - diffMFI

for x = 1 to botcMFI - 1 by 1

if mfi[x] < llineMFI

emptylMFI := false

break

llineMFI -= diffMFI

emptylMFI

// Pozitif Uyumsuzluk Alım Sinyali - MFI

alMFI = 0

if emptylMFI and not na(newbotMFI)

if mfi[botcMFI] < mfi

alMFI := 1

// VWMACD Hesaplama

fastLength = 12

slowLength = 26

signalSmoothing = 9

vwmacd = ta.ema(close, fastLength) - ta.ema(close, slowLength)

signalLine = ta.ema(vwmacd, signalSmoothing)

histogram = vwmacd - signalLine

// VWMACD Uyumsuzluk Tespiti

float botVWMACD = na

botVWMACD := ta.pivotlow(histogram, 5, 5)

botcVWMACD = 0

botcVWMACD := botVWMACD ? 5 : nz(botcVWMACD[1]) + 1

newbotVWMACD = ta.pivotlow(histogram, 5, 0)

emptylVWMACD = true

if not na(newbotVWMACD) and newbotVWMACD < histogram[botcVWMACD]

diffVWMACD = (newbotVWMACD - histogram[botcVWMACD]) / botcVWMACD

llineVWMACD = newbotVWMACD - diffVWMACD

for x = 1 to botcVWMACD - 1 by 1

if histogram[x] < llineVWMACD

emptylVWMACD := false

break

llineVWMACD -= diffVWMACD

emptylVWMACD

// Pozitif Uyumsuzluk Alım Sinyali - VWMACD

alVWMACD = 0

if emptylVWMACD and not na(newbotVWMACD)

if histogram[botcVWMACD] < histogram

alVWMACD := 1

//Dipci indikator

lengthd= 130

coef = 0.2

vcoef = 2.5

signalLength = 5

smoothVFI = false

ma(x, y) =>

smoothVFI ? ta.sma(x, y) : x

typical = hlc3

inter = math.log(typical) - math.log(typical[1])

vinter = ta.stdev(inter, 30)

cutoff = coef * vinter * close

vave = ta.sma(volume, lengthd)[1]

vmax = vave * vcoef

vc = volume < vmax ? volume : vmax //min( volume, vmax )

mf = typical - typical[1]

iff_4 = mf < -cutoff ? -vc : 0

vcp = mf > cutoff ? vc : iff_4

vfi = ma(math.sum(vcp, lengthd) / vave, 3)

vfima = ta.ema(vfi, signalLength)

d = vfi - vfima

// Kullanıcı girdileri

volatilityThreshold = input.float(1.005, title="Volume Percentage Threshold")

pinThreshold = input.float(1.005, title="Deep Percentage Threshold")

// Hesaplamalar

volatilityPercentage = (high - low) / open

pinPercentage = close > open ? (high - close) / open : (close - low) / open

// Volatilite koşulu ve VFI ile filtreleme

voldip = volatilityPercentage >= volatilityThreshold or pinPercentage >= pinThreshold

volCondition = voldip and vfi< 0 // VFI değeri 0'dan küçükse volCondition aktif olacak

threeCommasEntryComment = input.string(title="3Commas Entry Comment", defval="")

threeCommasExitComment = input.string(title="3Commas Exit Comment", defval="")

takeProfitPerc = input.float(1, title="Take Profit Percentage (%)") / 100

fallPerc = input.float(5, title="Percentage for Additional Buy (%)") / 100

// Değişkenlerin tanımlanması

var float lastBuyPrice = na

var float tpPrice = na

var int lastTpBar = na

// Alım koşulları

longCondition = alRSI or alMACD or alOBV or alCCI or alCMF or alMFI or alVWMACD or volCondition

// Son alım fiyatını saklamak için değişken

// İlk alım stratejisi

if (longCondition and strategy.position_size == 0)

strategy.entry("Long", strategy.long,comment=threeCommasEntryComment)

lastBuyPrice := open

// İkinci ve sonraki alım koşulları (son alım fiyatının belirlenen yüzde altında)

if (open < lastBuyPrice * (1 - fallPerc) and strategy.position_size > 0)

strategy.entry("Long Add", strategy.long,comment=threeCommasEntryComment)

lastBuyPrice := open

// Kar alma fiyatını hesaplama ve strateji çıkışı

tp_price = strategy.position_avg_price * (1 + takeProfitPerc)

if strategy.position_size > 0

strategy.exit("Exit Long", "Long", limit=tp_price,comment=threeCommasExitComment)

strategy.exit("Exit Long Add", "Long Add", limit=tp_price,comment=threeCommasExitComment)

tpPrice := na // Pozisyon kapandığında TP çizgisini sıfırla

// Kar alma seviyesi çizgisi çizme

plot(strategy.position_size > 0 ? tp_price : na, color=color.green, title="Take Profit Line")