Chiến lược giao dịch định lượng dựa trên phân tích kỹ thuật và quản lý tiền

Tổng quan

Chiến lược quản lý tài chính là một chiến lược giao dịch định lượng dựa trên phân tích kỹ thuật và quản lý tài chính. Chiến lược này xem xét tích hợp các mức kháng cự hỗ trợ của thị trường, cảm xúc tâm lý của người giao dịch, tín hiệu phản hồi giá và các quy tắc quản lý tài chính nghiêm ngặt, nhằm đạt được lợi nhuận ổn định trong khi kiểm soát rủi ro.

Nguyên tắc chiến lược

Lập luận cốt lõi của chiến lược bao gồm:

Nhận định vị trí kháng cựQuyết định:

inputChức năng nhập giá hỗ trợ và giá kháng cự được xác định trước. Một tín hiệu giao dịch quan trọng sẽ được tạo ra khi giá thị trường vượt qua các vị trí quan trọng này.Tâm lý của người giao dịchGhi chú:

bullPsychvà chỉ số tâm trạng trống rỗngbearPsychĐể đo lường tâm trạng thị trường. Khi giá vượt quá mức giá cảm xúc cao, bạn có xu hướng làm nhiều hơn và khi giá thấp hơn mức giá cảm xúc thấp, bạn có xu hướng không làm gì cả.Hướng dẫn phản hồi:

feedbackCondNhư một tín hiệu phản hồi, khi giá chạm ngưỡng kháng cự hỗ trợ và đáp ứng điều kiện cảm xúc, quyết định có tham gia giao dịch dựa trên điều kiện phản hồi hay không.Tỷ lệ rủi ro/lợi nhuận:

rewardRiskRatioXác định mối quan hệ tỷ lệ giữa lợi nhuận mục tiêu và khả năng chịu rủi ro của chiến lược.Kích thước vị thếTheo số dư tài khoản:

strategy.equityvà tỷ lệ rủi ro cho mỗi giao dịchriskPerTradePercentTính năng tính toán động quy mô vị trí của mỗi giao dịch, kiểm soát định lượng rủi ro.Tín hiệu vào.Các điều kiện phản hồi tập trung, sử dụng: phá vỡ ngưỡng kháng cự hỗ trợ tổng hợp, chỉ số cảm xúc tâm lý và

strategy.entryChức năng thực hiện bắt tín hiệu làm nhiều và làm trống.Stop LossGiá dừng và giá dừng lỗ được tính theo lợi nhuận rủi ro so với động lực.

strategy.exitChức năng này được kích hoạt để thoát ra khỏi các giao dịch với tỷ lệ lợi nhuận và lỗ hổng trong mỗi giao dịch.Hình ảnh hóaSử dụng:

plotVàplotshapeChức năng này vẽ đường hỗ trợ và kháng cự trên biểu đồ và đánh dấu các tín hiệu phản hồi tập trung, cung cấp một tài liệu trực quan cho các quyết định giao dịch.

Phân tích lợi thế

Những lợi thế của chiến lược quản lý tài chính dựa trên sự hỗ trợ từ chối - cảm xúc tâm lý - phản hồi từ tâm trí là:

Kết hợp các yếu tố phân tích kỹ thuật với yếu tố cảm xúc thị trường, tạo ra logic giao dịch tổng hợp đa chiều, có khả năng thích ứng và ổn định hơn.

Cài đặt các điều kiện phản hồi tâm canh có thể lọc hiệu quả các tín hiệu tiếng ồn, tăng hiệu quả của tín hiệu.

Kiểm soát quy mô lệnh với tỷ lệ lợi nhuận rủi ro cố định, làm cho chiến lược nghiêm ngặt hơn về quản lý tiền, có thể tránh được rủi ro quá mức khi giao dịch một lần.

Tính năng tính toán động của mức dừng lỗ cho phép tỷ lệ lợi nhuận trên mỗi giao dịch có thể kiểm soát được, có lợi cho hiệu suất đường cong vốn ổn định trong thời gian dài.

Các tham số chỉ số quan trọng có thể được thông qua

inputChức năng linh hoạt điều chỉnh, có khả năng tùy chỉnh và điều chỉnh mạnh mẽ.

Phân tích rủi ro

Việc lựa chọn vị trí kháng cự có tính chủ quan, và nếu lựa chọn không đúng có thể dẫn đến sai lầm thường xuyên.

Chỉ số cảm xúc thị trường không có ý nghĩa tuyệt đối đối với xu hướng giá cả và có thể không hiệu quả trong các tình huống cực đoan.

Hiệu quả của tín hiệu phản hồi phụ thuộc vào độ tin cậy của hình dạng tâm tâm, nhưng chất lượng tín hiệu tâm tâm có thể giảm trong trường hợp rung động.

Lợi nhuận từ rủi ro cố định có thể mất đi lợi nhuận tiềm năng cao hơn so với chiến lược khi thị trường biến động mạnh.

Đối với các rủi ro trên, có thể tối ưu hóa và cải thiện theo các khía cạnh sau:

- Đối với các mức kháng cự hỗ trợ, có thể kết hợp với các chỉ số kỹ thuật khác (như băng Brin, đường xu hướng, v.v.) để xác nhận động lực.

- Trong tình trạng thị trường cực đoan, tín hiệu cảm xúc có thể được hiệu chỉnh bằng cách đưa ra các chỉ số khối lượng giao dịch.

- Đối với tín hiệu phản hồi tâm canh, tín hiệu có thể được nâng cao bằng cách giới thiệu bộ lọc chu kỳ nhiều thời gian.

- Trong trường hợp rủi ro có thể kiểm soát được, có thể tăng tỷ lệ lợi nhuận rủi ro ở mức độ vừa phải cho giai đoạn xu hướng mạnh hơn.

Hướng tối ưu hóa

Nhận dạng động lực của điểm kháng cựLưu ý: Các đầu vào kháng cự hỗ trợ cố định có thể không thích nghi tốt với sự thay đổi của thị trường trong thời gian thực. Bạn có thể thử giới thiệu một số thuật toán tự thích ứng (như đường trung bình tự thích ứng, kênh đánh giá động, v.v.) để điều chỉnh kháng cự hỗ trợ theo xu hướng giá và tình trạng biến động động để tăng tính linh hoạt và chính xác trong việc đánh giá vị trí quan trọng.

Chỉ số khối lượng giao dịch tổng hợpCác chiến lược hiện tại chủ yếu dựa trên thông tin về giá cả, và khối lượng giao dịch là một tín hiệu thị trường quan trọng khác. Bạn có thể xem xét việc đưa các chỉ số liên quan đến khối lượng giao dịch (chẳng hạn như xu hướng biến động giá cả, chỉ số OBV, v.v.) vào logic giao dịch, tạo ra nhiều xác minh kết hợp giá, tăng độ tin cậy tín hiệu.

Cấu hình động của vị trí trốngChiến lược hiện tại cho tỷ lệ vị trí trống theo hướng đa trống là cố định, cách này có thể không thích nghi tốt với hành vi theo xu hướng. Có thể khám phá một số phương pháp điều chỉnh động lực vị trí (như giao dịch lưới, mô hình theo dõi hành động, v.v.), Định vị tỷ lệ vị trí trống theo động lực theo các yếu tố như biến động giá và biến động, để nắm bắt tốt hơn cơ hội theo xu hướng thị trường.

Tối ưu hóa ngưỡng dừng lỗMột tỷ lệ dừng cố định có thể không phù hợp với sự khác biệt của thị trường. Bạn có thể thử một số thuật toán dừng tự thích ứng (như dừng di động, dừng biến động, v.v.), điều chỉnh ngưỡng dừng tùy thuộc vào tính năng động của biến động của giá cả và tần suất, theo đuổi mức lợi nhuận cao hơn trong khi kiểm soát rủi ro.

Tham gia mô hình học máyCác chỉ số và quy tắc kỹ thuật truyền thống, mặc dù đơn giản và hiệu quả, nhưng có thể có giới hạn trong việc đối phó với sự thay đổi phức tạp của thị trường. Có thể xem xét việc đưa một số mô hình học máy (như hỗ trợ máy vector, cây quyết định, mạng thần kinh, v.v.) vào khung chiến lược, khai thác các quy tắc thị trường sâu hơn bằng cách học tập từ dữ liệu lịch sử, hỗ trợ hoặc thậm chí thay thế một số quy tắc giao dịch truyền thống để nâng cao khả năng thích ứng và thông minh của chiến lược.

Các hướng tối ưu hóa trên có thể được thực hiện tùy theo nhu cầu thực tế và điều kiện tài nguyên. Bằng cách tối ưu hóa lặp đi lặp lại liên tục, có thể nâng cao hơn nữa sự ổn định và khả năng lợi nhuận của chiến lược.

Tóm tắt

Chiến lược quản lý tiền là một chiến lược tổng hợp kết hợp nhiều yếu tố phân tích kỹ thuật và quan niệm giao dịch định lượng. Nó kết hợp hữu cơ nhiều chiều như ngưỡng kháng cự, cảm xúc thị trường, tín hiệu phản hồi, kiểm soát rủi ro để xây dựng một hệ thống logic giao dịch và quản lý rủi ro tương đối toàn vẹn.

Tất nhiên, không có chiến lược nào có thể hoàn hảo hoàn hảo, và trong ứng dụng thực tế, tất nhiên sẽ phải đối mặt với nhiều thách thức và rủi ro. Hiệu quả của phán đoán ngưỡng kháng cự, độ tin cậy của chỉ số tâm trạng thị trường, nhiễu nhiễu của tín hiệu phản hồi, giới hạn của mô hình rủi ro, v.v., là những khía cạnh cần được cải thiện liên tục trong thực tế. Bằng cách giới thiệu các phương tiện như hỗ trợ ngưỡng kháng cự động, chứng minh chỉ số khối lượng giao dịch, thích ứng vị trí vị trí, tối ưu hóa động thái dừng lỗ và học máy, bạn có thể nâng cao khả năng thích ứng và khả năng chống rủi ro của chiến lược đến một mức độ nào đó.

Nhìn chung, chiến lược quản lý tài chính hỗ trợ sức đề kháng - cảm xúc tâm lý - phản hồi tập trung - cung cấp một khuôn khổ tư duy đơn giản và thực tế cho thực tiễn giao dịch định lượng. Dựa trên sự nắm vững các nguyên tắc cốt lõi, nó có thể trở thành một công cụ hiệu quả để nắm bắt cơ hội thị trường và kiểm soát rủi ro giao dịch thông qua sự kết hợp tối ưu hóa linh hoạt và kiểm tra thực tiễn nghiêm ngặt.

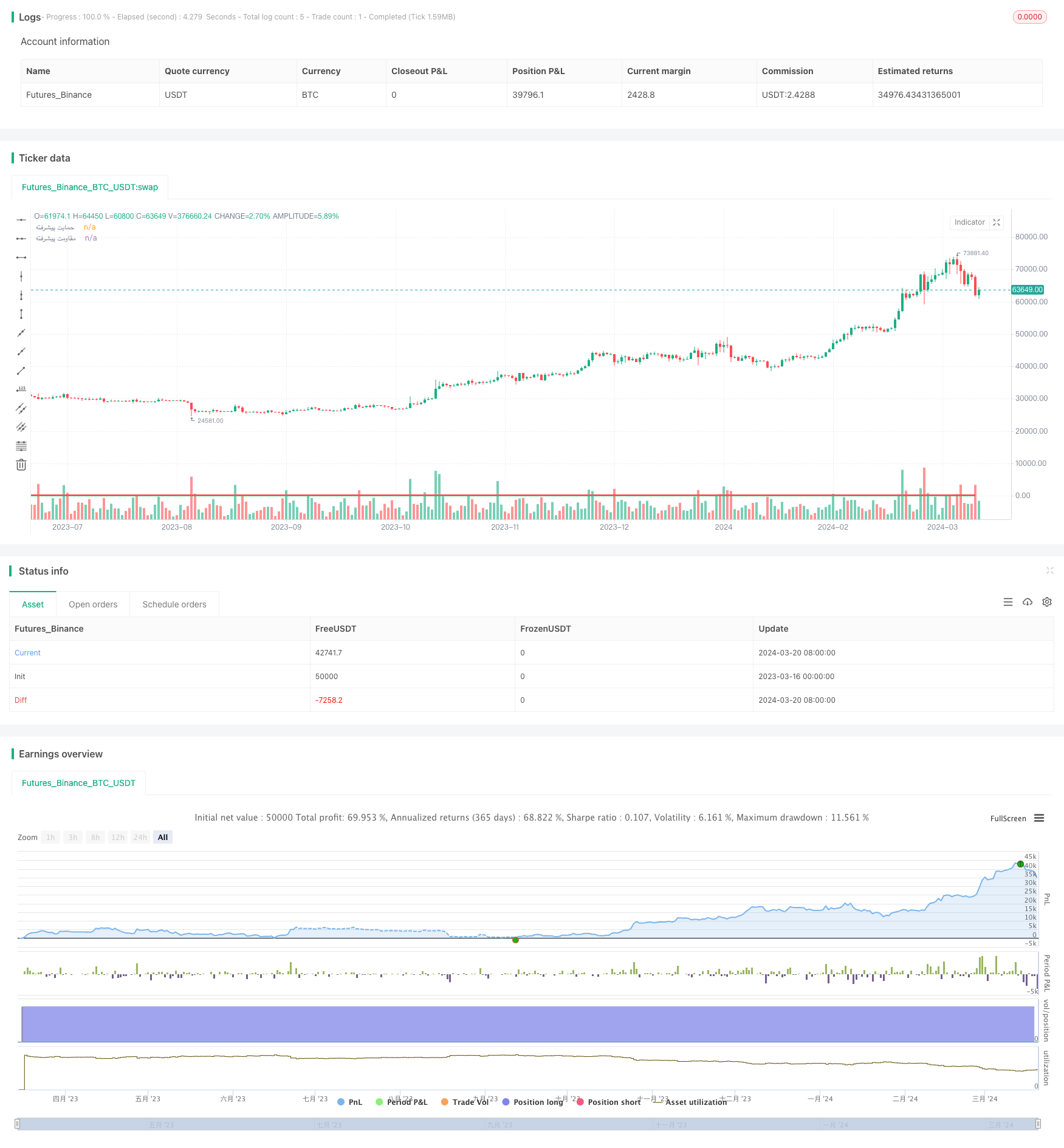

/*backtest

start: 2023-03-16 00:00:00

end: 2024-03-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("S/R-Psych-Cndl-Fdbck-MM", shorttitle="SRPCFMM", overlay=true)

// تعریف حمایت و مقاومت پیشرفته

supportLvl = input(100, title="حمایت پیشرفته")

resistanceLvl = input(200, title="مقاومت پیشرفته")

// روانشناسی کندل

bullPsych = input(70, title="روحیه خریداری")

bearPsych = input(30, title="روحیه فروشنده")

// پولبک

feedbackCond = input(true, title="استفاده از پولبک")

// نسبت تارگت به ریسک

rewardRiskRatio = input(3, title="نسبت تارگت به ریسک")

// مدیریت مالی

riskPerTradePercent = input.float(1, title="ریسک برای هر معامله (%)", minval=0)

riskAmount = strategy.equity * (riskPerTradePercent / 100)

// Define entry conditions and feedback condition

longCond = close > supportLvl and close > bullPsych

shortCond = close < resistanceLvl and close < bearPsych

// Execute trade entry with feedback condition

if (longCond and feedbackCond)

strategy.entry("Long", strategy.long)

if (shortCond and feedbackCond)

strategy.entry("Short", strategy.short)

// محاسبه تارگت و استاپ لاس بر اساس نسبت تارگت به ریسک

targetPriceLong = close + (high - low) * rewardRiskRatio

stopPriceLong = close - (high - low) * (riskPerTradePercent / 100)

targetPriceShort = close - (high - low) * rewardRiskRatio

stopPriceShort = close + (high - low) * (riskPerTradePercent / 100)

// اجرای خروج از معامله با حمایت و مقاومت و تارگت و استاپ لاس

strategy.exit("Take Profit/Stop Loss", from_entry="Long", loss=supportLvl, profit=targetPriceLong)

strategy.exit("Take Profit/Stop Loss", from_entry="Short", loss=resistanceLvl, profit=targetPriceShort)

// نمایش خطوط حمایت و مقاومت در نمودار

plot(supportLvl, color=color.green, linewidth=2, title="حمایت پیشرفته")

plot(resistanceLvl, color=color.red, linewidth=2, title="مقاومت پیشرفته")

// نمایش حجم پیشرفته

plotshape(series=na, title="حجم پیشرفته", color=color.purple, style=shape.triangleup, location=location.abovebar, size=size.small)