Chiến lược giao dịch đảo chiều tần suất cao dựa trên chỉ báo RSI Momentum

RSI

Tổng quan

Chiến lược này sử dụng chỉ số RSI để đo đạc động lực giá, xác định thời gian nhập cảnh bằng cách tính toán chênh lệch chuẩn của sự thay đổi RSI. Khi RSI vượt quá ngưỡng chênh lệch chuẩn và ít hơn động lực trước đó nhân với yếu tố suy thoái, hãy mở nhiều vị trí, thay vào đó, mở một vị trí trống. Chiến lược này sử dụng vị trí đơn giá giới hạn, kiểm soát rủi ro bằng cách thiết lập số điểm dừng và dừng lỗ.

Nguyên tắc chiến lược

- Tính toán chỉ số RSI, đo động lực giá.

- Tính chênh lệch chuẩn của sự thay đổi RSI để xác định ngưỡng đầu vào.

- Tính năng RSI, tức là sự thay đổi của RSI.

- Khi động lực RSI vượt quá ngưỡng chênh lệch tiêu chuẩn và nhỏ hơn động lực thời gian trước nhân với yếu tố suy thoái, hãy mở thêm vị trí.

- Khi động lực RSI thấp hơn ngưỡng chênh lệch tiêu chuẩn âm và lớn hơn động lực thời gian trước nhân với yếu tố suy giảm, hãy mở một vị trí trống.

- Sử dụng giá giới hạn để đặt hàng bằng phẳng, đặt điểm dừng và điểm dừng.

- Chiến lược này được thực hiện với mỗi biến động giá để nắm bắt tất cả các biến động giá tiềm năng.

Lợi thế chiến lược

- Tính năng này sẽ giúp bạn nắm bắt được nhiều cơ hội giao dịch hơn.

- Sử dụng động lực RSI và giá trị chênh lệch chuẩn, có thể tham gia giao dịch khi xu hướng giá rõ ràng.

- Giới thiệu các yếu tố suy thoái, tránh các tình huống cực đoan và giảm nguy cơ.

- Các nhà đầu tư có thể kiểm soát rủi ro tốt hơn bằng cách sử dụng các vị thế đơn bằng giá giới hạn.

- Giao dịch được lập trình, thực hiện hiệu quả, tránh sự can thiệp của con người.

Rủi ro chiến lược

- Các giao dịch có tần suất cao có thể dẫn đến chi phí giao dịch cao hơn.

- Các chỉ số RSI có thể bị thắt, dẫn đến tín hiệu giao dịch bị hỏng.

- Cài đặt của ngưỡng chênh lệch chuẩn và yếu tố suy thoái cần được tối ưu hóa theo tình trạng thị trường, nếu không có thể dẫn đến giao dịch thường xuyên hoặc bỏ lỡ cơ hội giao dịch.

- Các nhà đầu tư có khả năng nắm giữ các vị thế này trong thời gian dài và chịu nhiều rủi ro hơn.

- Chiến lược này có thể không hoạt động tốt trong những trường hợp cực đoan.

Hướng tối ưu hóa chiến lược

- Tiếp tục giới thiệu nhiều chỉ số, chẳng hạn như chỉ số hành vi giá, để tăng độ chính xác của tín hiệu giao dịch.

- Tối ưu hóa các thiết lập của ngưỡng chênh lệch tiêu chuẩn và yếu tố suy thoái, cho phép nó thích ứng với các điều kiện thị trường khác nhau.

- Tiến hành quản lý vị trí, điều chỉnh kích thước vị trí theo biến động của thị trường để kiểm soát rủi ro.

- Cân nhắc việc đưa ra bộ lọc xu hướng, giao dịch khi xu hướng rõ ràng và tránh giao dịch thường xuyên trong thị trường bất ổn.

- Tối ưu hóa thiết lập điểm dừng và điểm dừng để tăng tỷ lệ lợi nhuận của chiến lược.

Tóm tắt

Chiến lược này sử dụng động lực RSI và ngưỡng chênh lệch tiêu chuẩn để giao dịch đảo ngược trong môi trường tần số cao. Bằng cách giới thiệu yếu tố suy thoái và giá tròn, chiến lược có thể nắm bắt cơ hội giao dịch do biến động giá trong khi kiểm soát rủi ro. Tuy nhiên, chiến lược vẫn cần được tối ưu hóa hơn nữa trong ứng dụng thực tế, chẳng hạn như giới thiệu nhiều chỉ số, thiết lập tham số tối ưu, quản lý vị trí và lọc xu hướng để tăng sự ổn định và khả năng lợi nhuận của chiến lược.

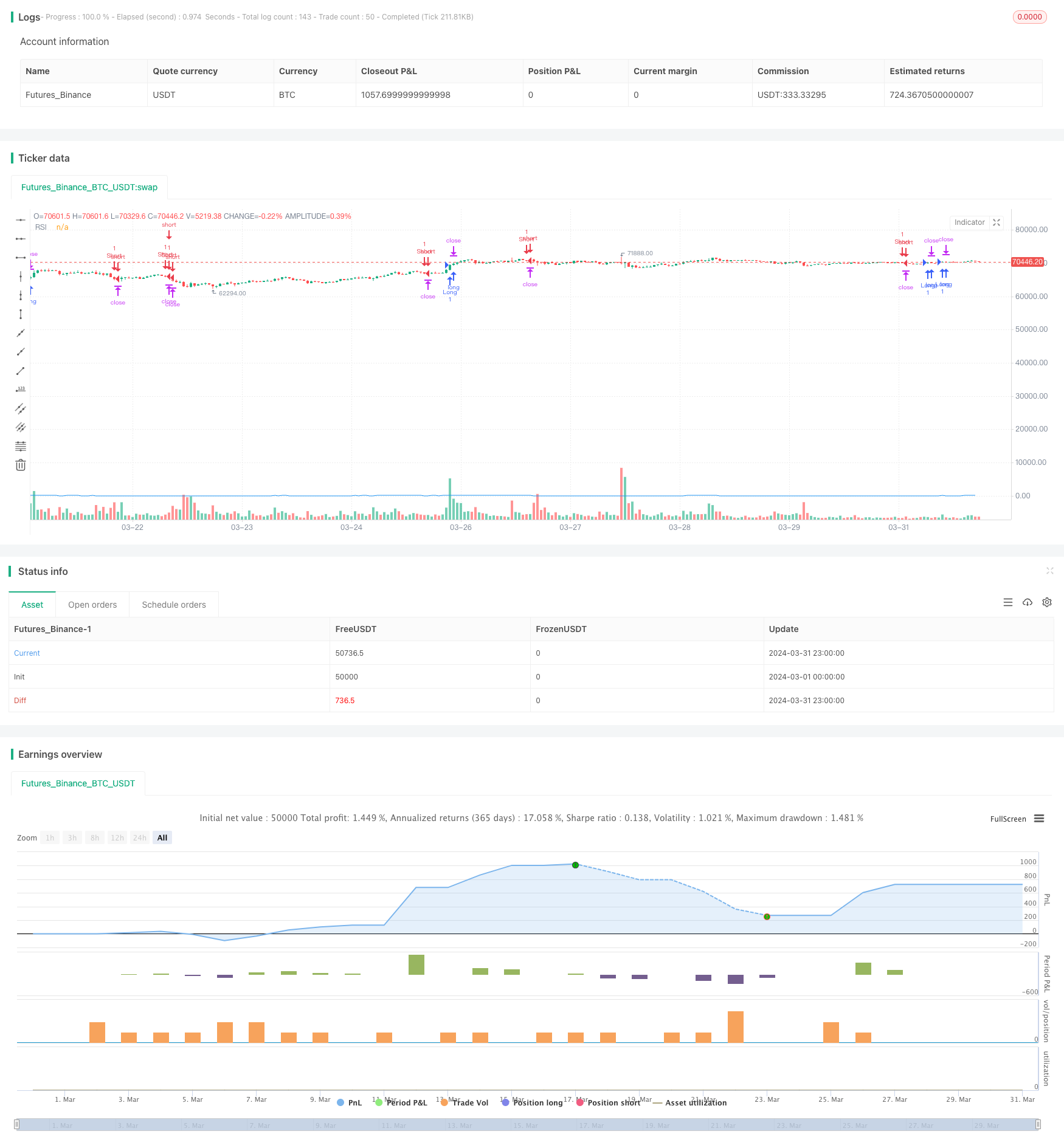

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("MCOTs Intuition Strategy", overlay=true, default_qty_type=strategy.fixed, default_qty_value=1, initial_capital=50000, calc_on_every_tick=true)

// Input for RSI period

rsiPeriod = input(14, title="RSI Period")

// Input for standard deviation multiplier

stdDevMultiplier = input(1.0, title="Standard Deviation Multiplier")

// Input for exhaustion detection

exhaustionMultiplier = input(1.5, title="Exhaustion Multiplier")

// Input for profit target and stop loss in ticks

profitTargetTicks = input(8, title="Profit Target (ticks)")

stopLossTicks = input(32, title="Stop Loss (ticks)")

// Calculate RSI

rsiValue = ta.rsi(close, rsiPeriod)

// Calculate standard deviation of RSI changes

rsiStdDev = ta.stdev(ta.change(rsiValue), rsiPeriod)

// Calculate momentum

momentum = ta.change(rsiValue)

// Conditions for entering a long position

longCondition = momentum > rsiStdDev * stdDevMultiplier and momentum < momentum[1] * exhaustionMultiplier

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Take Profit Long", "Long", limit=close + profitTargetTicks * syminfo.mintick)

strategy.exit("Stop Loss Long", "Long", stop=close - stopLossTicks * syminfo.mintick)

// Conditions for entering a short position

shortCondition = momentum < -rsiStdDev * stdDevMultiplier and momentum > momentum[1] * exhaustionMultiplier

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Take Profit Short", "Short", limit=close - profitTargetTicks * syminfo.mintick)

strategy.exit("Stop Loss Short", "Short", stop=close + stopLossTicks * syminfo.mintick)

// Plotting RSI value for reference

plot(rsiValue, title="RSI", color=color.blue)