VRSI-EMA ক্রসওভার এবং VMACD ফিউশন সহ তরঙ্গ সন্ধানকারী কৌশল

ওভারভিউ

এটি র্যান্ডম আরএসআই, ইএমএ ক্রস এবং ভিএমএসিডি-র সমন্বয়ে তৈরি একটি কৌশল যা বাজারের বিপরীত দিক চিহ্নিত করার জন্য ব্যবহৃত হয় এবং যখন নিম্নমুখী প্রবণতা বিপরীত হতে চলেছে তখন এটি সর্বোত্তম কাজ করে। এটি উপযুক্ত হলে এটি একটি ক্রয় সংকেত তৈরি করে।

কৌশল নীতি

এই কৌশলটি মূলত নিম্নলিখিত কয়েকটি সূচকের সমন্বয়ে গঠিতঃ

- Random RSI ((random smooth moving average): ওভারবয় ওভারসোল্ডের জন্য ব্যবহৃত হয়

- ইএমএ (ইন্ডেক্সাল মুভিং এভারেজ) দ্রুত এবং ধীর লাইনগুলির ক্রসঃ প্রবণতা এবং সম্ভাব্য বিপরীতকরণের বিচার

- ভিএমএসিডি (ভলিউম ভারসাম্যযুক্ত এমএসিডি): রিভার্সাল সিগন্যাল নিশ্চিত করতে ব্যবহৃত হয়

যখন এলোমেলো আরএসআই ওভারসোল্ড এলাকা থেকে রিবাউন্ড করে এবং ইএম দ্রুত লাইনে ধীর লাইনটি অতিক্রম করে এবং ভিএমএসিডিও উপরে উঠতে শুরু করে, তখন একটি ক্রয় সংকেত তৈরি হয়। উপরন্তু, যদি স্বল্পমেয়াদী দাম 10 চক্রের এসএমএ (সাধারণত সরল চলমান গড়) অতিক্রম করে তবে একটি ক্রয় সংকেত হিসাবে তৈরি হয়।

এই কৌশলটি এই সূচকগুলির পরিবর্তনগুলিকে রিয়েল-টাইমে ট্র্যাক করে এবং নির্দিষ্ট দৈর্ঘ্যের পরে এসএমএ, ইএমএ ইত্যাদির তথ্য গণনা করে। যখন কেনার শর্তটি ট্রিগার করা হয়, তখন একটি নির্দিষ্ট সংখ্যক চুক্তি ব্যবহার করে একটি কেনার পজিশন খোলা হয়। পরে যদি স্টপ-ডাউন শর্তটি ট্রিগার করা হয়, যেমন 5% প্রত্যাহার বা এসএমএ লাইনের নীচে, পজিশন বন্ধ হয়ে যায়।

সামর্থ্য বিশ্লেষণ

এই কৌশলটি বেশ কয়েকটি সূচকের সমন্বয়ে তৈরি করা হয়েছে যা বাজারের বিপরীতমুখী সুযোগগুলিকে কার্যকরভাবে সনাক্ত করতে সহায়তা করে। এর প্রধান সুবিধাগুলি হলঃ

- র্যান্ডম আরএসআই ওভারবয় ওভারসোল সনাক্ত করতে সক্ষম

- EMA এর ক্রস-বিবেচনা রিভার্স সিগন্যালের উচ্চ নির্ভুলতা

- VMACD কার্যকরভাবে মিথ্যা সংকেত ফিল্টার করে

- সিগন্যালের গুণমান বাড়াতে মাল্টিমিটার প্যারেন্টিং

- স্বল্পমেয়াদী এসএমএ-র মাধ্যমে ক্ষতি বন্ধ করা যুক্তিযুক্ত

সব মিলিয়ে, এই কৌশলটি কার্যকরভাবে বিপরীত সিগন্যালগুলিকে কাজে লাগাতে পারে, একটি নির্দিষ্ট পরিমাণে নেমে যাওয়ার পরে একটি মাল্টি-হোল্ডিং অবস্থান তৈরি করতে পারে এবং ফলস্বরূপ মুনাফা অর্জন করে।

ঝুঁকি বিশ্লেষণ

যদিও এই কৌশলটির কিছু সুবিধা রয়েছে, তবে এর কিছু ঝুঁকি রয়েছে যা সম্পর্কে সতর্ক হওয়া দরকার, যার মধ্যে রয়েছেঃ

- বাজারের পতনের ধারাবাহিক ঝুঁকি, যা সম্ভবত বিপরীতমুখী হবে না

- যখন একাধিক সূচক একসাথে ক্রয় শর্ত ট্রিগার করার সম্ভাবনা কম থাকে, তখন কম সংকেত তৈরি হয়

- এসএমএ স্টপ লস খুব বিষয়গত হতে পারে, প্রত্যাহার নিয়ন্ত্রণ প্রভাব সাধারণ

- মার্কেটে বড় ধরনের অস্থিরতার বিষয়টি বিবেচনা করা হয়নি

উপরের ঝুঁকির জন্য, নিম্নলিখিত উপায়ে আরও অপ্টিমাইজ করা যেতে পারেঃ

- অন্যান্য বিপরীতমুখী সূচকগুলির সমন্বয় যুক্ত করুন, কার্যকারিতা বাড়ান

- টাইম স্টপ এবং অ্যামেজিং স্টপ ব্যবহার করে

- বাজারের অবস্থা সম্পর্কে বিচার করুন এবং অস্থিরতার সময় পজিশন এড়িয়ে চলুন

- অপ্টিমাইজড স্টপ লজিক, অত্যধিক আক্রমনাত্মক স্টপ ক্যাপিং প্রতিরোধ করে

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে আরও উন্নত করা যেতে পারেঃ

- আরও সূচক যুক্ত করুন, সূচক ক্লাস্টার তৈরি করুন এবং সংকেতের গুণমান উন্নত করুন

- শ্রেণীভুক্ত সম্পদের বৈশিষ্ট্য অনুসারে সর্বোত্তম প্যারামিটার নির্বাচন করুন, প্যারামিটার অপ্টিমাইজ করুন

- মেশিন লার্নিং অ্যালগরিদম বৃদ্ধি করা, ঐতিহাসিক তথ্য প্রশিক্ষণের উপর ভিত্তি করে বিপরীত হওয়ার সম্ভাবনা

- রিটার্নিংয়ের সময় স্লাইড পয়েন্ট যোগ করা, যা প্রকৃত লেনদেনের কাছাকাছি ফলাফল দেয়

- অপ্টিমাইজ করা স্টপ লস কৌশলগুলি আরও মসৃণ এবং যুক্তিসঙ্গত করে তোলে

- প্রবণতা সনাক্তকরণ, প্রবণতা এবং ঝড়ের মধ্যে পার্থক্য করা, অন্ধভাবে পজিশনিং এড়ানো

সারসংক্ষেপ

ভিআরএসআই-ইএমএ ক্রস এবং ভিএমএসিডি একত্রিত তরঙ্গ সন্ধানকারী কৌশলটি সামগ্রিকভাবে একটি ভাল কৌশল যা পতনের বিপরীতমুখী সুযোগগুলি সনাক্ত করে। এটি একাধিক সূচককে কেনার সংকেত তৈরি করে, যা বিপরীতমুখী হওয়ার সময়কে কার্যকরভাবে নির্ধারণ করতে পারে। তবে কিছু দিক রয়েছে যা অপ্টিমাইজ করার প্রয়োজন, যদি আরও উন্নতি করা হয় তবে এই কৌশলটির রিয়েল-টাইম পারফরম্যান্স আরও ভাল হবে। এটি একাধিক সূচককে একত্রিত করার এই শ্রেণিবদ্ধকরণ কৌশলটির একটি আদর্শ উদাহরণ উপস্থাপন করে।

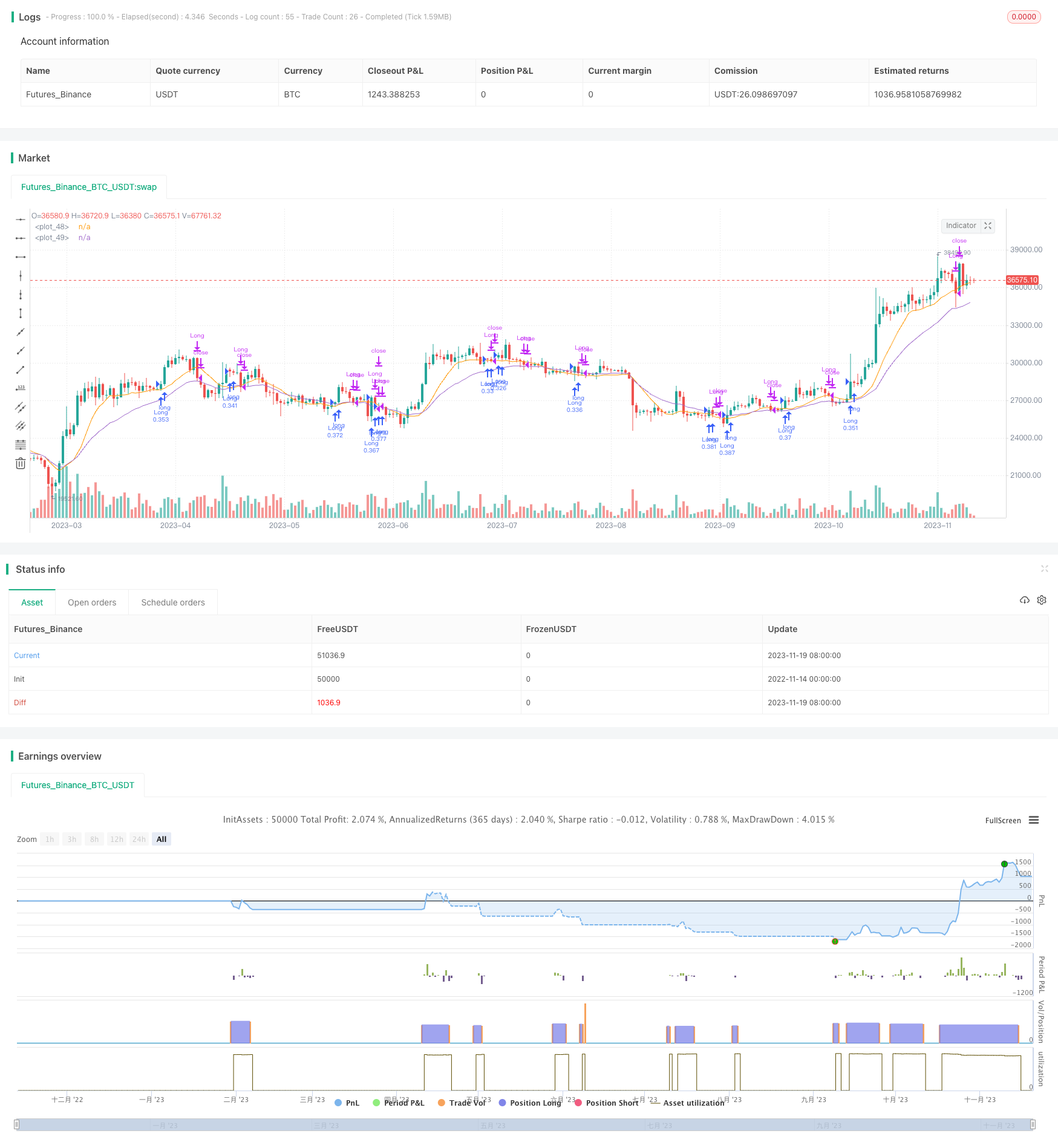

/*backtest

start: 2022-11-14 00:00:00

end: 2023-11-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Wavefinder+", overlay=true)

length = input(20)

confirmBars = input(2)

price = close

slow = input(12, "Short period")

fast = input(26, "Long period")

signal = input(9, "Smoothing period")

maFast = ema( volume * close, fast ) / ema( volume, fast )

maSlow = ema( volume * close, slow ) / ema( volume, slow )

da = maSlow - maFast

maSignal = ema( da, signal )

dm=da-maSignal

source = close

lengthRSI = input(14, minval=8), lengthStoch = input(14, minval=5)

smoothK = input(3,minval=3), smoothD = input(3,minval=3)

OverSold = input(25), OverBought = input(75)

rsi1 = rsi(source, lengthRSI)

rsi2= rsi(low, 20)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

k1= sma(stoch(rsi2, rsi2, rsi2, lengthStoch), smoothK)

d1= sma(k1, smoothD)

delta=k-d1

ma = ema(low, length)

ema5= ema(price,20)

sma= sma(price,10)

bcond = price < ma

lcond = price> ema5

bcount = 0

lcount= 0

bcount := bcond ? nz(bcount[1]) + 1 : 0

lcount := lcond ? nz(lcount[1]) + 1 : 0

if (lcount>1 and change(k)>3 and k>d and k<55 and rising(dm,1)) or ( k[1]-k[2]<-2 and k-k[1]>5 and k>35 and k<80) or (ma-sma>0.05*sma and rising(sma,3) and rising(dm,2))

strategy.entry("Long", strategy.long, qty=10000/close)

if (bcount == confirmBars)

strategy.close("Long")

if close<0.99*sma

strategy.close("Long")

plot(0.99*sma)

plot(ma)

//hline(OverSold,color=blue)

//hline(OverBought,color=blue)

//plot(d, color=red)

//plot(k, color=green,title="k-line")

//(close-close[3]<-0.05*close[3]) or (close-close[2]<-0.05*close[2]) or (close-close[2]<-0.05*close[2]) or (close-close[4]<-0.05*close[4]) or

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)