মোমেন্টাম আলফা কৌশল

ওভারভিউ

Momentum Alpha কৌশলটি সূচকটির সম্পদের শার্প অনুপাত এবং আলফা মান গণনা করে বিচার করে যে এটির ইতিবাচক গতির প্রভাব রয়েছে কিনা। শার্প অনুপাত এবং আলফা একই সাথে ইতিবাচক হলে, সম্পদের গতির অস্তিত্ব রয়েছে বলে মনে করা হয়, আরও বেশি; যখন সূচক মান একই সাথে নেতিবাচক হয়, সমতল।

কৌশল নীতি

এই কৌশলটির কেন্দ্রীয় সূচক হ’ল শার্প অনুপাত এবং আলফা। শার্প অনুপাতটি সম্পদের ঝুঁকি-সংশোধিত আয়কে প্রতিফলিত করে এবং আলফা সম্পদের বাজার বেঞ্চমার্কের তুলনায় অতিরিক্ত আয়কে প্রতিফলিত করে। যখন উভয়ই ইতিবাচক হয়, তখন সম্পদের উচ্চতর ঝুঁকি-সংশোধিত আয় এবং বাজারের চেয়ে ভাল পারফরম্যান্স রয়েছে, তাই আরও বেশি কাজ করুন; যখন উভয়ই নেতিবাচক হয়, তখন Momentum অদৃশ্য হয়ে যায়, তাই পজিটিভ।

বিশেষত, কৌশলটি সর্বশেষ ১৮০ দিনের জন্য শার্প অনুপাত গণনা করে। শার্প অনুপাতের গণনা সূত্রটি হলঃ ((দিনের মুনাফা - ঝুঁকিমুক্ত মুনাফা) / দিনের মুনাফা স্ট্যান্ডার্ড পার্থক্য। এখানে ওপেন মূল্য এবং আগের দিনের ক্লোজিং মূল্য ব্যবহার করে প্রতিদিনের মুনাফার গড় এবং স্ট্যান্ডার্ড পার্থক্য গণনা করা হয়। যখন শার্প অনুপাত 1 এর চেয়ে বেশি হয়, তখন সম্পদের ঝুঁকি-সংশোধিত আয় উচ্চতর হয়।

একই সময়ে, কৌশলটি সাম্প্রতিক 180 দিনের আলফা গণনা করে। আলফা একটি বাজার মডেলের মাধ্যমে গণনা করা হয়ঃ আলফা = সম্পদের প্রকৃত আয় - (বাজার আয় × বিটা) । এখানে চিহ্নিত সম্পদের দৈনিক আয় এবং স্ট্যান্ডার্ড 500 সূচকের দৈনিক আয় গণনা করা হয়। যখন আলফা 0 এর চেয়ে বড় হয়, তখন সম্পদের প্রকৃত আয় বাজার বেঞ্চমার্কের চেয়ে বেশি হয়।

সুতরাং, যখন শার্প অনুপাত এবং আলফা উভয়ই ইতিবাচক হয়, তখন আরও বেশি কাজ করা হয়; যখন উভয়ই নেতিবাচক হয়, তখন পজিশন খালি করা হয়।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির সবচেয়ে বড় সুবিধা হল যে, Momentum এর বিচার অনুসারে, নির্দিষ্ট সময়ের মধ্যে বড় বাজার এবং কিছু শেয়ারের বৃদ্ধির সুযোগ ধরা যায়, এবং ঝুঁকি নিয়ন্ত্রণের মাধ্যমে দীর্ঘমেয়াদী শেয়ার বিপর্যয় এড়ানো যায়। বিশ্লেষণ নিম্নরূপঃ

শার্প অনুপাত গণনা সাম্প্রতিক সময়ের Momentum পরিস্থিতি প্রতিফলিত করে, কিছু বড় প্যাকেজ এবং স্টক উত্থানের উত্থানের সময় ধরে রাখতে পারে। আলফা গণনা তুলনামূলকভাবে বেঞ্চমার্কের অতিরিক্ত উপার্জনকে প্রতিফলিত করে, দুর্বল মানকে সরিয়ে ফেলতে পারে।

শার্প অনুপাত এবং আলফা সমন্বিতভাবে বিবেচনা করে, দীর্ঘ-স্বল্পমেয়াদী গতিবেগ নিয়ন্ত্রণ করে, এটি একটি ইতিবাচক গতিবেগ রয়েছে কিনা তা আরও সঠিকভাবে নির্ধারণ করা যায়।

যখন Momentum হারিয়ে যায়, তখন বড় ক্ষতি এড়াতে সময়মত স্টপ লস করুন। এটিই হল উত্তোলনের পরে সময়মতো স্টপ লস করার কৌশল।

একক Momentum সূচকের তুলনায়, এই কৌশলটি আরও স্থিতিশীল, তবে আরও নমনীয়, এবং এটি স্টক এবং বড় বাজারে ব্যবহার করা যেতে পারে।

ঝুঁকি বিশ্লেষণ

যদিও এই কৌশলটির কিছু সুবিধা রয়েছে, তবুও এর কিছু ঝুঁকি রয়েছেঃ

Momentum সূচকটি প্রত্যাহারের সম্ভাবনা রয়েছে। যখন বাজার পরিবর্তিত হয়, Momentum শেয়ার দ্রুত পতনের মুখোমুখি হতে পারে। এই সময়ে কৌশলটি বড় ক্ষতির সম্মুখীন হতে পারে। প্যারামিটারগুলি যথাযথভাবে সামঞ্জস্য করা যেতে পারে, বা অন্যান্য সূচকের সাথে সংমিশ্রণ বিবেচনা করা যেতে পারে।

আলফা এবং শার্প অনুপাতের সূচক গণনা করার সময় বিলম্বিত রয়েছে। যখন বাজার দ্রুত পরিবর্তিত হয়, সূচকের মানগুলি বিলম্বিত হতে পারে এবং সর্বশেষ প্রবণতার পরিবর্তনগুলিকে সময়মতো প্রতিফলিত করতে পারে না। গণনা চক্রটি সংক্ষিপ্ত করার বিষয়টি বিবেচনা করা যেতে পারে।

অতিরিক্ত খালি অবস্থানের উপর নিয়ন্ত্রণ না থাকলে ঝুঁকি অত্যধিক কেন্দ্রীভূত হতে পারে। বাজারের পরিস্থিতি বা তহবিলের পরিস্থিতির উপর নির্ভর করে অবস্থানের আকার যথাযথভাবে নিয়ন্ত্রণ করার বিষয়টি বিবেচনা করা যেতে পারে।

রিটার্নিং ডেটা অসম্পূর্ণ হতে পারে, রিয়েল-ডিস্কের কার্যকারিতা সন্দেহজনক। আরও দীর্ঘ সময়কাল এবং বিভিন্ন জাতের রিটার্নিং যাচাইকরণ যুক্ত করা উচিত। একই সাথে প্যারামিটার অপ্টিমাইজেশান চক্রটি সংক্ষিপ্ত করা উচিত, অতিরিক্ত ফিট হওয়া এড়ানো উচিত।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকেও উন্নত করা যেতে পারেঃ

স্টপ-অফ ম্যানেজমেন্ট বাড়ানো। যখন দামের বড় এক দিনের পতন হয়, তখন স্টপ-অফ পয়েন্ট সেট করা যায়, যাতে বড় পরিমাণে লোকসান এড়ানো যায়।

পজিশন ম্যানেজমেন্ট বাড়ানো। আপনি বাজারের অস্থিরতার মতো সূচকগুলির উপর ভিত্তি করে প্রতিটি পজিশনের পরিমাণ নিয়ন্ত্রণ করতে পারেন। একক ক্ষতির ঝুঁকি হ্রাস করুন।

অপ্টিমাইজেশান প্যারামিটারগুলি। বিভিন্ন সময়কালের প্যারামিটারগুলি পরীক্ষা করা যেতে পারে, যাতে এটি বিভিন্ন মানদণ্ড এবং বাজারের অবস্থার সাথে আরও সুসংগত হয়। একই সাথে বিভিন্ন প্যারামিটার সংমিশ্রণের প্রভাবও পরীক্ষা করা যেতে পারে।

ফিল্টারিং শর্ত যুক্ত করুন। অন্যান্য শর্ত যেমন লেনদেনের পরিমাণ বা অস্থিরতা নির্ধারণ করা যেতে পারে। স্বাস্থ্যসেবা বা কম তরলতার ফাঁদে পড়ে যাওয়া এড়িয়ে চলুন।

অন্যান্য কৌশলগুলির সাথে সংমিশ্রণ করুন। অনুরূপ প্রবণতা অনুসরণকারী কৌশলগুলির সাথে সংমিশ্রণ বিবেচনা করা যেতে পারে। এটি উভয়ই প্রভাবের স্থায়িত্ব বাড়িয়ে তুলতে পারে এবং একক কৌশলটির ঝুঁকি বিচ্ছিন্ন করতে পারে।

সারসংক্ষেপ

Momentum আলফা কৌশলটি একই সাথে সম্পদের ঝুঁকি-সংশোধন উপার্জন এবং আপেক্ষিক বাজারের পারফরম্যান্সের বিচার করে, গতিশীলভাবে ইতিবাচক Momentum এর সুযোগগুলি ক্যাপচার করে। একক Momentum সূচকের তুলনায়, এটির আরও সঠিক বিচার, আরও বিস্তৃত প্রয়োগের সুযোগ এবং আরও বেশি ঝুঁকি-প্রতিরোধের সুবিধা রয়েছে। তবে এই কৌশলটি এখনও কিছুটা প্রত্যাহার এবং পিছনে থাকার ঝুঁকি রয়েছে এবং অন্যান্য কৌশলগুলির সাথে পুনরাবৃত্তিমূলক অপ্টিমাইজেশনের প্রয়োজন।

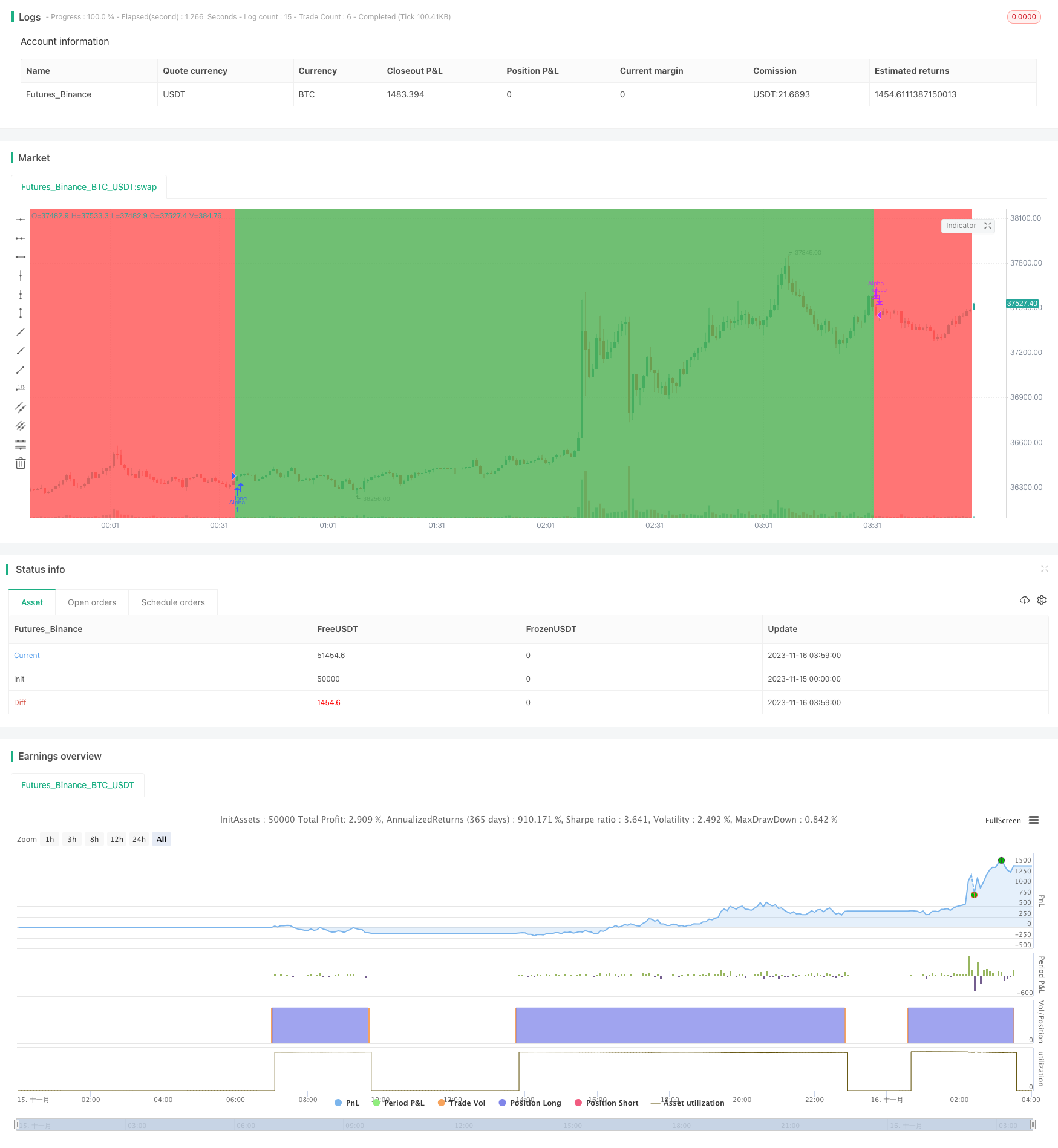

/*backtest

start: 2023-11-15 00:00:00

end: 2023-11-16 04:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Alpha strategy - simple version", overlay=true)

//by NIKLAUS

//USE ON DAILY TIMEFRAME TO DETECT MOMO STOCKS & ETFs AND TRADE THEM

//USE ON 5MIN CHART FOR INTRADAY USAGE

//examples to try this on: GER30, NAS100, JPN225, AAPL, IBB, TSLA, FB, etc.

//This Strategy goes long when Sharpe Ratio is > 1 and Alpha against the S&P500 is generated. It exits when conditions break away.

//https://en.wikipedia.org/wiki/Alpha_(finance)

//------------------------------------------------------------------------------------------------------------------------------------

//Alpha is a measure of the active return on an investment, the performance of that investment compared to a suitable market index.

//An alpha of 1% means the investment's return on investment over a selected period of time was 1% better than the market during that same period,

//an alpha of -1 means the investment underperformed the market.

//Alpha is one of the five key measures in modern portfolio theory: alpha, beta, standard deviation, R-squared and the Sharpe ratio.

//simplified sharpe

src = ohlc4, len = input(180, title = "Sharpe/Alpha/Beta Period")

pc = ((src - src[len])/src)

std = stdev(src,len)

stdaspercent = std/src

sharpe = pc/stdaspercent

//alpha

sym = "BTC_USDT:swap", res=timeframe.period, src2 = close

ovr = request.security(sym, res, src2)

ret = ((close - close[1])/close)

retb = ((ovr - ovr[1])/ovr)

secd = stdev(ret, len), mktd = stdev(retb, len)

Beta = correlation(ret, retb, len) * secd / mktd

ret2 = ((close - close[len])/close)

retb2 = ((ovr - ovr[len])/ovr)

alpha = ret2 - retb2*Beta

//plot(Beta, color=green, style=area, transp=40)

smatrig = input(title="Sensitivity", defval=2, minval=1, maxval=3)

bgcolor (sma(sharpe,len/smatrig) > 1 and sma(alpha,len/smatrig) > 0 ? green : red, transp=70)

if (close > open) and (sma(sharpe,len/smatrig) > 1) and (sma(alpha,len/smatrig) > 0)

strategy.entry("Alpha", strategy.long)

strategy.close("Alpha", when = (sma(sharpe,len/smatrig) < 1) or (sma(alpha,len/smatrig) < 0))