Durchbruchsstrategie mit doppeltem gleitenden Durchschnitt und Verzögerung

Überblick

Die “Doppel-Gleichgewichts-Ausfall-Strategie” ist eine übliche Technik-Analyse-Handelsstrategie. Die Strategie kombiniert zwei verschiedene Perioden mit einfachen Moving Averages (SMA) und Average True Rate (ATR) Indikatoren, um Markttrend-Wendepunkte zu erfassen und einen risikoarmen, ertragreichen Handel zu realisieren. Die Kernidee besteht darin, die Nachlässigkeit der Gleichgewichte und die Marktvolatilität zu nutzen, um ein Handelssignal zu erzeugen, wenn die Preise die Gleichgewichtslinie durchbrechen und die Schwankungen in einem kontrollierbaren Bereich liegen.

Strategieprinzip

Die Hauptprinzipien der Strategie lauten wie folgt:

- Berechnen Sie einen einfachen Moving Average (SMA) für zwei verschiedene Perioden (default Perioden sind 14 und 50).

- Berechnung des ATR-Wertes, der zur Messung der Marktfluktuation verwendet wird, mit einer Standard-Periode von 14.

- Zeichnen Sie die ATR-Oberbahn als Referenz für die Preisschwankungen. Die Oberbahn ergibt sich aus dem höchsten Preis plus ATR multipliziert mit dem Faktor ((Standard 1.5)), die Unterbahn ergibt sich aus dem niedrigsten Preis minus ATR multipliziert mit dem Faktor.

- Wenn der Schlusskurs die kurzfristige Durchschnittslinie überschreitet und die kurzfristige Durchschnittslinie über der langfristigen Durchschnittslinie liegt, wird ein Mehrwertsignal erzeugt und ein Aufwärtspfeil unter der K-Linie gezeichnet.

- Wenn der Schlusskurs die kurzfristige Durchschnittslinie unterhalb durchschreitet und die kurzfristige Durchschnittslinie unterhalb der langfristigen Durchschnittslinie liegt, wird ein Shorting-Signal erzeugt und ein Abwärtspfeil über der K-Linie gezeichnet.

- Setzen Sie Stop-Loss und Stop-Loss, der Stop-Loss ist der Mindestpreis abzüglich ATR multipliziert mit der Multiplikation, der Stop-Loss ist der Eröffnungspreis plus ((Eröffnungspreis - Stop-Loss) multipliziert mit dem Multiplikator 2).

Wie aus den obigen Grundsätzen hervorgeht, ist die Strategie eine Trendstrategie, die Trendbeurteilungen aus einem linearen System und die Messung der Volatilität des ATR-Indikators kombiniert, wobei der Trend überwiegend verfolgt wird, während das Rücknahmerisiko kontrolliert wird.

Analyse der Stärken

Die “Doppel-Gleichgewichts-Hinterlassungs-Durchbruch-Strategie” hat folgende Vorteile:

- Trendverfolgung: Durch ein lineares System wird die Richtung der Trends beurteilt, große Markttrends erfasst und dem Markt angepasst.

- Risikokontrolle: Messen Sie die Marktschwankungen mit dem ATR-Indikator, setzen Sie eine angemessene Stop-Loss-Marke und halten Sie den Rückzug in einem akzeptablen Bereich.

- Flexibilität der Parameter: Parameter wie die Durchschnitts- und ATR-Periode und die Multiplikation können für verschiedene Märkte und Sorten optimiert und angepasst werden.

- Intuitiv: Die Trading-Signale sind einfach und klar und für Investoren auf allen Ebenen geeignet.

Risikoanalyse

Obwohl diese Strategie einige Vorteile hat, gibt es folgende Risiken:

- Häufiger Handel: Diese Strategie kann häufige Handelssignale erzeugen und die Handelskosten erhöhen, wenn die Marktfluktuation groß ist und die Trends nicht sichtbar sind.

- Rückständigkeit: Ein lineares System ist von Natur aus etwas rückständig und kann zu Beginn eines Marktwechsels einen Rückzug aufweisen.

- Parameteroptimierung: Die unterschiedlichen Parameter-Einstellungen haben einen großen Einfluss auf die Strategie-Performance. Parameteroptimierungen für verschiedene Märkte und Sorten sind erforderlich, was die Implementierung erschwert.

In Bezug auf die oben genannten Risiken können Optimierungen und Verbesserungen in folgenden Bereichen vorgenommen werden:

- Einführung von Trendfiltern: Beurteilen Sie die Richtung der großen Zyklustrends, bevor Sie ein Handelssignal erzeugen, und handeln Sie nur, wenn die großen Zyklustrends eindeutig sind, um die Häufigkeit der Geschäfte zu verringern.

- Optimierung von Stop-Loss-Stopps: Es kann in Betracht gezogen werden, dynamische Stop-Methoden wie bewegte Stop-Loss-Stopps und Volatilitätsstop-Stopps einzuführen, sowie Stop-Positions entsprechend der dynamischen Marktfluktuation anzupassen, um die Strategieflexibilität zu erhöhen.

- Kombinationsoptimierung: Kombination der Strategie mit anderen technischen Indikatoren oder Fundamentaldaten, um die Strategie zu verbessern.

Optimierungsrichtung

Diese Strategie kann in folgenden Bereichen optimiert werden:

- Optimierung der Parameter: Optimierung durch automatische Suche nach optimalen Parameterkombinationen für verschiedene Sorten und Perioden, reduziert den Aufwand für die manuelle Parameter-Debugging. Optimierung kann mit genetischen Algorithmen, Gittersuche usw. durchgeführt werden.

- Signalfilterung: Nach der Erzeugung von Handelssignalen können weitere technische Indikatoren oder Fundamentaldaten eingeführt werden, um die Signalqualität zu verbessern. Zum Beispiel die Hinzufügung von Transaktionsvolumenindikatoren, um die Trendstärke zu beurteilen; die Hinzufügung von makroökonomischen Daten, um zu beurteilen, ob das Umfeld für die Fortsetzung des Trends günstig ist.

- Positionsmanagement: Bei der Eröffnung einer Position kann die Positionsgröße dynamisch an die Marktvolatilität und das Konto-Risiko angepasst werden, um das Risiko eines einzelnen Handels zu kontrollieren.

- Beweglicher Stop: Der anfängliche Stop ist fest, und wenn der Preis in die günstige Richtung bewegt, kann man erwägen, den Stop auch in die günstige Richtung zu bewegen, um den Rückzug zu verringern und die Effizienz der Kapitalnutzung zu verbessern.

Obwohl diese Optimierungen die Anpassungsfähigkeit, Stabilität und Profitabilität der Strategie verbessern können, ist darauf zu achten, dass eine Überoptimierung zu einer schlechten Strategie-Fitness führt, die außerhalb der Stichprobe schlecht funktioniert und daher eine ausreichende Rückmeldung innerhalb und außerhalb der Stichprobe erfordert.

Zusammenfassen

Die “Doppel-Gleichgewichts-Rückstands-Breakout-Strategie” ist eine klassische Trend-Tracking-Strategie, die die Richtung des Trends durch ein Gleichgewichtssystem beurteilt, die ATR-Anzeige nutzt, um das Risiko zu kontrollieren und gleichzeitig das Risikomanagement zu berücksichtigen, während die Trendentwicklung erfasst wird. Trotz einiger Probleme mit der Rückstandsfähigkeit und der Häufigkeit des Handels kann die Performance der Strategie durch Optimierung der Stop-Loss-Stopps, Einführung von Signalfiltern, Parameter-Adaption, Optimierung und Positionsmanagement weiter verbessert werden.

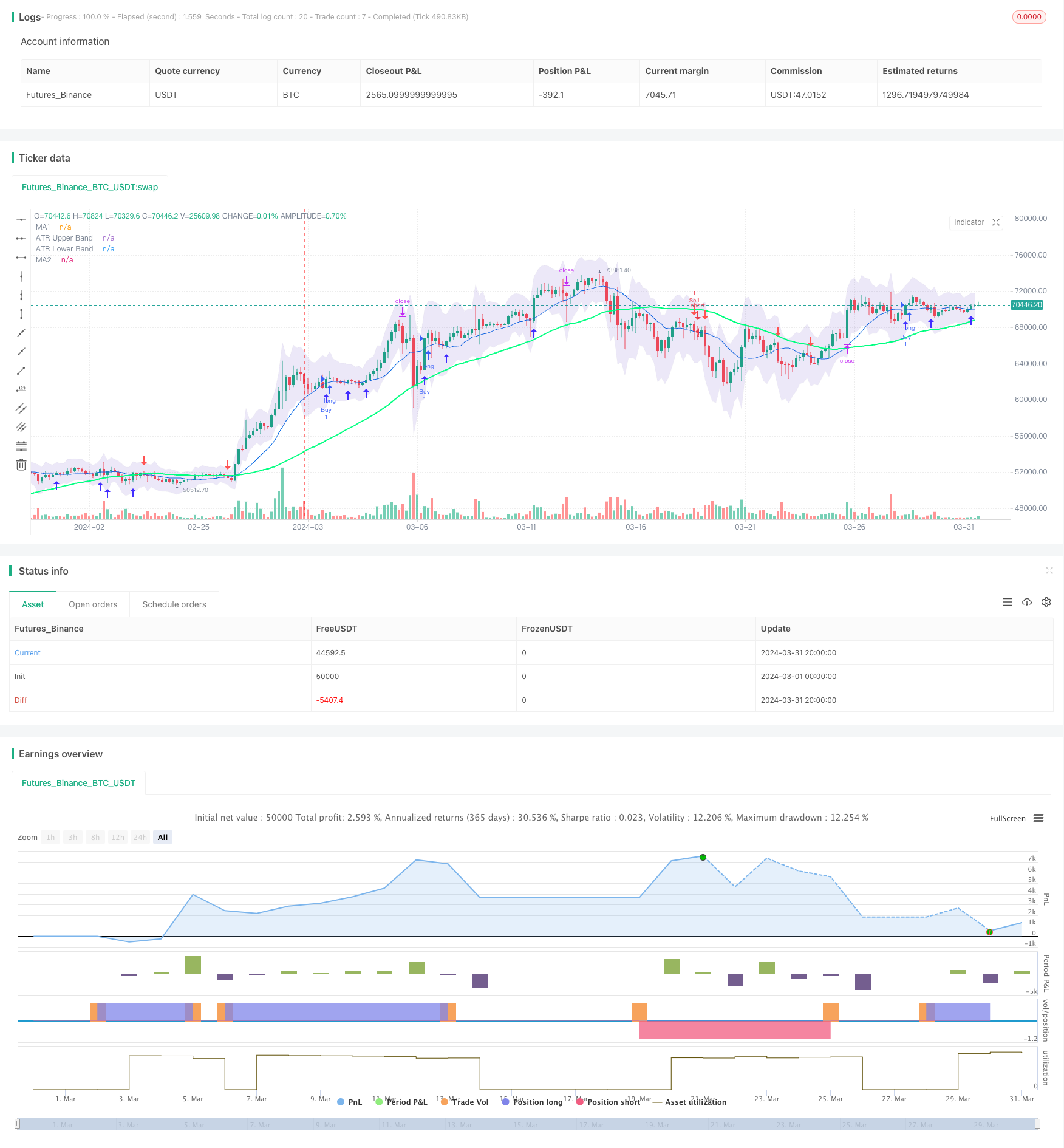

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="2 Moving Averages", shorttitle="2MA", overlay=true)

// Moving Averages

len = input(14, minval=1, title="Length MA1")

src = input(close, title="Source MA1")

ma1 = sma(src, len)

len2 = input(50, minval=1, title="Length MA2")

src2 = input(close, title="Source MA2")

ma2 = sma(src2, len2)

// Plotting Moving Averages

plot(ma1, color=#0b6ce5, title="MA1")

plot(ma2, color=#00ff80, linewidth=2, title="MA2")

// ATR Bands

atrLength = input(14, title="ATR Length")

atrMultiplier = input(1.5, title="ATR Multiplier")

upperBand = high + atr(atrLength) * atrMultiplier

lowerBand = low - atr(atrLength) * atrMultiplier

u =plot(upperBand, color=color.rgb(217, 220, 223, 84), title="ATR Upper Band")

l = plot(lowerBand, color=color.rgb(217, 220, 223, 84), title="ATR Lower Band")

fill(u, l, color=#471eb821, title="ATR Background")

// Conditions for plotting arrows

upArrowCondition = ma1 > ma2 and crossover(close, ma1)

downArrowCondition = ma1 < ma2 and crossunder(close, ma1)

// Plotting arrows

plotshape(upArrowCondition, style=shape.arrowup, color=color.rgb(66, 45, 255), size=size.normal, location=location.belowbar, title="Up Arrow")

plotshape(downArrowCondition, style=shape.arrowdown, color=color.red, size=size.normal, location=location.abovebar, title="Down Arrow")

// Checkbox for trade execution

showTrades = input(true, title="Hiển thị giao dịch")

// Buy Condition

if (upArrowCondition and showTrades)

strategy.entry("Buy", strategy.long)

// Sell Condition

if (downArrowCondition and showTrades)

strategy.entry("Sell", strategy.short)

// Stop Loss and Take Profit

stopLossBuy = low - atr(14) * atrMultiplier

takeProfitBuy = close + (close - stopLossBuy) * 2

stopLossSell = high + atr(14) * atrMultiplier

takeProfitSell = close - (stopLossSell - close) * 2

strategy.exit("Exit Buy", "Buy", stop=stopLossBuy, limit=takeProfitBuy)

strategy.exit("Exit Sell", "Sell", stop=stopLossSell, limit=takeProfitSell)