Estrategia de trading de reversión del RSI con media móvil doble de Connor

Descripción general

La estrategia de inversiones del RSI de Connor combina un índice relativamente fuerte (el RSI) y la línea de inversiones de Connor para buscar oportunidades de inversiones de alta probabilidad. La estrategia determina que las cosas están a punto de cambiar y establece posiciones cuando las tendencias a corto y largo plazo se invierten.

Principio de estrategia

La estrategia utiliza al mismo tiempo el RSI y la línea de paridad para determinar la tendencia del mercado. En primer lugar, se calcula el RSI de 2 ciclos para determinar la reversión de la tendencia a corto plazo. En segundo lugar, se calcula el promedio móvil de 200 ciclos para determinar la dirección de la tendencia a largo plazo.

Señales de entrada: RSI menor que la zona de sobreventa (default 5) y el precio corto es superior al precio largo de hacer más; RSI mayor que la zona de sobreventa (default 95) y el precio corto es inferior al precio largo de hacer más.

La señal de salida: cuando la línea media de corto plazo de 5 períodos emite una señal en la dirección opuesta a la entrada para mantener la posición; o el stop loss (pérdida por defecto del 3%) [2].

Análisis de las ventajas estratégicas

La estrategia combina varios indicadores para determinar la estructura del mercado y puede mejorar la precisión de las operaciones. Las ventajas específicas son las siguientes:

- Utiliza el RSI para determinar el punto de inflexión a corto plazo y filtra la fiabilidad de las señales de inflexión de las medias móviles

- Se forman dos líneas uniformes de fuerte filtración para evitar el deshidratación

- La línea media corta vuelve a confirmar la señal de reversión, asegurando una alta probabilidad de salida

- El riesgo está controlado y hay un mecanismo de suspensión de pérdidas

Análisis de riesgos estratégicos

La estrategia también tiene sus riesgos:

- El RSI es más propenso a emitir señales erróneas cuando los mercados están fuertes

- La combinación de múltiples indicadores es más compleja para la optimización de parámetros

- La reversión no siempre es exitosa, requiere un alto en el tiempo

Dirección de optimización de la estrategia

La estrategia puede ser optimizada en los siguientes aspectos:

- Optimización de los parámetros RSI para encontrar la mejor combinación de parámetros de inversión

- Prueba de diferentes tipos de promedios móviles

- Optimización de las estrategias de stop loss y búsqueda de los mejores puntos de stop loss

- Aumentar los indicadores de tendencia para evitar el fracaso de la inversión

Resumir

La estrategia de inversión del RSI de doble línea media de Conner, que filtra las señales de inversión del RSI con las líneas de doble línea media, capta la inversión en el mercado en posiciones de alta probabilidad. La estrategia utiliza varios indicadores de juicio, que pueden mejorar la estabilidad de la estrategia de negociación.

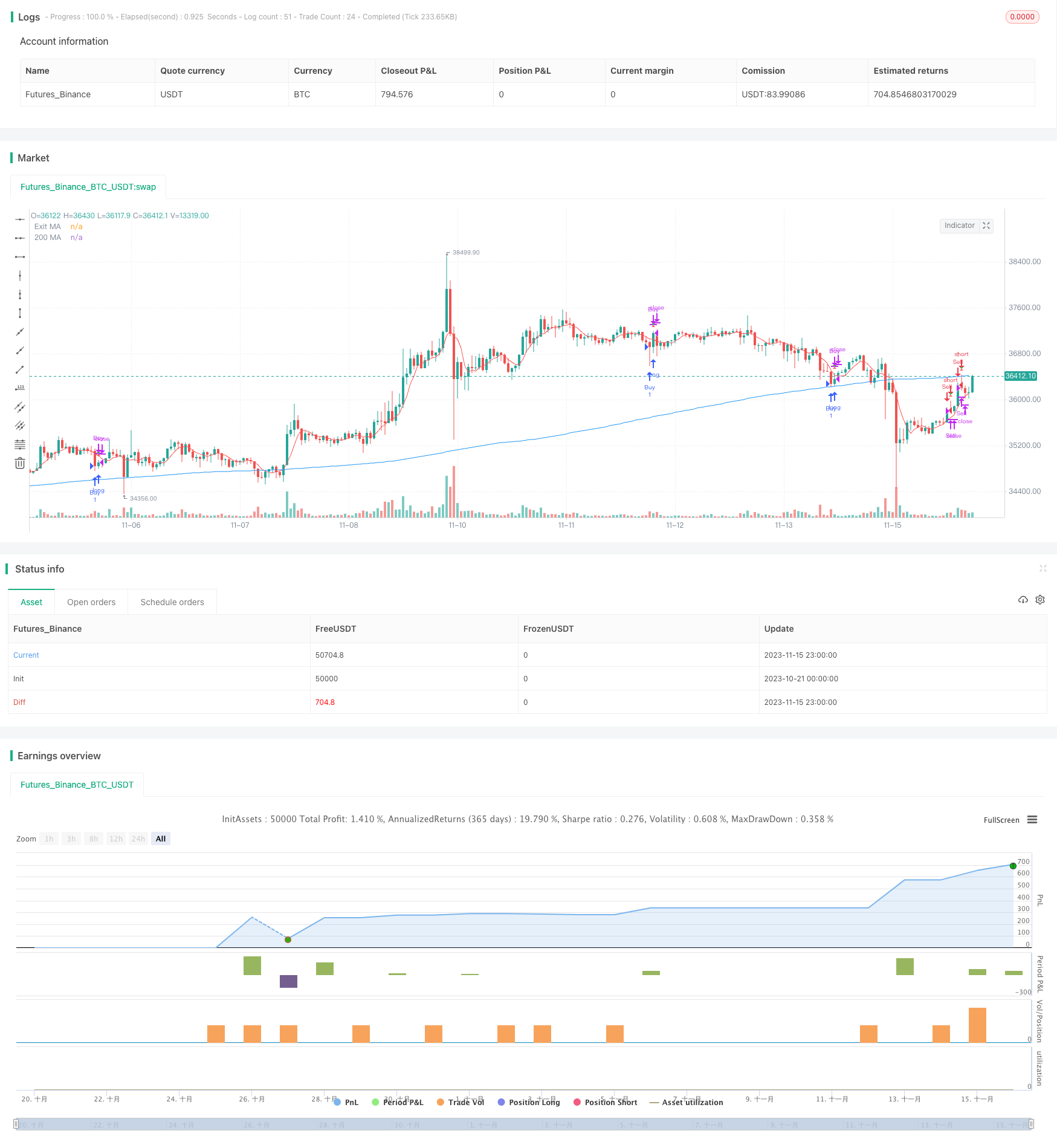

/*backtest

start: 2023-10-21 00:00:00

end: 2023-11-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Connors RSI-MA Strategy", overlay=true)

// Strategy parameters

rsiLength = input(2, title="RSI Length")

maLength = input(200, title="MA Length")

exitMaLength = input(5, title="Exit MA Length")

overboughtThreshold = input(95, title="Overbought Threshold")

oversoldThreshold = input(5, title="Oversold Threshold")

stopLossPercentage = input(3, title="Stop Loss Percentage")

// 2-period RSI

rsi2 = ta.rsi(close, rsiLength)

// 200-period MA

ma200 = ta.sma(close, maLength)

// 5-period MA for exit signals

ma5_exit = ta.sma(close, exitMaLength)

// Positive trend condition

positiveTrend = close > ma200

// Negative trend condition

negativeTrend = close < ma200

// Buy and sell conditions

buyCondition = rsi2 < oversoldThreshold and positiveTrend

sellCondition = rsi2 > overboughtThreshold and negativeTrend

// Exit conditions

exitLongCondition = close > ma5_exit

exitShortCondition = close < ma5_exit

// Stop Loss

stopLossLevelLong = strategy.position_avg_price * (1 - stopLossPercentage / 100)

stopLossLevelShort = strategy.position_avg_price * (1 + stopLossPercentage / 100)

// Strategy logic

if (buyCondition)

strategy.entry("Buy", strategy.long)

if (sellCondition)

strategy.entry("Sell", strategy.short)

if (exitLongCondition or close >= stopLossLevelLong)

strategy.close("Buy")

if (exitShortCondition or close <= stopLossLevelShort)

strategy.close("Sell")

// Plotting

plot(ma200, title="200 MA", color=color.blue)

plot(ma5_exit, title="Exit MA", color=color.red)

// Plot stop loss levels

plotshape(series=stopLossLevelLong, title="Long Stop Loss", color=color.green, style=shape.triangledown, size=size.small)

plotshape(series=stopLossLevelShort, title="Short Stop Loss", color=color.red, style=shape.triangleup, size=size.small)