Estrategia de búsqueda de ondas con cruce VRSI-EMA y fusión VMACD

Descripción general

Esta es una estrategia que combina el RSI aleatorio, el EMA cruzado y el VMACD para identificar los puntos de inflexión del mercado, que funcionan mejor cuando la tendencia bajista está a punto de invertirse.

Principio de estrategia

La estrategia se basa en una combinación de los siguientes indicadores:

- El RSI aleatorio (Random Sliding Average) es usado para identificar sobrecompras y sobreventa.

- EMA: cruce entre línea rápida y línea lenta: determinar tendencias y posibles reversiones

- VMACD (MACD): Se utiliza para confirmar la señal de giro inverso

Se produce una señal de compra cuando el RSI aleatorio rebota desde la zona de sobreventa y atraviesa la línea lenta en la línea rápida de EM, mientras que el VMACD también comienza a subir. Además, se produce una compra como señal auxiliar si el precio a corto plazo rompe el SMA de 10 ciclos (la media móvil simple).

La estrategia sigue en tiempo real los cambios en estos indicadores y calcula el SMA, el EMA, etc. Después de un cierto tiempo. Cuando se activa la condición de compra, se abre una posición de compra con un número fijo de contratos.

Análisis de las ventajas

La estrategia combina varios indicadores para identificar las oportunidades de reversión del mercado. Las principales ventajas son:

- El RSI aleatorio tiene una gran capacidad para identificar sobrecompras y sobreventas

- EMA tiene una alta precisión en el juicio cruzado de las señales de reversión

- VMACD es eficaz en el filtrado de señales falsas

- Combinación de múltiples indicadores para mejorar la calidad de la señal

- Es razonable usar el SMA a corto plazo como un método de detener el riesgo

En resumen, esta estrategia puede ser eficaz para capturar señales de reversión y construir posiciones de más de un lado después de una caída a un cierto nivel, lo que genera un beneficio.

Análisis de riesgos

A pesar de las ventajas de esta estrategia, existen algunos riesgos a tener en cuenta, principalmente:

- Riesgo sistémico de que el mercado no se haya invertido y siga bajando

- La probabilidad de que se produzcan menos señales cuando varios indicadores desencadenan simultáneamente condiciones de compra es baja

- Los paros de SMA pueden ser demasiado subjetivos, los efectos de los controles de retroceso son generales

- No se tiene en cuenta la situación de los mercados con grandes sacudidas

En relación con estos riesgos, se puede optimizar aún más:

- Aumentar la combinación de otros indicadores de reversión para mejorar la eficacia

- La combinación de tiempo y cantidad para detener la pérdida

- Evita posiciones en situaciones de crisis para evaluar el estado del mercado

- Optimización de la lógica de frenado de pérdidas para evitar que los frenados demasiado radicales se bloqueen

Dirección de optimización

La estrategia se puede optimizar aún más en las siguientes direcciones:

- Aumentar la combinación de más indicadores para formar grupos de indicadores y mejorar la calidad de la señal

- Optimización de los parámetros para seleccionar los mejores en función de las características de la clase de activos

- Aumentar la probabilidad de reversión de algoritmos de aprendizaje automático basados en entrenamiento de datos históricos

- Adición de puntos de deslizamiento en la retomada para que los resultados estén más cerca de las transacciones reales

- Optimizar las estrategias de stop loss para que sean más fluidas y razonables

- Detectar el estado de la tendencia, distinguir la oscilación de la tendencia y evitar la posición ciega

Resumir

La estrategia de búsqueda de ondas de la fusión de VRSI-EMA y VMACD es, en general, una buena estrategia para identificar oportunidades de reversión de la caída. Combina varios indicadores para formar una señal de compra y puede determinar eficazmente el momento de la reversión.

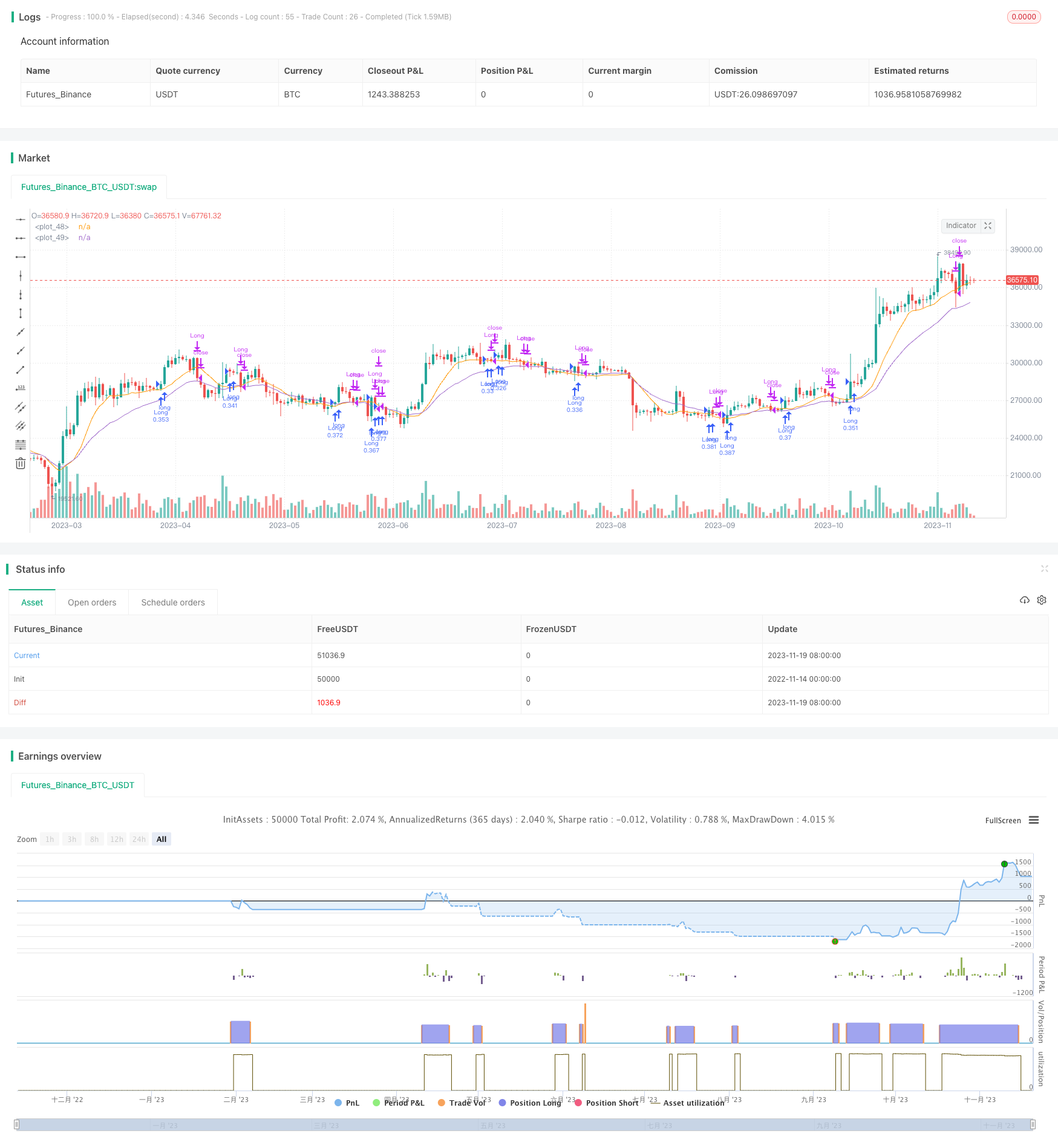

/*backtest

start: 2022-11-14 00:00:00

end: 2023-11-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Wavefinder+", overlay=true)

length = input(20)

confirmBars = input(2)

price = close

slow = input(12, "Short period")

fast = input(26, "Long period")

signal = input(9, "Smoothing period")

maFast = ema( volume * close, fast ) / ema( volume, fast )

maSlow = ema( volume * close, slow ) / ema( volume, slow )

da = maSlow - maFast

maSignal = ema( da, signal )

dm=da-maSignal

source = close

lengthRSI = input(14, minval=8), lengthStoch = input(14, minval=5)

smoothK = input(3,minval=3), smoothD = input(3,minval=3)

OverSold = input(25), OverBought = input(75)

rsi1 = rsi(source, lengthRSI)

rsi2= rsi(low, 20)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

k1= sma(stoch(rsi2, rsi2, rsi2, lengthStoch), smoothK)

d1= sma(k1, smoothD)

delta=k-d1

ma = ema(low, length)

ema5= ema(price,20)

sma= sma(price,10)

bcond = price < ma

lcond = price> ema5

bcount = 0

lcount= 0

bcount := bcond ? nz(bcount[1]) + 1 : 0

lcount := lcond ? nz(lcount[1]) + 1 : 0

if (lcount>1 and change(k)>3 and k>d and k<55 and rising(dm,1)) or ( k[1]-k[2]<-2 and k-k[1]>5 and k>35 and k<80) or (ma-sma>0.05*sma and rising(sma,3) and rising(dm,2))

strategy.entry("Long", strategy.long, qty=10000/close)

if (bcount == confirmBars)

strategy.close("Long")

if close<0.99*sma

strategy.close("Long")

plot(0.99*sma)

plot(ma)

//hline(OverSold,color=blue)

//hline(OverBought,color=blue)

//plot(d, color=red)

//plot(k, color=green,title="k-line")

//(close-close[3]<-0.05*close[3]) or (close-close[2]<-0.05*close[2]) or (close-close[2]<-0.05*close[2]) or (close-close[4]<-0.05*close[4]) or

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)