Estrategia de inversión cuantitativa de doble señal

Descripción general

La estrategia de inversión cuantitativa de doble señal permite obtener una señal de negociación más precisa mediante la combinación de la estrategia de inversión 123 y el indicador de oscilador de acelerador. La estrategia se utiliza principalmente para el comercio de líneas cortas y medias en índices bursátiles, divisas, metales preciosos y variedades de energía.

Principio de estrategia

La estrategia se compone de dos fragmentos de código con una lógica independiente.

La primera parte es la estrategia de reversión 123, que determina la señal de reversión de la siguiente manera: Cuando el precio de cierre está por debajo del precio de cierre anterior durante dos días consecutivos y la línea K del indicador STOCH del día 9 está por debajo de la línea D, se produce una señal de cabeza vacía. Cuando el precio de cierre está por encima del precio de cierre anterior durante dos días consecutivos y la línea K del indicador STOCH del día 9 está por encima de la línea D, se produce una señal de cabeza vacía.

La segunda parte es el indicador del oscilador del acelerador. El indicador refleja la velocidad de cambio del oscilador del precio absoluto, calculando la diferencia entre el oscilador del precio absoluto y su promedio móvil de 5 ciclos, para determinar el punto de reversión de la tendencia con anticipación.

Finalmente, la estrategia combina las señales de los dos indicadores: cuando las dos señales son homogéneas, (b + o b +), se emite una señal de transacción en esa dirección; cuando las dos señales no son homogéneas, se emite una señal de cero.

Análisis de las ventajas

Esta estrategia, combinada con un doble criterio de indicadores, puede filtrar ciertas señales falsas y las señales son precisas y confiables. Al mismo tiempo, se puede aprovechar el oscilador de precios absolutos para capturar con anticipación los posibles puntos de reversión de la tendencia y, por lo tanto, obtener un mayor margen de ganancias.

Análisis de riesgos

El mayor riesgo de esta estrategia es que el precio ya ha sufrido una reversión evidente antes de que el indicador emita la señal, lo que lleva a perder el punto de entrada óptimo. Además, los parámetros del indicador requieren un ajuste optimizado cuando el mercado fluctúa fuertemente.

Para el riesgo de punto de entrada, se puede combinar con más indicadores de reversión para garantizar la fiabilidad de la señal; para problemas de optimización de parámetros, se puede establecer un mecanismo de ajuste dinámico para garantizar la racionalidad de los parámetros.

Dirección de optimización

La estrategia puede ser optimizada en los siguientes aspectos:

Aumento de las condiciones de filtración para evitar falsas señales en la fase de alta oscilación

Mecanismos de verificación múltiple combinados con más indicadores de reversión

Establecimiento de un mecanismo de adaptación de parámetros y ajuste dinámico de los parámetros del indicador

Optimización de las estrategias de pérdidas para controlar las pérdidas individuales

Resumir

La estrategia de inversión cuantitativa de doble señal mejora la precisión de la señal a través de la doble verificación, lo que ayuda a capturar los puntos de inflexión clave del mercado. Al mismo tiempo, se debe tener en cuenta el riesgo de evitar el retraso de los indicadores y el fracaso de los parámetros, y la estrategia debe verificarse y optimizarse continuamente para que se adapte a un entorno de mercado cambiante.

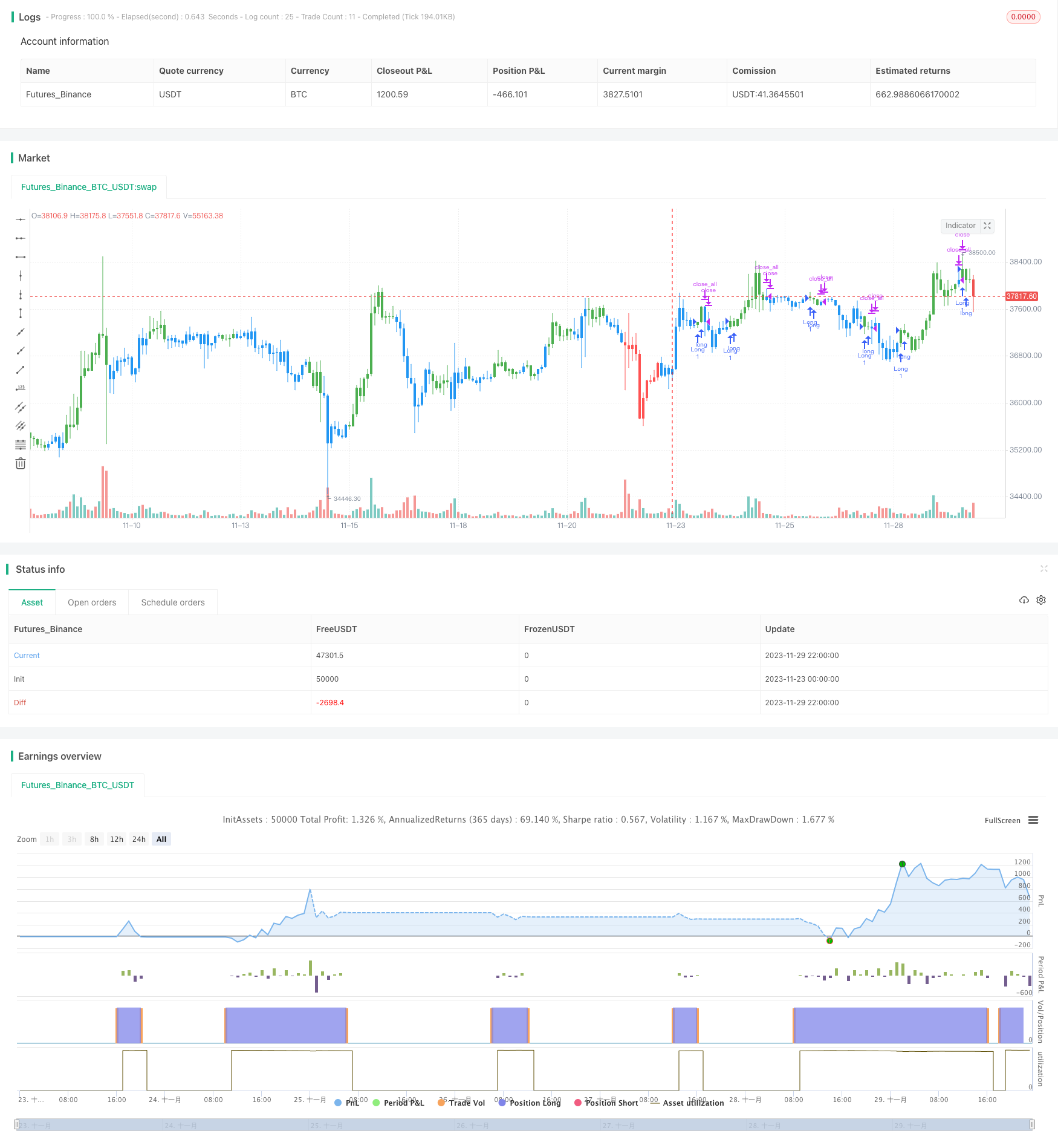

/*backtest

start: 2023-11-23 00:00:00

end: 2023-11-30 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 25/04/2019

// This is combo strategies for get

// a cumulative signal. Result signal will return 1 if two strategies

// is long, -1 if all strategies is short and 0 if signals of strategies is not equal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Secon strategy

// The Accelerator Oscillator has been developed by Bill Williams

// as the development of the Awesome Oscillator. It represents the

// difference between the Awesome Oscillator and the 5-period moving

// average, and as such it shows the speed of change of the Awesome

// Oscillator, which can be useful to find trend reversals before the

// Awesome Oscillator does.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

AcceleratorOscillator(nLengthSlow, nLengthFast) =>

xSMA1_hl2 = sma(hl2, nLengthFast)

xSMA2_hl2 = sma(hl2, nLengthSlow)

xSMA1_SMA2 = xSMA1_hl2 - xSMA2_hl2

xSMA_hl2 = sma(xSMA1_SMA2, nLengthFast)

nRes = xSMA1_SMA2 - xSMA_hl2

cClr = nRes > nRes[1] ? blue : red

pos = 0.0

pos := iff(nRes > 0, 1,

iff(nRes < 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal and Accelerator Oscillator (AC)", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

nLengthSlow = input(34, minval=1, title="Length Slow")

nLengthFast = input(5, minval=1, title="Length Fast")

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posAcceleratorOscillator = AcceleratorOscillator(nLengthSlow, nLengthFast)

pos = iff(posReversal123 == 1 and posAcceleratorOscillator == 1 , 1,

iff(posReversal123 == -1 and posAcceleratorOscillator == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? red: possig == 1 ? green : blue )