Estrategia cuantitativa multifactorial de Dayue

Descripción general

La estrategia de cuantificación multifactorial de Hyundai es una estrategia de seguimiento de líneas largas que combina varios indicadores tecnológicos al mismo tiempo. Utiliza principalmente la media móvil simple de 200 días para determinar la dirección general del mercado, y luego combina la media móvil de 20 días, el indicador MACD y el gráfico de la nube de Ichimoku para proporcionar señales más detalladas y así decidir el punto de parada específico.

La estrategia considera tanto las tendencias a largo plazo como a corto plazo y la verificación de múltiples factores para filtrar eficazmente el ruido de las transacciones provocadas por brechas falsas. Se busca oportunidades de calidad y al mismo tiempo controla el riesgo, es adecuado para los inversores experimentados para mantener posiciones de línea media y larga.

Principio de estrategia

Cuando el precio está por encima de la media móvil de 200 días, la estrategia considera que es un mercado alcista, en este caso, se emite una señal de compra siempre que la media de 20 días y el indicador MACD emitan una señal de compra al mismo tiempo, y el precio está por encima del precio más alto del gráfico de la nube o se encuentra en el gráfico de la nube.

Cuando el precio cae por debajo de la media móvil de 200 días, la estrategia considera que se entra en un mercado bajista, en este momento se requiere una señal más estricta: la media de 20 días y el indicador MACD deben emitir una señal de compra al mismo tiempo, y la nube de Ichimoku debe emitir una señal de compra en la misma dirección (nube verde o un precio superior al precio más alto de la nube).

La lógica de la señal de venta es similar a la de la señal de compra, pero en la dirección opuesta: en un mercado alcista, el precio se invierte siempre que cae por debajo de la nube o de la nube; en un mercado bajista, el precio se vende siempre que entra en la nube roja o en la línea media de 20 días y el indicador MACD emite una señal de venta.

Análisis de las ventajas

La mayor ventaja de esta estrategia es que combina varios indicadores para determinar la estructura del mercado a corto y largo plazo, lo que permite eliminar las falsas señales. En concreto, los principales puntos son los siguientes:

- La media móvil de 200 días es un indicador de la tendencia general de la situación y evita la operación de contratiempo.

- La línea media de 20 días se centra en los últimos acontecimientos y en las oportunidades de cambio.

- El indicador MACD comprueba si la tendencia ha cambiado.

- La imagen de la nube de Ichimoku se ha verificado nuevamente para evitar la generación de señales erróneas.

La combinación de indicadores de corto y largo plazo también hace que la estrategia sea adecuada para operaciones de línea corta y media y larga.

Análisis de riesgos

El principal riesgo de esta estrategia reside en la probabilidad de que varios indicadores emitan señales erróneas al mismo tiempo. Aunque la probabilidad es muy baja cuando no hay manera de salir de la montaña, es inevitable que ocurra en operaciones a largo plazo.

Ajuste los parámetros apropiadamente, por ejemplo, utilizando el promedio de periodos, para buscar la combinación óptima de parámetros.

Detenerse estrictamente, detenerse a tiempo después de una señal errónea y cambiar de dirección. La estrategia en sí misma no tiene un límite de pérdidas, que se puede completar en el disco.

La adopción de métodos como la garantía a plazos de futuros para bloquear las ganancias.

Ajuste su posición de acuerdo con los niveles de soporte del ciclo macro.

Dirección de optimización

La estrategia puede ser optimizada en los siguientes aspectos:

Prueba el efecto de los diferentes parámetros: se puede intentar cambiar el período de la línea media, los parámetros del mapa de la nube, etc., para encontrar la combinación óptima de parámetros.

Aumentar el módulo de stop loss: el stop loss móvil adecuado permite un mejor control del riesgo.

La combinación de indicadores de correlación, como la tasa de caída, puede evitar la búsqueda de la caída.

Introducción al aprendizaje automático: métodos de entrenamiento de las pesas indicadoras, como el uso de redes neuronales.

Verificación de varios mercados: comprueba la solidez de la estrategia en diferentes mercados.

Resumir

La estrategia de cuantificación de múltiples factores de Hyatt filtra las señales de ruido a través de una combinación de indicadores científicos y genera beneficios continuos bajo la premisa de controlar el riesgo. Considera las tendencias de gran ciclo y se enfoca en las oportunidades a corto plazo, y se puede usar ampliamente en inversiones de medio y largo plazo. La estrategia podría tener un efecto aún más excelente a través de métodos como optimización de parámetros, optimización de stop loss e introducción de aprendizaje automático.

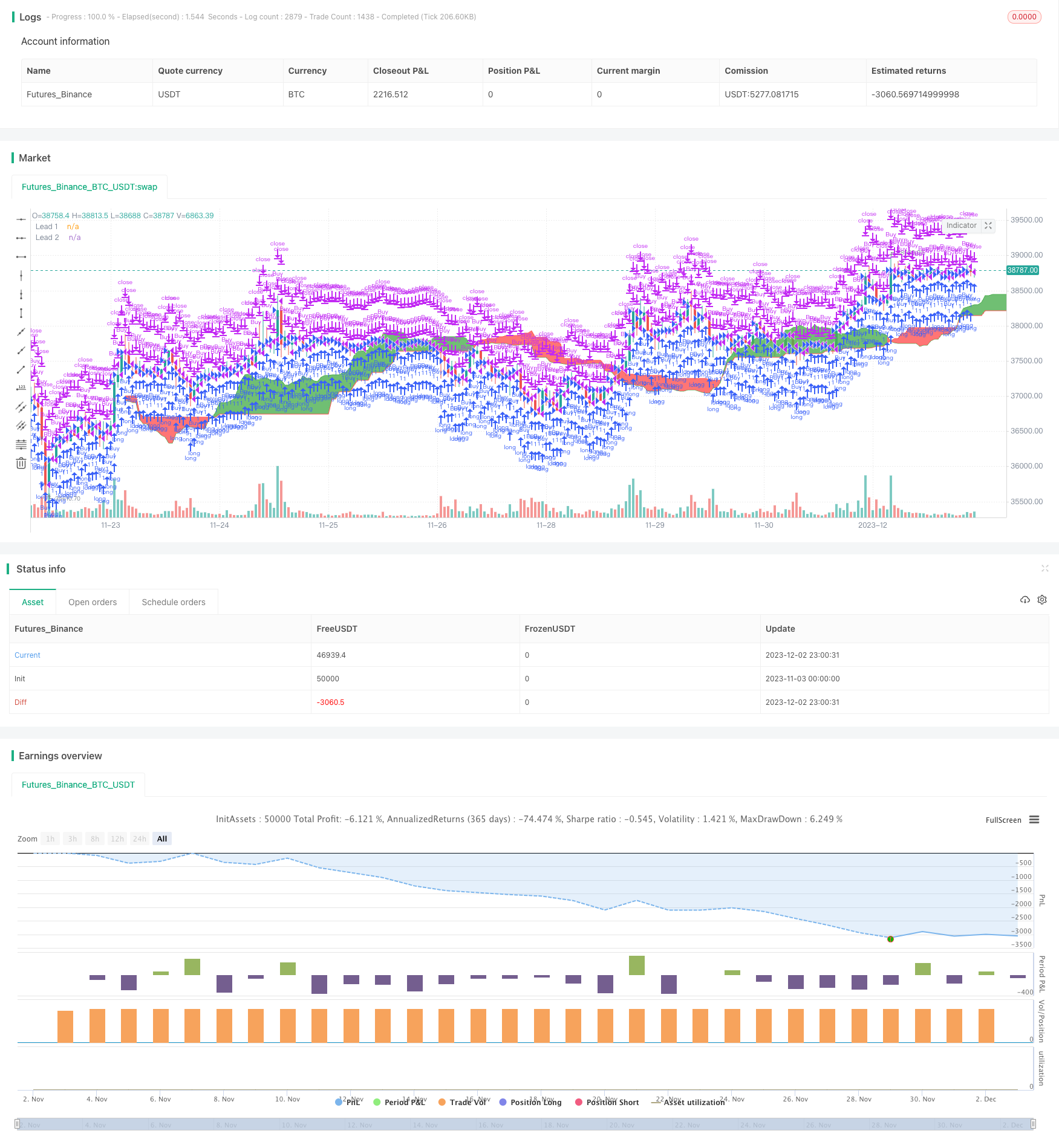

/*backtest

start: 2023-11-03 00:00:00

end: 2023-12-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="MACD/EMA/SMA/Ichimoku Long Strategy",overlay=true)

// Ichimoku

conversionPeriods = input(9, minval=1, title="Conversion Line Periods"),

basePeriods = input(26, minval=1, title="Base Line Periods")

laggingSpan2Periods = input(52, minval=1, title="Lagging Span 2 Periods"),

displacement = input(26, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

p1 = plot(leadLine1, offset = displacement, color=green,

title="Lead 1")

p2 = plot(leadLine2, offset = displacement, color=red,

title="Lead 2")

fill(p1, p2, color = leadLine1 > leadLine2 ? color(green,50) : color(red,50))

bottomcloud=leadLine2[displacement-1]

uppercloud=leadLine1[displacement-1]

// SMA Indicator - Are we in a Bull or Bear market according to 200 SMA?

SMA200 = sma(close, input(200))

EMA = ema(close,input(20))

//MACD Indicator - Is the MACD bullish or bearish?

fastLength = input(12)

slowlength = input(26)

MACDLength = input(9)

MACD = ema(close, fastLength) - ema(close, slowlength)

aMACD = ema(MACD, MACDLength)

delta = MACD - aMACD

// Set Buy/Sell conditions

[main,signal,histo]=macd(close,fastLength,slowlength,MACDLength)

buy_entry = if ((uppercloud>bottomcloud or close>max(uppercloud,bottomcloud)) and close>EMA and (delta>0 and close>min(uppercloud,bottomcloud))) or (close<SMA200 and delta>0 and close>EMA and (uppercloud>bottomcloud or close>max(uppercloud,bottomcloud)))

true

if close<EMA and ((delta<0 and close<min(uppercloud,bottomcloud)) or (uppercloud<bottomcloud and close>max(uppercloud,bottomcloud)))

buy_entry = false

strategy.entry("Buy",true , when=buy_entry)

alertcondition(buy_entry, title='Long', message='Chart Bullish')

sell_entry = if ((uppercloud<bottomcloud or close<min(uppercloud,bottomcloud)) and close<EMA and (delta<0 and close<max(uppercloud,bottomcloud))) or (close>SMA200 and delta<0 and close<EMA and (uppercloud<bottomcloud or close<min(uppercloud,bottomcloud)))

true

if close>EMA and ((delta>0 and close>max(uppercloud,bottomcloud)) or (uppercloud>bottomcloud and close<min(uppercloud,bottomcloud)))

sell_entry = false

strategy.close("Buy",when= sell_entry)

alertcondition(sell_entry, title='Short', message='Chart Bearish')

//plot(delta, title="Delta", style=cross, color=delta>=0 ? green : red )