Estrategia de seguimiento de tendencia de reversión de cruce de indicadores de impulso

Descripción general

Esta estrategia utiliza una combinación de indicadores técnicos dinámicos como el MACD, el RSI y el ADX para identificar señales de reversión de precios, y utiliza una estrategia de reversión para entrar en reversión cuando se produce una fuerte reversión de tendencia. La estrategia establece al mismo tiempo un stop loss y un stop loss para bloquear los beneficios y controlar el riesgo.

Principio de estrategia

Esta estrategia primero determina la tendencia del precio en combinación con la media rápida y lenta en comparación con el indicador MACD; luego, en combinación con el indicador RSI para filtrar las brechas falsas y asegurar que la señal de negociación se produzca después de que ocurra una reversión real del precio; y finalmente, en combinación con el indicador ADX para verificar nuevamente si el precio entra en un estado de tendencia. La señal de compra o venta se produce solo cuando se cumplen varias de las condiciones anteriores.

Específicamente, cuando el MACD cruza la línea lenta en la línea rápida, el RSI es superior a 50 y sube, y el ADX es superior a 20 como una señal de compra; cuando el MACD cruza la línea lenta en la línea rápida, el RSI es inferior a 50 y baja, y el ADX es superior a 20 como una señal de venta.

Análisis de las ventajas

La mayor ventaja de esta estrategia es que utiliza una combinación de varios indicadores para filtrar eficazmente las señales de oscilación y error del mercado y realmente bloquear los puntos de reversión de la tendencia, lo que permite obtener una mayor probabilidad de ganar. Además, configure un stop loss para bloquear las ganancias y controlar el riesgo, lo que puede proteger eficazmente contra los efectos de los eventos inesperados.

Análisis de riesgos

El mayor riesgo de esta estrategia es el error de juicio de la reversión de la tendencia, como el error de juicio causado por una reversión profunda en el precio. Además, la nueva tendencia después de la reversión puede no ser lo suficientemente duradera como para obtener una ganancia suficiente.

La solución es optimizar aún más los parámetros, ajustar la amplitud de stop loss, o combinar más indicadores auxiliares para filtrar la señal.

Dirección de optimización

Esta estrategia puede ser optimizada en las siguientes direcciones:

Optimización de la combinación de MACD y RSI para mejorar la precisión de los cambios de precio

Añadir más filtros de indicadores, como KD, BOLL, etc., para crear un efecto de rodeo de indicadores

Ajuste dinámico de la amplitud de los límites de pérdidas para diferentes situaciones del mercado

Modificación en tiempo real de la posición de frenado en función del movimiento real después de la inversión

Resumir

Esta estrategia utiliza una combinación de varios indicadores de dinámica para identificar oportunidades potenciales de reversión de precios. A través de la optimización de los parámetros, la combinación de más indicadores auxiliares y la adaptación dinámica de la estrategia de parada de pérdidas, se puede mejorar aún más la estabilidad y la fiabilidad de la estrategia y bloquear las oportunidades de negociación ofrecidas por el mercado.

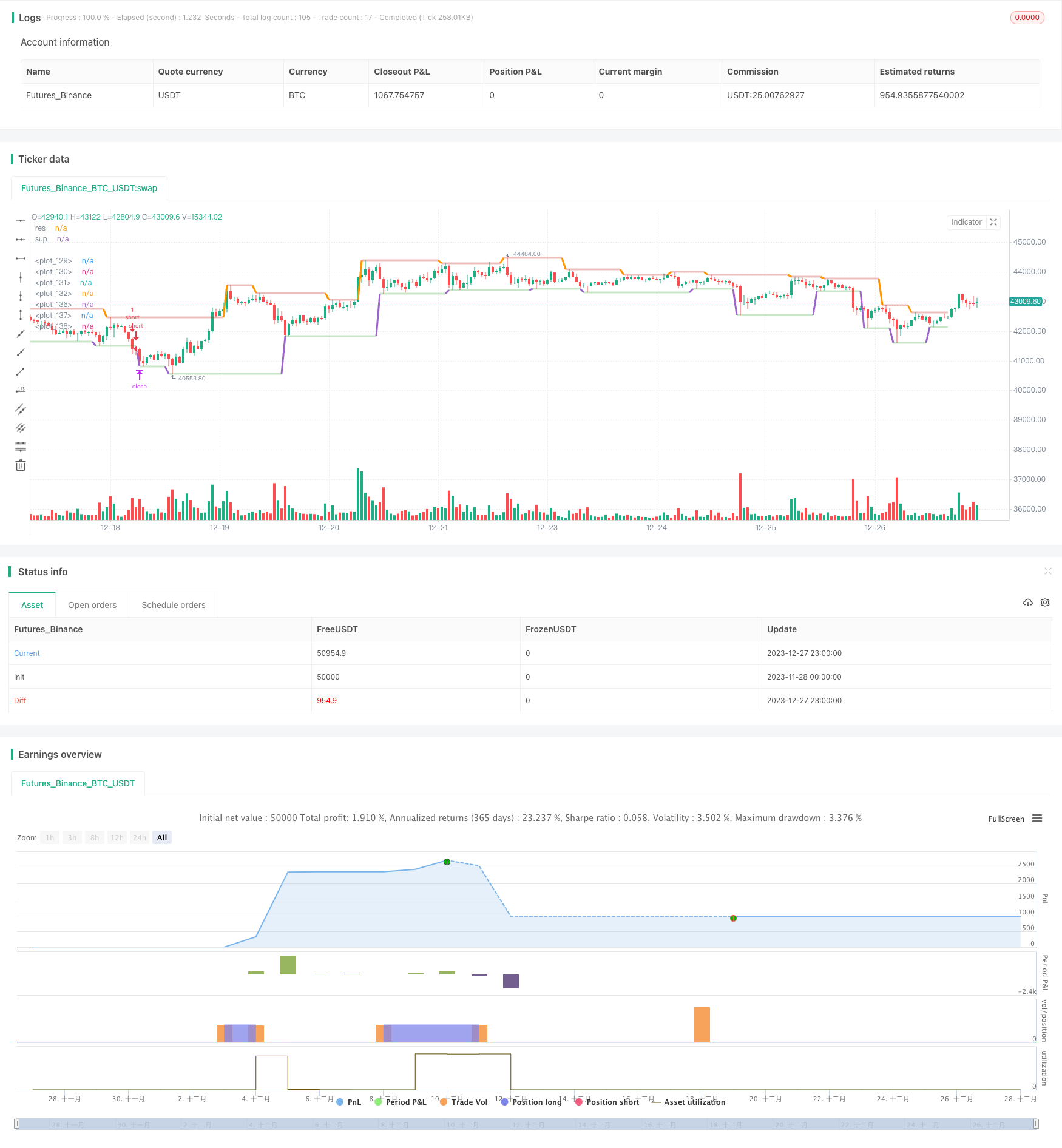

/*backtest

start: 2023-11-28 00:00:00

end: 2023-12-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © AHMEDABDELAZIZZIZO

//@version=5

strategy("Ta Strategy", overlay=true )

// inputs

inversestrategy = input.bool(false, title = "Inverse Strategy",tooltip = "This option makes you reverse the strategy so that long signals become where to short ")

direction = input.string(defval = "Both" , options = ["Both" , "Short" , "Long"] )

leftbars= input(6,title = " Left Bars" , group = "Support and resistance")

rightbars = input(6, title = " Right Bars", group = "Support and resistance")

macdfast = input(12, title = "MACD Fast", group = "MACD")

macdslow = input(26, title = "MACD Slow",group = "MACD")

macdsignal = input(7, "MACD Signal",group = "MACD")

sellqty = input(50, title = "QTY to sell at TP 1")

len = input(14, title="ADX Length" , group = "ADX")

// sup and res

res = fixnan(ta.pivothigh(high,leftbars,rightbars))

sup = fixnan(ta.pivotlow(low , leftbars,rightbars))

// macd

macd =ta.ema(close,macdfast) - ta.ema(close,macdslow)

signal=ta.ema(macd,macdsignal)

//adx

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = ta.rma(ta.tr,len)

plusDI = 100 * ta.rma(plusDM, len) / truerange

minusDI = 100 * ta.rma(minusDM, len) / truerange

dx = 100 * ta.rma(math.abs(plusDI - minusDI) / (plusDI + minusDI), len)

adx = ta.sma(dx, len)

// start deal condition

longcondition = ta.crossover(macd,signal) and close > res and ta.rsi(close,14) > 50 and plusDI > minusDI and adx > 20

shortcondition = ta.crossunder(macd,signal) and close < sup and ta.rsi(close,14) < 50 and plusDI < minusDI and adx > 20

//tp

longtp1 = input.float(6, "Long TP 1", minval = 0.0, step = 0.25, group = "Exit LONG Orders") /100

longtp2 = input.float(12, "Long TP 2", minval = 0.0, step = 0.25, group = "Exit LONG Orders") /100

longsl1 = input.float(3.0, "Long SL", minval = 0.0, step = 0.25, group = "Exit LONG Orders") /100

longtakeprofit1 = (strategy.position_avg_price * (1 + longtp1))

longstoploss1 = (strategy.position_avg_price * (1 - longsl1))

longtakeprofit2 = (strategy.position_avg_price * (1 + longtp2))

//sl

shorttp1 = input.float(6.0, "Short TP 1 ", minval = 0.0, step = 0.25, group = "Exit SHORT Orders")/100

shorttp2 = input.float(12.0, "Short TP 2", minval = 0.0, step = 0.25, group = "Exit SHORT Orders")/100

shortsl1 = input.float(3.0, "Short SL", minval = 0.0, step = 0.25, group = "Exit SHORT Orders")/100

shorttakeprofit1 = (strategy.position_avg_price * (1- shorttp1))

shortstoploss1 = (strategy.position_avg_price * (1 + shortsl1))

shorttakeprofit2 = (strategy.position_avg_price * (1- shorttp2))

//placeorders

if inversestrategy == false

if direction == "Both"

if longcondition and strategy.opentrades == 0

strategy.entry("long" , strategy.long )

strategy.exit("exit long 1","long",qty_percent = sellqty ,limit = longtakeprofit1,stop = longstoploss1)

strategy.exit("exit long 2","long",qty_percent = 100 ,limit = longtakeprofit2,stop = longstoploss1)

if high >= longtakeprofit1

strategy.cancel("exit long 2")

strategy.exit("exit long 3","long",qty_percent = 100 ,limit = longtakeprofit2,stop = strategy.position_avg_price)

if shortcondition and strategy.opentrades == 0

strategy.entry("short",strategy.short)

strategy.exit("exit short 1","short",qty_percent = sellqty ,limit = shorttakeprofit1,stop = shortstoploss1)

strategy.exit("exit short 2","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = shortstoploss1)

if low <= shorttakeprofit1

strategy.cancel("exit short 2")

strategy.exit("exit short 3","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = strategy.position_avg_price)

else if direction == "Long"

if longcondition and strategy.opentrades == 0

strategy.entry("long" , strategy.long )

strategy.exit("exit long 1","long",qty_percent = sellqty ,limit = longtakeprofit1,stop = longstoploss1)

strategy.exit("exit long 2","long",qty_percent = 100 ,limit = longtakeprofit2,stop = longstoploss1)

if high >= longtakeprofit1

strategy.cancel("exit long 2")

strategy.exit("exit long 3","long",qty_percent = 100 ,limit = longtakeprofit2,stop = strategy.position_avg_price)

else if direction == "Short"

if shortcondition and strategy.opentrades == 0

strategy.entry("short",strategy.short)

strategy.exit("exit short 1","short",qty_percent = sellqty ,limit = shorttakeprofit1,stop = shortstoploss1)

strategy.exit("exit short 2","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = shortstoploss1)

if low <= shorttakeprofit1

strategy.cancel("exit short 2")

strategy.exit("exit short 3","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = strategy.position_avg_price)

else

if direction == "Both"

if shortcondition and strategy.opentrades == 0

strategy.entry("long" , strategy.long )

strategy.exit("exit long 1","long",qty_percent = sellqty ,limit = longtakeprofit1,stop = longstoploss1)

strategy.exit("exit long 2","long",qty_percent = 100 ,limit = longtakeprofit2,stop = longstoploss1)

if high >= longtakeprofit1

strategy.cancel("exit long 2")

strategy.exit("exit long 3","long",qty_percent = 100 ,limit = longtakeprofit2,stop = strategy.position_avg_price)

if longcondition and strategy.opentrades == 0

strategy.entry("short",strategy.short)

strategy.exit("exit short 1","short",qty_percent = sellqty ,limit = shorttakeprofit1,stop = shortstoploss1)

strategy.exit("exit short 2","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = shortstoploss1)

if low <= shorttakeprofit1

strategy.cancel("exit short 2")

strategy.exit("exit short 3","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = strategy.position_avg_price)

else if direction == "Long"

if shortcondition and strategy.opentrades == 0

strategy.entry("long" , strategy.long )

strategy.exit("exit long 1","long",qty_percent = sellqty ,limit = longtakeprofit1,stop = longstoploss1)

strategy.exit("exit long 2","long",qty_percent = 100 ,limit = longtakeprofit2,stop = longstoploss1)

if high >= longtakeprofit1

strategy.cancel("exit long 2")

strategy.exit("exit long 3","long",qty_percent = 100 ,limit = longtakeprofit2,stop = strategy.position_avg_price)

else if direction == "Short"

if longcondition and strategy.opentrades == 0

strategy.entry("short",strategy.short)

strategy.exit("exit short 1","short",qty_percent = sellqty ,limit = shorttakeprofit1,stop = shortstoploss1)

strategy.exit("exit short 2","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = shortstoploss1)

if low <= shorttakeprofit1

strategy.cancel("exit short 2")

strategy.exit("exit short 3","short",qty_percent = 100 ,limit = shorttakeprofit2,stop = strategy.position_avg_price)

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

lsl1 = plot(strategy.position_size <= 0 ? na : longstoploss1, color=color.rgb(124, 11, 11), style=plot.style_linebr, linewidth=1)

ltp1 = plot(strategy.position_size <= 0 ? na : longtakeprofit1, color=color.rgb(15, 116, 18), style=plot.style_linebr, linewidth=1)

ltp2 = plot(strategy.position_size <= 0 ? na : longtakeprofit2, color=color.rgb(15, 116, 18), style=plot.style_linebr, linewidth=1)

avg = plot(strategy.position_avg_price, color=color.rgb(255, 153, 0, 47), style=plot.style_linebr, linewidth=1)

fill(ltp1,avg , color =strategy.position_size <= 0 ? na : color.rgb(82, 255, 97, 90))

fill(ltp2,ltp1 , color =strategy.position_size <= 0 ? na : color.rgb(82, 255, 97, 90))

///////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

ssl1 = plot(strategy.position_size >= 0 ? na : shortstoploss1, color=color.red, style=plot.style_linebr, linewidth=1)

stp1 = plot(strategy.position_size >= 0 ? na : shorttakeprofit2, color=color.green, style=plot.style_linebr, linewidth=1)

stp2 = plot(strategy.position_size >= 0 ? na : shorttakeprofit1, color=color.green, style=plot.style_linebr, linewidth=1)

fill(stp1,avg , color =strategy.position_size >= 0 ? na : color.rgb(30, 92, 35, 90))

fill(stp2,stp1 , color =strategy.position_size >= 0 ? na : color.rgb(30, 92, 35, 90))

//////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

resplot = plot(res, color=ta.change(res) ? na : #bf141446, linewidth=3, offset=-(rightbars+1), title="res")

supplot = plot(sup, color=ta.change(sup) ? na : #118f113a, linewidth=3, offset=-(rightbars+1), title="sup")