बोलिंगर बैंड T3 मूविंग एवरेज को तोड़ने की रणनीति

अवलोकन

इस रणनीति का पूरा उपयोग करने के लिए प्रवृत्ति का निर्धारण करने के लिए सुविधा और ब्रीज के ओवरबॉय ओवरबॉय निर्णय, T3 चिकनी समरूपता फ़िल्टर के साथ पूरक, प्रवृत्ति के पलटने पर समय में आकलन करने के लिए और मैदान में प्रवेश करने के लिए, प्रवृत्ति के पलटाव के दौरान ब्रीज का उपयोग करने के लिए ओवरबॉय ओवरबॉय क्षेत्रों की पहचान करने के लिए और ओवर शॉर्ट लाइन ट्रेडों के लिए।

रणनीति सिद्धांत

रणनीति मुख्य रूप से प्रवृत्ति की पहचान करने और ट्रेडिंग सिग्नल का निर्णय लेने के लिए औसत रेखाओं के तीन समूहों का उपयोग करती है। पहला T3 औसत है, जो कई बार सूचकांक को चिकना करने के लिए तरंग प्रभाव डालता है, जो प्रभावी रूप से प्रवृत्ति की दिशा का निर्णय लेने के लिए मूल्य उतार-चढ़ाव को फ़िल्टर कर सकता है। इसके बाद, मध्यवर्ती औसत है, जहां मध्यम प्रवृत्ति की दिशा का निर्णय लेने के लिए 20 की लंबाई का SMA औसत है। अंत में, तेज और धीमी औसत है, जो क्रमशः 50 और 200 की लंबाई का T3 औसत है, तेज लाइन धीमी रेखा से बड़ी है, जो एक ऊंची प्रवृत्ति में है, अन्यथा एक गिरावट की प्रवृत्ति है।

ट्रेडिंग सिग्नल का निर्णय यह है कि जब मध्यवर्ती औसत रेखा गोल्डन फोर्क होती है तो ऊपरी प्रवृत्ति के साथ अधिक करने के लिए और जब मध्यवर्ती औसत रेखा डेड फोर्क होती है तो नीचे की प्रवृत्ति के साथ खाली करने के लिए। इसके अलावा, बुरिन बैंड का उपयोग करके नीचे की ओर जाने की स्थिति का निर्णय लेने के लिए, यदि कीमत ऊपर की ओर जाती है तो स्टॉप पर विचार किया जाएगा, और यदि नीचे की ओर गिरती है तो स्टॉप पर विचार किया जाएगा।

विशेष रूप से, अधिक करने की शर्त यह है कि मध्यवर्ती औसत T3 औसत रेखा को पार करता है, और तेज़ रेखा धीमी रेखा से बड़ी होती है, और यदि कीमत ब्रिलिन बैंड को पार करती है या मध्यवर्ती औसत रेखा से नीचे T3 औसत रेखा को पार करती है, तो अधिक करने के बाद स्टॉप को ध्यान में रखा जाता है; कम करने की शर्त यह है कि मध्यवर्ती औसत रेखा से नीचे T3 औसत रेखा को पार करती है, और तेज़ रेखा धीमी रेखा से छोटी होती है, और यदि कीमत ब्रिलिन बैंड को पार करती है या मध्यवर्ती औसत रेखा पर T3 औसत रेखा को पार करती है तो स्टॉप को ध्यान में रखा जाता है।

रणनीतिक लाभ

- बहु-समूह औसत रेखाओं का उपयोग करने के लिए अपने फायदे का पूरा लाभ उठाने के लिए, T3 को चिकना करने के लिए, मध्यम SMA प्रवृत्ति का आकलन करने के लिए, धीमी गति से औसत रेखा लंबी अवधि की प्रवृत्ति का आकलन करने के लिए

- बुरीन ने ओवरबॉट और ओवरसोल्ड क्षेत्र को कम करने के लिए जोखिम को कम किया

- ट्रेडिंग सिग्नल पोर्टफोलियो सख्त है, जो झूठी कंपन को प्रभावी रूप से फ़िल्टर कर सकता है

रणनीतिक जोखिम

- T3 औसत रेखा पैरामीटर को गलत तरीके से सेट करने से प्रभावी फ़िल्टर नहीं हो सकता है और यह विलंबता का कारण बन सकता है

- गलत तरीके से सेट किए गए ब्रिन बैंड पैरामीटर, जिससे ऊपर और नीचे की रेल अमान्य हो सकती है

- औसत चक्र को गलत तरीके से चुना गया है, जिससे गलत दिशा में जाने की संभावना है

- ब्रेक अप और डाउन ट्रैक स्टॉप लॉस प्वाइंट सेटअप गलत है, जो बहुत जल्दी या बहुत देर से बंद हो सकता है

अनुकूलन विधि:

- T3 औसत पैरामीटर को समायोजित करें, चिकनी शोर और विलंबता संतुलन प्राप्त करें

- ब्लीन बैंड पैरामीटर्स को समायोजित करें ताकि ऊपर और नीचे की पटरी को सामान्य उतार-चढ़ाव की सीमा में पैक किया जा सके

- विभिन्न चक्रों के औसत मानकों का परीक्षण करें और प्रजातियों के लिए उपयुक्त चक्र मानकों का पता लगाएं

- स्टॉप लॉस को रिटर्न्स के आधार पर अनुकूलित करें

रणनीति अनुकूलन दिशा

- प्रवृत्ति के मजबूत और कमजोर निर्णयों को बढ़ाएं, जैसे कि एडीएक्स, प्रवृत्ति के मोड़ से बचें

- बाजार में उतार-चढ़ाव के आधार पर पैरामीटर को समायोजित करने के लिए अस्थिरता दर सूचकांक में वृद्धि

- मोबाइल स्टॉप को बढ़ाएं, स्टॉप को ट्रैक करें और अधिक लाभ प्राप्त करें

- एक ब्रेकआउट रणनीति पर विचार करें, एक ब्रेकआउट के बाद स्टॉप को ट्रैक करें

संक्षेप

समग्र रूप से, रणनीति के लिए, प्रवृत्ति का न्याय करने के लिए एक समान रेखा का उपयोग करें, बुरिन बैंड का उपयोग करें ओवरबॉय ओवरसोल्ड क्षेत्र की पहचान करें, प्रवृत्ति में बदलाव होने पर समय पर आकलन करें और जोखिम को प्रभावी ढंग से नियंत्रित करें। हालांकि, पैरामीटर समायोजन और अनुकूलन पर ध्यान देने की आवश्यकता है, ताकि रणनीति का वास्तविक प्रभाव हो सके। यदि प्रवृत्ति की ताकत संकेतक, अस्थिरता संकेतक, और मोबाइल स्टॉप-लॉस तकनीक के साथ अनुकूलित किया जाता है, तो रणनीति को अधिक लचीला और बुद्धिमान बनाया जा सकता है।

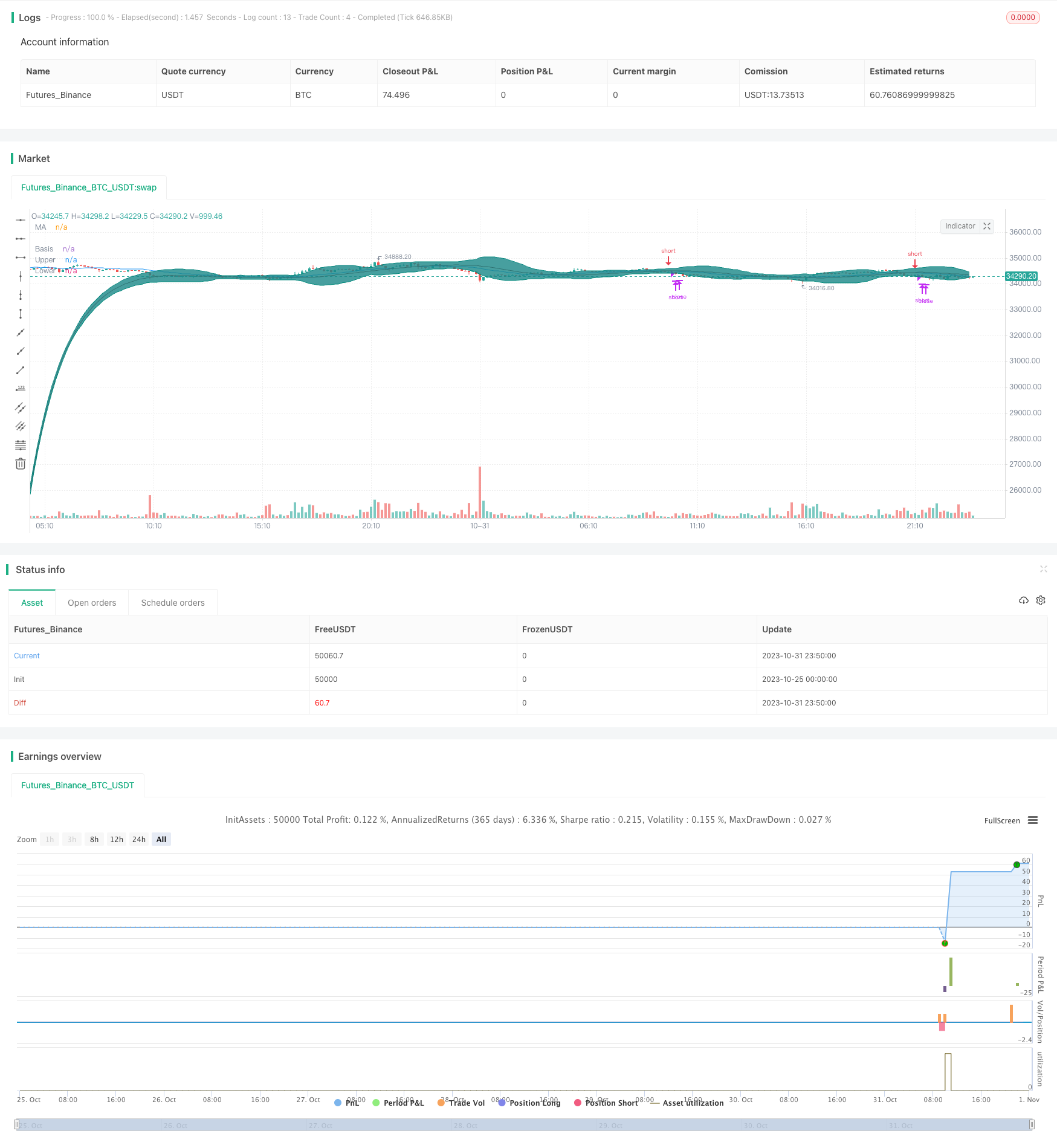

/*backtest

start: 2023-10-25 00:00:00

end: 2023-11-01 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(shorttitle="BB T3 Strategy", title="BB T3 Strategy", overlay=true)

//T3

b = 0.7

c1 = -b*b*b

c2 = 3*b*b+3*b*b*b

c3 = -6*b*b-3*b-3*b*b*b

c4 = 1+3*b+b*b*b+3*b*b

t3(len) => c1 * ema(ema(ema(ema(ema(ema(close, len), len), len), len), len), len) + c2 * ema(ema(ema(ema(ema(close, len), len), len), len), len) + c3 * ema(ema(ema(ema(close, len), len), len), len) + c4 * ema(ema(ema(close, len), len), len)

//T3 end

length = input(20, minval=1)

mult = input(2.5, minval=0.001, maxval=50, title="StdDev")

basis = t3(length)

basisDev = t3(length/10)

dev = mult * stdev(basisDev,length)

upper = basis + dev

lower = basis - dev

offset = input(0, "Offset", type = input.integer, minval = -500, maxval = 500)

plot(basis, "Basis", color=#872323, offset = offset)

p1 = plot(upper, "Upper", color=color.teal, offset = offset)

p2 = plot(lower, "Lower", color=color.teal, offset = offset)

fill(p1, p2, title = "Background", color=#198787, transp=95)

stoploss = input(true, "Stop Loss")

basisSma = sma(close, length)

p3 = plot(basisSma, color=color.blue, title="MA", offset=offset)

fastT3 = t3(50)

slowT3 = t3(200)

crossUp = crossover(basisSma, basis)

crossDown = crossunder(basisSma, basis)

bollBounce = crossover(close, upper)

bollReject = crossunder(close, lower)

underBasis = crossunder(close, basis)

overBasis = crossover(close, basis)

trendUp = fastT3 > slowT3

trendDown = fastT3 < slowT3

strategy.entry("long", strategy.long, when=(trendUp and crossUp), stop=(stoploss ? high+syminfo.mintick : na))

strategy.close("long", when=(bollBounce or crossDown or underBasis))

strategy.entry("short", strategy.short, when=(trendDown and crossDown), stop=(stoploss ? low-syminfo.mintick : na))

strategy.close("short", when=(bollReject or crossUp or overBasis))