सिग्नल-टू-शोर अनुपात और चलती औसत पर आधारित मात्रात्मक ट्रेडिंग रणनीति

रणनीति का नाम

सिग्नल-टू-शोर मूविंग एवरेज ट्रेडिंग रणनीति

रणनीतिक रूपरेखा

इस रणनीति में एक निश्चित अवधि के भीतर सिग्नल और शोर अनुपात की गणना की जाती है, और फिर एक समान लेनदेन सिग्नल के साथ संयोजन किया जाता है, ताकि एक मात्रात्मक लेनदेन किया जा सके। इसकी मूल सोच हैः

- एक निश्चित अवधि के लिए गणना शोर अनुपात

- विन्यास शोर अनुपात लागू औसत समतल

- वर्तमान संदेश-शोर अनुपात की तुलना औसत रेखा के साथ करें, जो ट्रेडिंग सिग्नल उत्पन्न करता है

- ट्रेडिंग सिग्नल के अनुसार बहुहेड या खालीहेड करें

तीन, रणनीति

- सिग्नल-टू-नोइज़ अनुपात की गणना करने के लिए सूत्र StN = -10 है*log(Σ(1/close)/n) जहां n चक्र की लंबाई है

- सिग्नल शोर अनुपात लागू सरल चलती औसत (एसएमए) प्राप्त करने के लिए चिकनी सिग्नल शोर अनुपात

- SMAStN की तुलना में वर्तमान सिग्नल शोर अनुपातः (1) यदि SMAStN > StN, खाली करें (2) यदि SMAStN < StN, अधिक करना (3) अन्यथा लिवरेज

4. रणनीतिक लाभ विश्लेषण

इस रणनीति के मुख्य फायदे हैंः

- एसएमए में शोर-मुक्त करने की क्षमता है

- एसएमए के साथ बाजार जोखिम का आकलन करने के लिए सिग्नल शोर अनुपात के संयोजन के साथ व्यापार संकेत उत्पन्न करें, विभिन्न संकेतकों के लाभों का उपयोग करें

- विभिन्न बाजार स्थितियों के लिए पैरामीटर समायोजन रणनीति सेट करें

- स्टडआउट सिग्नल संकेत अधिक कम करने के लिए, बाजार की विशेषताओं का आकलन करने के लिए

पांच, रणनीतिक जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

- औसत रेखा के साथ शोर अनुपात का आकलन करने के लिए गलत स्थान का जोखिम

- गलत चक्र सेट करने से झूठा संकेत हो सकता है

- रिक्त स्थान के लिए अपेक्षाकृत कम अवसर, पैरामीटर के माध्यम से अनुकूलित किया जा सकता है

- अचानक होने वाली घटनाओं के कारण भारी उतार-चढ़ाव, जो रोक को ट्रिगर कर सकता है

जोखिम समाधान:

- औसत रेखा पैरामीटर को समायोजित करें, अति-सुचारू होने से बचें

- अनुकूलित चक्र पैरामीटर, विभिन्न बाजारों के लिए अनुकूलता का परीक्षण

- अधिक रिक्तियों के लिए रिक्तियों की स्थिति को समायोजित करना

- अधिकतम नुकसान को नियंत्रित करने के लिए स्टॉप लॉस सेट करें

6. रणनीतिक अनुकूलन

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

- अधिक प्रकार के समानांतरों का परीक्षण करें

- रोकथाम तंत्र के लिए जोखिम नियंत्रण में वृद्धि

- स्थिति प्रबंधन को बढ़ाएं, स्थिति को उतार-चढ़ाव के अनुसार समायोजित करें

- रणनीतिक स्थिरता के लिए अधिक निर्णय लेने वाले कारकों के साथ

- मशीन सीखने के तरीकों का उपयोग करके पैरामीटर को स्वचालित रूप से अनुकूलित करें

VII. निष्कर्ष

इस रणनीति के माध्यम से संकेत और शोर अनुपात बाजार में उतार-चढ़ाव के जोखिम का आकलन, और व्यापार संकेत उत्पन्न करने के लिए एक समान रेखा का उपयोग करें, मात्रात्मक व्यापार को लागू. एक एकल तकनीकी सूचक की तुलना में, इस रणनीति को एकीकृत संकेत और शोर अनुपात और SMA के लिए अपने फायदे, जबकि जोखिम को नियंत्रित करने के स्थिरता में सुधार. इस रणनीति के पैरामीटर अनुकूलन और मशीन सीखने आदि के माध्यम से सुधार के लिए बहुत जगह है, एक विश्वसनीय, प्रभावी मात्रात्मक व्यापार रणनीति है.

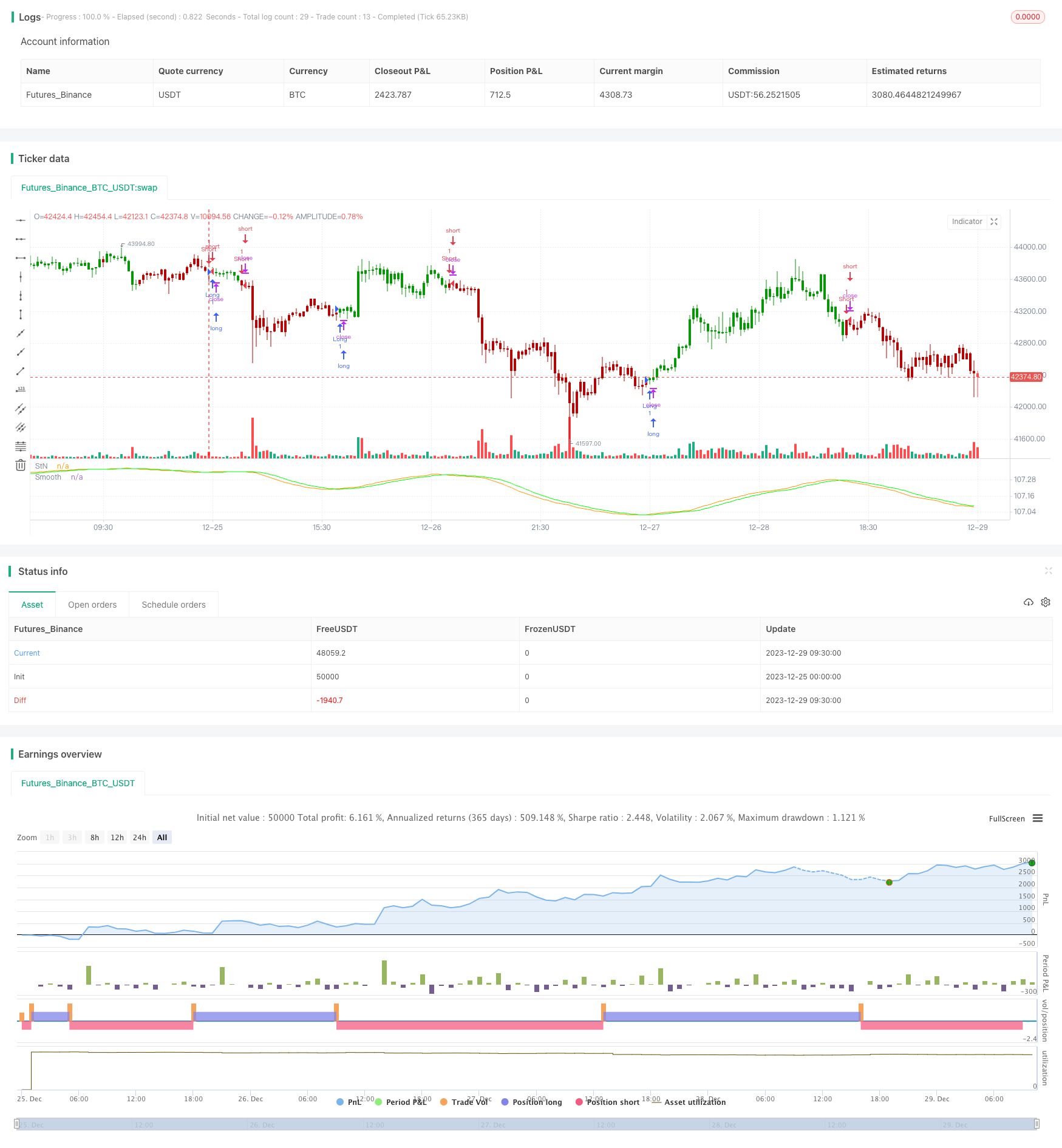

/*backtest

start: 2023-12-25 00:00:00

end: 2023-12-29 10:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © HPotter 05/01/2021

// The signal-to-noise (S/N) ratio.

// And Simple Moving Average.

// Thank you for idea BlockchainYahoo

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

SignalToNoise(length) =>

StN = 0.0

for i = 1 to length-1

StN := StN + (1/close[i])/length

StN := -10*log(StN)

strategy(title="Backtest Signal To Noise ", shorttitle="StoN", overlay=false)

length = input(title="Days", type=input.integer, defval=21, minval=2)

Smooth = input(title="Smooth", type=input.integer, defval=7, minval=2)

reverse = input(false, title="Trade reverse")

StN = SignalToNoise(length)

SMAStN = sma(StN, Smooth)

pos = iff(SMAStN[1] > StN[1] , -1,

iff(SMAStN[1] < StN[1], 1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )

plot(StN, title='StN' )

plot(SMAStN, title='Smooth', color=#00ff00)