गति दोलक पर आधारित अनुकूलन रणनीतियाँ

अवलोकन

यह रणनीति गतिशीलता सूचकांक में परिवर्तन की दर (ROC) के आधार पर अनुकूलित सुधारों के लिए है। मूल ROC रणनीति की तुलना में, इस रणनीति में निम्नलिखित अनुकूलन किया गया हैः

- अधिकतम ऐतिहासिक आरओसी मूल्य को सम्मिलित करें, वर्तमान आरओसी गतिशीलता को अधिकतम ऐतिहासिक आरओसी से तुलना करें, गतिशीलता के सापेक्ष मूल्य प्राप्त करें

- गतिशीलता के सापेक्ष मानों को चिकना करने के लिए, एक संकेत उत्पन्न करें।

- खरीदें और बेचें सिग्नल थ्रेसहोल्ड जोड़ें

इन अनुकूलन के माध्यम से, कई अक्षम संकेतों को फ़िल्टर किया जा सकता है, जिससे रणनीति अधिक स्थिर और विश्वसनीय हो जाती है।

रणनीति सिद्धांत

इस रणनीति का केंद्रीय सूचक परिवर्तन की दर (ROC) है। ROC एक निश्चित अवधि के दौरान स्टॉक की कीमतों में बदलाव की दर को मापता है। यह रणनीति पहले 9 चक्रों की लंबाई के ROC मूल्य की गणना करती है। फिर यह पिछले 200 चक्रों में इस ROC सूचक के अधिकतम मूल्य को रिकॉर्ड करती है और वर्तमान ROC को सबसे बड़े ऐतिहासिक ROC के प्रतिशत के रूप में गणना करती है, जिससे गतिशीलता की सापेक्ष ताकत प्राप्त होती है। उदाहरण के लिए, यदि पिछले 200 दिनों में ROC 100 से अधिक है, तो उस दिन का ROC 80 है, तो सापेक्ष ताकत 80% है।

इस सापेक्षिक ताकत को लंबाई 10 के SMA के माध्यम से चिकनाई के लिए संसाधित किया जाता है, अल्पकालिक उतार-चढ़ाव को फ़िल्टर किया जाता है, और चिकनाई वक्र प्राप्त होता है। जब चिकनाई वक्र लगातार 3 दिनों तक बढ़ता है, और -80% से कम है, तो यह माना जाता है कि शेयर की कीमत में गिरावट धीमी हो रही है, और नीचे के संकेत हैं, इसलिए अधिक करें; जब चिकनाई वक्र लगातार 3 दिनों तक गिरती है, और 80% से अधिक मूल्य है, तो यह माना जाता है कि शेयर की कीमत में वृद्धि धीमी हो रही है, और शीर्ष के संकेत हैं, इसलिए इसे बंद करें।

श्रेष्ठता विश्लेषण

मूल ROC रणनीति की तुलना में इस रणनीति के मुख्य फायदे हैंः

- ऐतिहासिक आरओसी अधिकतम मूल्य की तुलना करने के लिए, गतिशीलता सूचकांक के सापेक्ष ऊंचाई को अच्छी तरह से मापा जा सकता है, और निरर्थक संकेतों को फ़िल्टर किया जा सकता है जिनके निरपेक्ष मूल्य उच्च नहीं हैं।

- ध्वनि को फ़िल्टर करने के लिए चिकनी प्रक्रिया, जिससे संकेत अधिक स्थिर और विश्वसनीय हो।

- इस तरह के व्यापारों को कम करने के लिए, खरीद और बिक्री की सीमा निर्धारित करें।

कुल मिलाकर, इस रणनीति ने आरओसी सूचकांक को प्रभावी रूप से दोहरे प्रसंस्करण में बदल दिया है, जिससे यह वास्तविक ट्रेडिंग के लिए अधिक उपयुक्त है।

जोखिम विश्लेषण

इस रणनीति में मुख्य रूप से निम्नलिखित जोखिम हैं:

- आरओसी सूचकांक बाजार की प्रवृत्ति को निर्धारित करने में असमर्थ है, और कुछ भ्रम है। यदि यह बैल और भालू के संक्रमण की अवधि के दौरान होता है, तो यह रणनीति विफल हो सकती है।

- खरीद और बिक्री की सीमाएं सही नहीं होती हैं, बहुत अधिक या बहुत कम सीमाएं रणनीति के प्रदर्शन को प्रभावित कर सकती हैं।

- गलत एसएमए पैरामीटर सेटिंग भी रणनीति को प्रभावित कर सकती है।

उपरोक्त जोखिमों को कम करने के लिए, प्रवृत्ति संकेतकों के संयोजन पर विचार किया जा सकता है, जो बड़े रुझानों का आकलन करते हैं; थ्रेशोल्ड पैरामीटर को समायोजित करें, सर्वोत्तम पैरामीटर का परीक्षण करें; एसएमए चक्र पैरामीटर का अनुकूलन करें।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

- ट्रेंड इंडिकेटर के साथ, बाजार के समग्र रुझान का आकलन करें और बुल-बीयर रूपांतरण के दौरान विफलता से बचें।

- ऑप्टिमाइज़ेशन के लिए विभिन्न आरओसी लंबाई पैरामीटर और खरीद और बिक्री थ्रेशोल्ड पैरामीटर का परीक्षण करें।

- एसएमए चिकनाई मापदंडों को अनुकूलित करें और सबसे अच्छा मापदंड खोजें।

- अतिरिक्त रोकथाम

संक्षेप

यह रणनीति आरओसी सूचकांक के आधार पर माध्यमिक विकास के लिए एक अनुकूलन रणनीति है। यह ऐतिहासिक अधिकतम मूल्य तुलना, एसएमए चिकनाई और खरीद-बिक्री मूल्यह्रास जैसे साधनों को पेश करता है, जो रणनीति को अधिक स्थिर बनाने के लिए अप्रभावी संकेतों को फ़िल्टर कर सकता है। मुख्य लाभ यह है कि संकेत की गुणवत्ता उच्च है, जो वास्तविक दुनिया के लिए उपयुक्त है। बाद में प्रवृत्ति, पैरामीटर अनुकूलन आदि के संयोजन से सुधार किया जा सकता है, जिससे रणनीति के प्रदर्शन को और बेहतर बनाया जा सकता है।

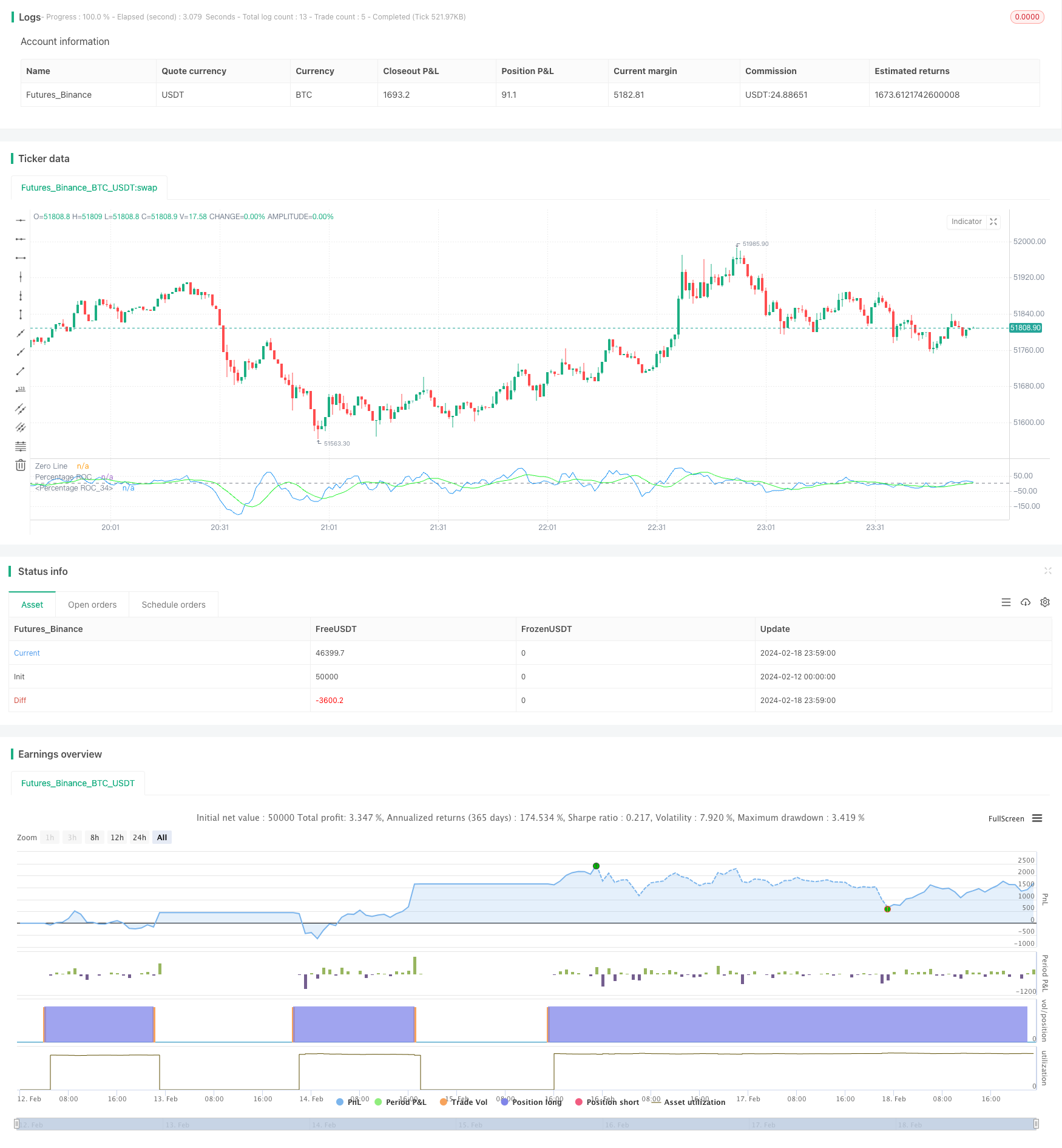

/*backtest

start: 2024-02-12 00:00:00

end: 2024-02-19 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="Rate Of Change Mod Strategy", shorttitle="ROC", format=format.price, precision=2)

//length = input.int(9, minval=1)

//source = input(close, "Source")

//roc = 100 * (source - source[length])/source[length]

//plot(roc, color=#2962FF, title="ROC")

//hline(0, color=#787B86, title="Zero Line")

length = input.int(9, minval=1, title="Length")

maxHistory = input(200, title="Max Historical Period for ROC")

lenghtSmooth = input.int(10, minval=1, title="Length Smoothed ROC")

lenghtBUY = input.int(-80, title="Buy Threshold")

lenghtSELL = input.int(80, title="Buy Threshold")

source = close

roc = 100 * (source - source[length]) / source[length]

// Calculate the maximum ROC value in the historical period

maxRoc = ta.highest(roc, maxHistory)

// Calculate current ROC as a percentage of the maximum historical ROC

rocPercentage = (roc / maxRoc) * 100

rocPercentageS = ta.sma(rocPercentage, lenghtSmooth)

if ta.rising(rocPercentageS, 3) and rocPercentageS < lenghtBUY

strategy.entry("Buy", strategy.long)

if ta.falling(rocPercentageS, 3) and rocPercentageS > lenghtSELL

strategy.close("Buy")

plot(rocPercentage, color=color.new(color.blue, 0), title="Percentage ROC")

plot(rocPercentageS, color=color.new(#21f32c, 0), title="Percentage ROC")

hline(0, color=color.new(color.gray, 0), title="Zero Line")