モメンタムキャプチャーチャネル戦略

作成日:

2023-12-20 15:46:40

最終変更日:

2023-12-20 15:46:40

コピー:

1

クリック数:

641

1

フォロー

1664

フォロワー

概要

動量捕捉チャネル戦略は,ドンチアンチャネルに基づく変形である.これは,最高価格帯,最低価格帯,そして最高価格帯と最低価格帯の平均値としてベースラインで構成されている.この戦略は,トレンドの品種の周線と日線の時間枠で非常に有用である.これはQuantCTアプリケーションで使用される実装である.

操作モードを多空または多頭のみに設定できます.

また,固定ストップを設定したり,無視したりして,入場と退出のシグナルのみで動作するようにすることもできます.

戦略原則

この戦略の核心的な論理は,ドンチアンチャネル指標に基づいています.ドンチアンチャネルは,20日の最高値,最低値,閉店価格の平均値で構成されています.チャネルを突破した価格の上下軌道に基づいて,トレンドの方向と可能な逆転を判断します.

この戦略はドンチアン通路の変形である.これは最高価格帯,最低価格帯,そして最高価格帯と最低価格帯の平均値としてベースラインで構成されている.具体的論理は以下のとおりである.

- 経路の上下線として一定の周期内の最高値と最低値を計算する

- 基線として上下軌道の平均値を計算する.

- 価格が上昇すると,もっとやる

- 価格がベースラインを下回ったとき,ポジションを外す.

- 価格が下落すると空白 (空白が許される場合)

- 価格がベースラインに戻ると,空き場は空きます.

この戦略の優点は,価格のトレンド動力を効果的に捕捉できる点にある.価格が上下を突破するのを待つことで,真のトレンドの開始を判断することで,無駄な損失を回避することができます.

優位分析

- 価格の動力を捉え,利益の成長を実現する

- 偽の突破を回避し,不必要な損失を減らす

- パラメータを柔軟に調整し,異なる品種に適用できます

- 多数または全仓の操作を選択して,異なるニーズを満たす

- 単一損失を効率的に制御するための統合的止損メカニズム

リスク分析

- 突破失敗の損失を拡大する傾向を捉える

- ストップ・ロスの設定が過度に緩やかになり,単一損失が拡大する可能性があります.

- パラメータの不適切な設定は,取引頻度や取引コストを増加させる可能性があります.

- 突破信号の判断は遅滞しており,最適な入口点を逃している可能性がある.

解決策は

- ストップレスを慎重に選択し,損失をコントロールし,トレンドに十分なスペースを与えます.

- パラメータ周期値を大きくし,取引頻度を減らす

- 他の指標と組み合わせてトレンド信号の信頼性を判断し,入場タイミングを優遇する

最適化の方向

- 他の指標を統合して入場のタイミングを判断する

- 動的に停止位置を調整する

- 品種特性による最適化パラメータの設定

- 機械学習による突破の評価

- ポジション管理ロジックを追加

要約する

動態キャプチャチャネル戦略は,価格のトレンドをキャプチャすることによって,かなりの利益の機会を提供します. 同時に,それは一定のリスクを持ち,リスク管理のためにパラメータを適切に調整する必要があります. 継続的に入場タイミング選択とストップダストロジックを最適化することによって,この戦略は,非常に優れたトレンドフォローシステムになることができます.

ストラテジーソースコード

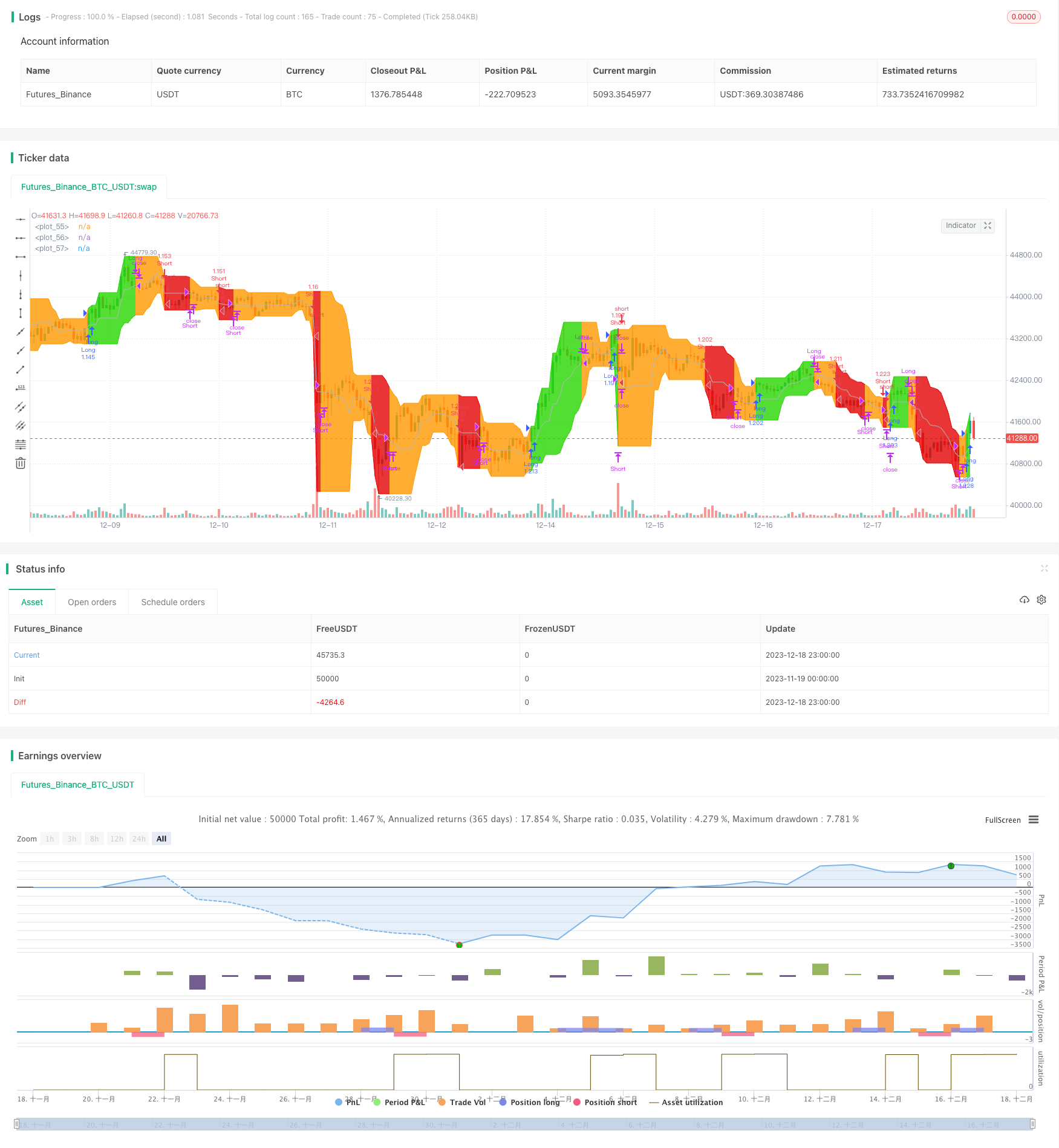

/*backtest

start: 2023-11-19 00:00:00

end: 2023-12-19 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © QuantCT

//@version=4

strategy("Donchian Channel Strategy Idea",

shorttitle="Donchian",

overlay=true,

pyramiding=0,

default_qty_type=strategy.percent_of_equity,

default_qty_value=100,

initial_capital=1000,

commission_type=strategy.commission.percent,

commission_value=0.075)

// ____ Inputs

high_period = input(title="High Period", defval=10)

low_period = input(title="Low Period", defval=10)

long_only = input(title="Long Only", defval=false)

slp = input(title="Stop-loss (%)", minval=1.0, maxval=25.0, defval=5.0)

use_sl = input(title="Use Stop-Loss", defval=false)

// ____ Logic

highest_high = highest(high, high_period)

lowest_low = lowest(low, low_period)

base_line = (highest_high + lowest_low) / 2

enter_long = (close > highest_high[1])

exit_long = (close < base_line)

enter_short = (close < lowest_low[1])

exit_short = (close > base_line)

strategy.entry("Long", strategy.long, when=enter_long)

strategy.close("Long", when=exit_long)

if (not long_only)

strategy.entry("Short", strategy.short, when=enter_short)

strategy.close("Short", when=exit_short)

// ____ SL

sl_long = strategy.position_avg_price * (1- (slp/100))

sl_short = strategy.position_avg_price * (1 + (slp/100))

if (use_sl)

strategy.exit(id="SL", from_entry="Long", stop=sl_long)

strategy.exit(id="SL", from_entry="Short", stop=sl_short)

// ____ Plots

colors =

strategy.position_size > 0 ? #27D600 :

strategy.position_size < 0 ? #E30202 :

color.orange

highest_high_plot = plot(highest_high, color=colors)

lowest_low_plot = plot(lowest_low, color=colors)

plot(base_line, color=color.silver)

fill(highest_high_plot, lowest_low_plot, color=colors, transp=90)