개요

이 전략은 RSI와 MFI 지표와 결합된 부린 대역 비율 지표를 기반으로, 금융 상품 가격이 부린 대역을 뚫고 하락하는 것을 탐지하고, RSI 과잉 오버 바이와 MFI 과잉 오버 바이 신호와 결합하여 더 많은 상장 결정을 내립니다. 전형적인 트렌드 거래 전략입니다.

전략 원칙

- 부린띠 비율을 계산하라 (BB%) ᄂ.BB%는 부린띠 중간 궤도에 대한 가격의 표준 차이를 나타내며, 부린띠 통로를 통해 시장 방향을 판단한다.

- RSI와 MFI 지표가 결합되어 과매매를 판단한다. RSI는 한 기간 동안의 평균 상승과 평균 하락을 비교하여 과매매를 판단한다. MFI는 거래량 상승과 거래량 하락을 비교하여 과매매를 판단한다.

- 가격이 아래에서 아래로 브린을 뚫고 내려가면 더 많이 하고; 가격이 위에서 아래로 브린을 뚫고 올라갈 때 더 많이 한다. RSI와 MFI 지표의 과매매 신호를 필터링하는 동시에.

전략적 이점

- 트렌드 트레이딩, 시장의 흐름을 피하고 수익의 변동성을 줄이는 것.

- 여러 지표의 필터링 신호를 결합하여 의사 결정의 정확성을 향상시킵니다.

- 매개 변수 설정은 유연하고, 전략 위험 수익 특성을 조정할 수 있다.

- 상품, 외환, 암호화폐 등과 같은 높은 변동성 지표에 적용됩니다.

위험과 해결

- 브린 벨트 돌파는 가짜 신호를 생성할 가능성이 높으며, 여러 지표 조합 필터링이 필요합니다.

- 은 신호 판단은 적절한 여유가 필요하며, 좋은 기회를 놓치지 않도록 한다.

- 매개 변수 설정을 조정하여 포지션 규모를 조정하고, 스톱 라인을 높이는 등 위험을 제어합니다.

최적화 방향

- ATR 지표와 같은 변동율 기반의 손해 방지 장치를 추가합니다.

- 기계학습 모형을 도입하여 브레이크 신호의 질을 판단할 수 있다.

- 참여 품종 선택 메커니즘을 최적화하고, 동적으로 참여 지표의 조정.

- 감정 지표, 뉴스 면 등과 같은 더 많은 요소와 결합하여 의사 결정 시스템을 개선하십시오.

요약하다

이 전략은 주로 높은 변동의 비 트렌드 품종에 적용되며, 브린 밴드 채널과 지표 조합을 판단하여 트렌드 해소를 실현한다. 파라미터를 조정하여 위험 수익 특성을 제어 할 수 있다. 후속으로 더 많은 보조 지표와 모델이 도입되어 의사 결정 품질을 최적화하여 더 나은 전략 성능을 얻을 수 있다.

전략 소스 코드

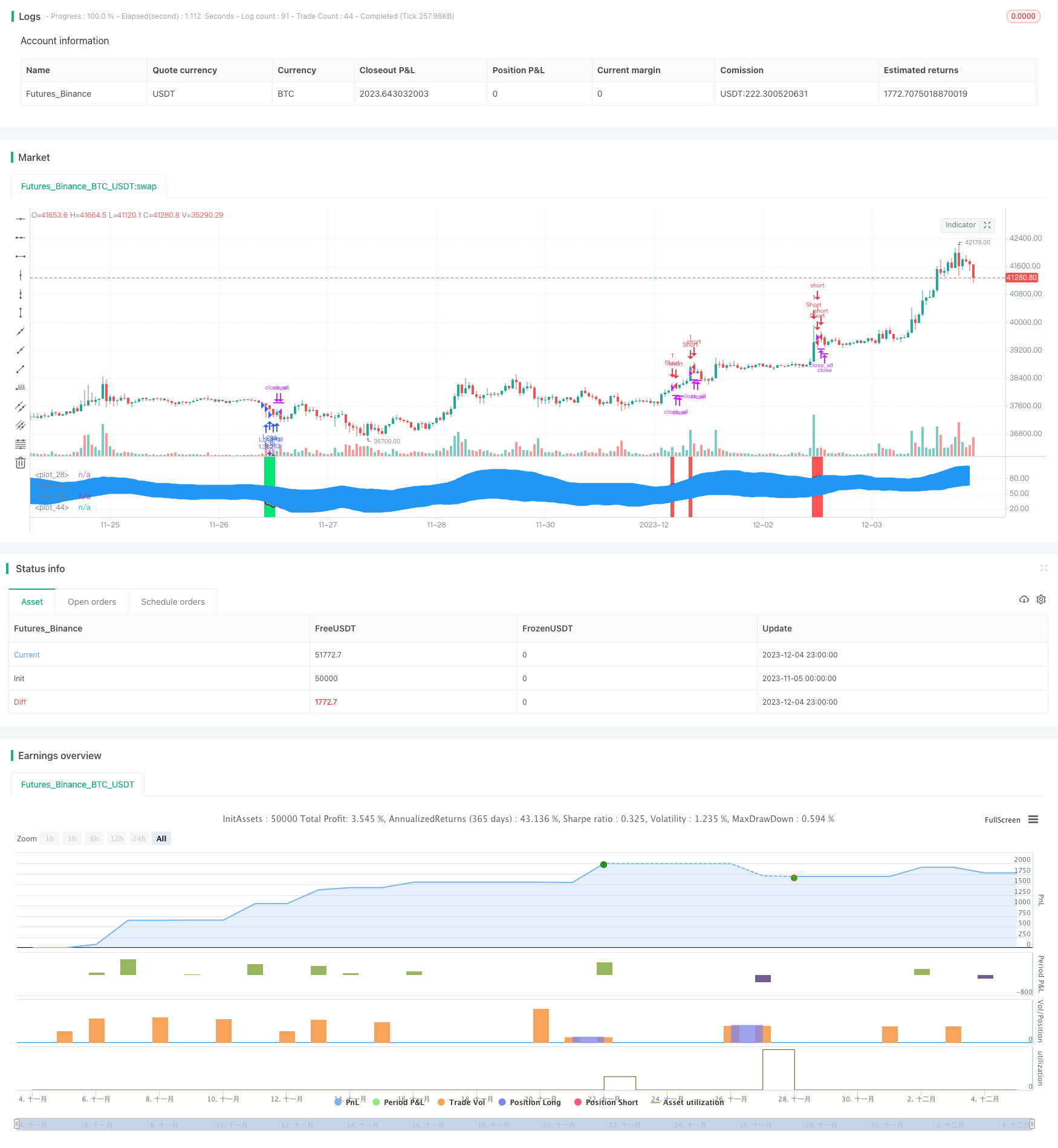

/*backtest

start: 2023-11-05 00:00:00

end: 2023-12-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "BB%/MFI/RSI", shorttitle = "BB%/MFI/RSI", default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 100)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(false, defval = false, title = "Short")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Lot, %")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From Day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To Day")

source = hlc3

length = input(14, minval=1), mult = input(2.0, minval=0.001, maxval=50), bblength = input(50, minval=1, title="BB Period")

DrawRSI_f=input(true, title="Draw RSI?", type=bool)

DrawMFI_f=input(false, title="Draw MFI?", type=bool)

HighlightBreaches=input(true, title="Highlight Oversold/Overbought?", type=bool)

DrawMFI = (not DrawMFI_f) and (not DrawRSI_f) ? true : DrawMFI_f

DrawRSI = (DrawMFI_f and DrawRSI_f) ? false : DrawRSI_f

// RSI

rsi_s = DrawRSI ? rsi(source, length) : na

plot(DrawRSI ? rsi_s : na, color=maroon, linewidth=2)

// MFI

upper_s = DrawMFI ? sum(volume * (change(source) <= 0 ? 0 : source), length) : na

lower_s = DrawMFI ? sum(volume * (change(source) >= 0 ? 0 : source), length) : na

mf = DrawMFI ? rsi(upper_s, lower_s) : na

plot(DrawMFI ? mf : na, color=green, linewidth=2)

// Draw BB on indices

bb_s = DrawRSI ? rsi_s : DrawMFI ? mf : na

basis = sma(bb_s, length)

dev = mult * stdev(bb_s, bblength)

upper = basis + dev

lower = basis - dev

plot(basis, color=red)

p1 = plot(upper, color=blue)

p2 = plot(lower, color=blue)

fill(p1,p2, blue)

b_color = (bb_s > upper) ? red : (bb_s < lower) ? lime : na

bgcolor(HighlightBreaches ? b_color : na, transp = 0)

//Signals

up = bb_s < lower and close < open

dn = bb_s > upper and close > open

size = strategy.position_size

lp = size > 0 and close > open

sp = size < 0 and close < open

exit = (up == false and dn == false) and (lp or sp)

//Trading

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 : lot[1]

if up

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()