개요

RB 양적 거래 3중1 전략은 대장 열도 OBV, 중장기 운동량 CMO, 그리고 긴 선의 운동량 Coppock 곡선을 결합한 복합 전략이다. 이 전략은 시장의 다공간 열도, 중장기 경향과 긴 선의 경향의 세 가지 차원을 종합적으로 고려하여 거래 신호를 형성하여 더 신뢰할 수 있는 입장을 달성한다.

전략 원칙

이 전략의 거래 신호는 다음과 같은 세 가지 지표의 조합에서 나옵니다.

OBV: 대盘热度,多空势力强弱. OBV 상승은 다면력 강화, OBV 하락은 공면력 강화를 의미한다.

CMO: 중·단기 가격 변화율의 경향성을 반영한다. CMO는 긍정적인 경우 중·단기간에 상승 추세에 있고, CMO는 부정적인 경우 하락 추세에 있다.

코포크 곡선: 장기 가격 변화율의 경향성을 나타낸다. 코포크 곡선 위쪽은 긴 선이 상승 단계에 있고 아래쪽은 하락 단계에 있다.

OBV 상승, CMO 및 Coppock 곡선이 동시에 상승할 때 구매 신호가 발생한다. 이것은 대시장 다자력이 강화된 것을 의미하며, 중장기적으로 상승 통로에 있는 것이 더 좋은 구매점이다.

반대로, OBV가 하락하면 CMO와 코포크 곡선이 동시에 하락할 때 판매 신호가 발생한다. 이것은 공방의 힘이 강화되고, 중기 및 장기적인 하향 통로가 열리는 것을 의미하며, 비교적 좋은 퇴장 시점이다.

전략적 이점

이 전략의 가장 큰 장점은 시장의 상공 열, 중단기 경향 및 장기 경향의 세 가지 차원을 종합적으로 고려한다는 것입니다. 대장 수준, 중단기 수준 및 장기 수준에서 트렌드 이차동이 일관된 후에 거래 신호가 생성되기 때문에 가짜 돌파구를 효과적으로 피할 수 있습니다. CMO의 민감성을 활용하면서 단기 기회를 파악하는 동시에, 코포크 곡선은 큰 방향을 보장하는 긴 선의 파동을 제공합니다.

또한 이 전략은 양방향 신호를 구축하는 동시에 더 나은 투자 활용도를 달성할 수 있습니다.

전략적 위험

이 전략의 주요 위험은 코포크 곡선과 CMO가 채택한 ROC 계산주기가 길기 때문에 약간의 지연성이 있을 것이다. 시장의 갑작스러운 사건이 급격하게 변할 때, 코포크 곡선과 CMO 지표는 판단을 지연시킬 수 있다. 이때는 OBV의 빠른 판단에 의존할 필요가 있다. 그러나 OBV는 축적된 에너지 선으로서, 갑작스러운 사건에 대한 몇 개의 K 선의 지연도 있을 것이다.

또한, 세 가지 지표들을 단순하게 합쳐서 판단하고, 지표들 사이의 무게를 고려하지 않고 판단하는 것도 판단의 정확성에 영향을 미칩니다.

전략 최적화 방향

이 전략은 다음의 몇 가지 측면에서 최적화될 수 있습니다.

코포크 곡선과 CMO 지표에 대해 적응 ROC 주기 설정을 적용하여 지표의 매개 변수가 시장의 변화 빈도에 자동으로 적응 할 수 있습니다.

지표의 무게를 높여서 더 정확한 지표가 주도적으로 판단할 수 있게 하고, 신호의 안정성을 높여준다.

단편 거래의 최대 손실을 효과적으로 제어하기 위해 ATR와 같은 지표를 사용하여 거래의 중지 범위를 설정하는 스톱 손실 전략을 추가하십시오.

OBV의 신속한 반응의 장점을 활용하여, OBV 반전을 스톱 로드 신호로 설정하여 큰 손실을 피하십시오.

요약하다

RB 양적 거래 3중1 전략은 대장 열, 중단기 운동량 및 장기 운동량의 3차원을 종합적으로 고려하여 매매 신호를 형성한다. 그것은 여러 지표의 장점을 결합하여 시장의 여백상태와 중장기 경향이 일치하는 것을 보장하고 거래 신호를 생성한다. 주요 장점은 신호 안정성, 신뢰성, 가짜 돌파구를 효과적으로 방지하는 것이다. 후속 최적화 디자인을 통해 전략의 실전 효과를 더욱 향상시킨다.

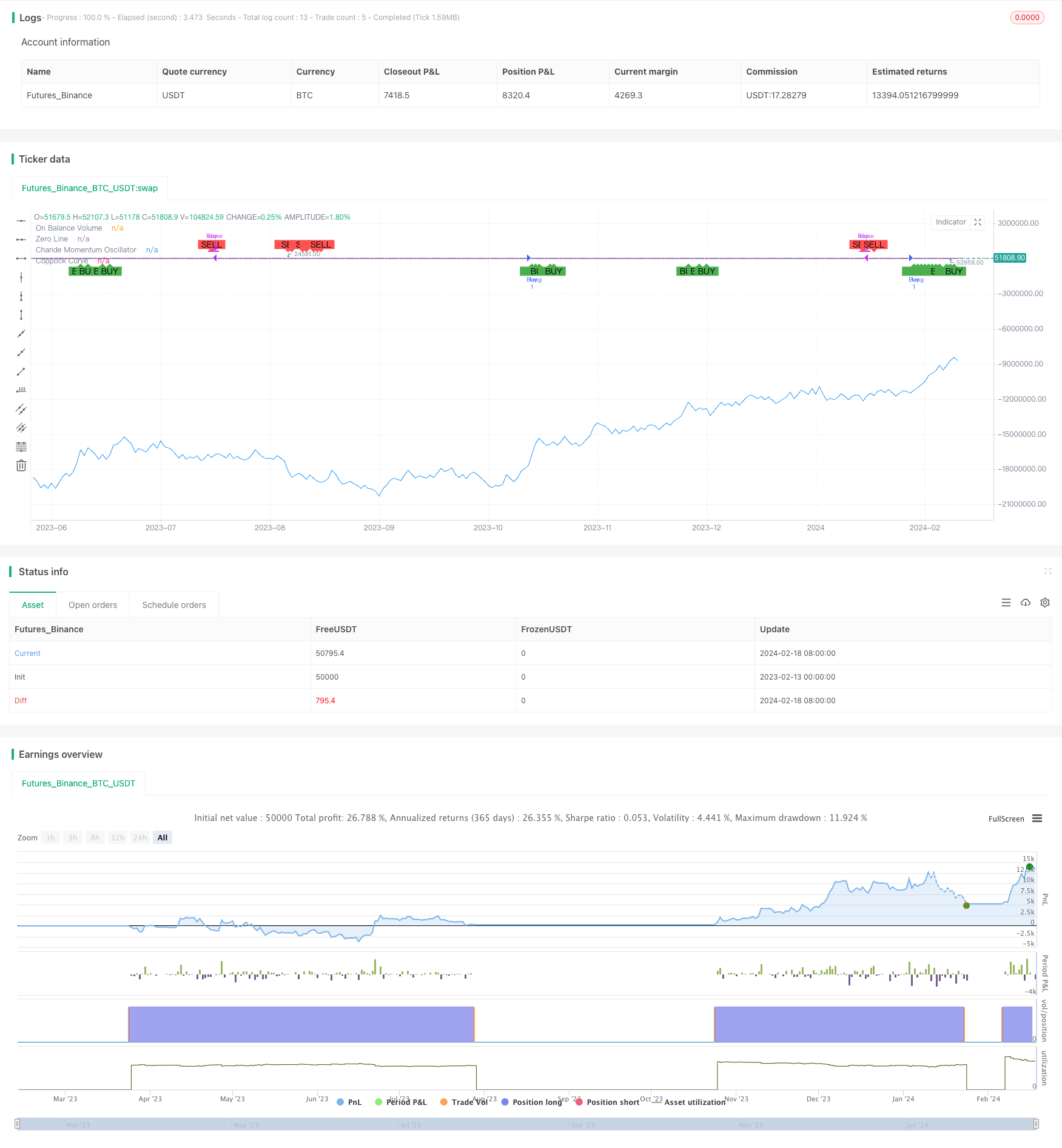

/*backtest

start: 2023-02-13 00:00:00

end: 2024-02-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("RB - OBV Coppock CMO Strategy", overlay=true)

// Input for CMO period

cmo_period = input(14, title="Chande Momentum Oscillator Period")

// Input for Coppock Curve periods

coppock_long = input(14, title="Coppock Curve Long ROC Period")

coppock_short = input(11, title="Coppock Curve Short ROC Period")

coppock_wma = input(10, title="Coppock Curve WMA Period")

// Thresholds for CMO

cmo_buy_threshold = input(50, title="CMO Buy Threshold")

cmo_sell_threshold = input(-50, title="CMO Sell Threshold")

// Calculating OBV

obv = cum(close > close[1] ? volume : close < close[1] ? -volume : 0)

// Calculating Coppock Curve

roc_long = roc(close, coppock_long)

roc_short = roc(close, coppock_short)

coppock_curve = wma(roc_long + roc_short, coppock_wma)

// Calculating Chande Momentum Oscillator

cmo = cmo(close, cmo_period)

// Generate buy and sell signals

buy_signal = obv > obv[1] and coppock_curve > 0 and coppock_curve > coppock_curve[1] and cmo > cmo_buy_threshold

sell_signal = obv < obv[1] and coppock_curve < 0 and coppock_curve < coppock_curve[1] and cmo < cmo_sell_threshold

// Plotting signals on the chart

plotshape(series=buy_signal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=sell_signal, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// Setting up the strategy entry and exit points

if (buy_signal)

strategy.entry("Buy", strategy.long)

if (sell_signal)

strategy.close("Buy")

// Plot OBV and Coppock Curve for reference

plot(obv, title="On Balance Volume", color=color.blue)

hline(0, "Zero Line", color=color.gray)

plot(coppock_curve, title="Coppock Curve", color=color.purple)

plot(series=cmo, title="Chande Momentum Oscillator", color=color.orange)