A Transformação Estocástica de Fisher Interrompe Temporariamente a Reversão da Estratégia Quantitativa do Indicador STOCH

Visão geral

A ideia central desta estratégia é tomar decisões de compra e venda em combinação com a transformação aleatória de Fisher e a reversão temporária do indicador STOCH. A estratégia é adequada para operações de curto e médio prazo, podendo obter um bom retorno em condições estáveis.

Princípio da estratégia

A estratégia calcula o índice STOCH padrão e depois faz a conversão de Fisher para a INVLine. Quando a INVLine atravessa a linha de limiar inferior dl, gera um sinal de compra; quando a INVLine atravessa a linha de limiar superior ul, gera um sinal de venda. A estratégia também configura um mecanismo de tracking stop loss para bloquear lucros e reduzir perdas.

A lógica central da estratégia é, especificamente:

- Calcular o índice STOCH: Utilize a fórmula padrão para calcular o valor STOCH rápido do stock

- Transformação de Fisher: Transformação de Fisher para o valor de STOCH, obtendo INVLine

- Geração de sinais de transação: compra na linha INVLine ao atravessar a linha dl e venda na linha UL

- Parar o rastreamento: ativar o mecanismo de paragem temporária do rastreamento para parar o rastreamento em tempo hábil

Análise de vantagens

As principais vantagens desta estratégia são:

- A transformação de Fisher aumenta a sensibilidade do STOCH, permitindo detectar oportunidades de reversão de tendências mais cedo.

- O mecanismo de suspensão de rastreamento é eficaz para controlar riscos e bloquear lucros

- Adequado para operações de curto e médio prazo, especialmente para transações de quantificação rápida que são mais populares nos últimos tempos.

- Melhor desempenho em condições de estabilidade, receita estável

Análise de Riscos

A estratégia também apresenta alguns riscos:

- Indicadores STOCH são propensos a produzir falsos sinais que podem levar a negociações desnecessárias

- A transformação de Fisher também amplifica o ruído do índice STOCH, trazendo mais falsos sinais

- A tendência é de que os investidores se afastem facilmente em situações de turbulência e não consigam manter os lucros.

- O Alpha requer um período de posse mais curto e não é adequado para posses de longa duração.

Para reduzir esses riscos, pode-se considerar otimizar os seguintes aspectos:

- Ajustar os parâmetros de STOCH, suavizar a curva, reduzir o ruído

- Optimizar a localização da linha de vale-prazo para reduzir a probabilidade de transações erradas

- Aumentar as condições de filtragem para evitar transações em situações de turbulência

- Ajustar a duração da posição para coincidir com o ciclo operacional

Direção de otimização

A estratégia pode ser melhorada em várias direções:

- Parâmetros de otimização da transformação de Fisher para suavizar a curva INVLine

- Optimizar o período de duração do indicador STOCH, procurando a melhor combinação de parâmetros

- Parâmetros para otimizar a linha de perda para reduzir a probabilidade de transações erradas

- Aumentar a confirmação de quantidade e evitar perdas de rastreamento desnecessárias

- Aumentar a filtragem intradiária e reduzir os falsos sinais de mercado

- Combinação de indicadores de tendência para evitar negociações adversas

Resumir

Esta estratégia combina a variação aleatória de Fisher e o indicador STOCH, permitindo uma estratégia de quantificação de linhas curtas simples e prática. Sua vantagem é a alta frequência de operação, adequada para a quantificação de alta frequência de negociação mais popular recentemente.

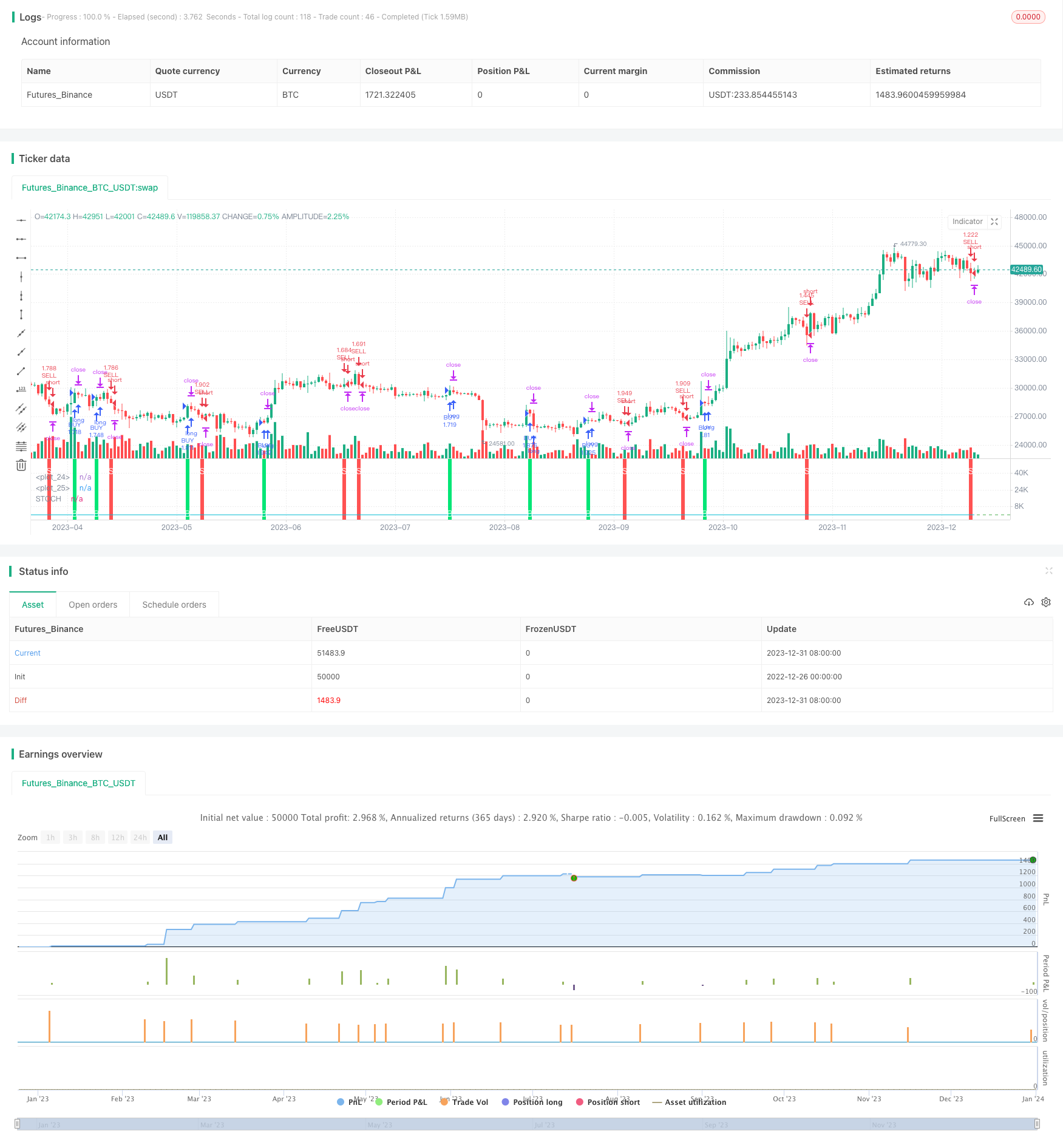

/*backtest

start: 2022-12-26 00:00:00

end: 2024-01-01 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("IFT Stochastic + Trailing Stop", overlay=false, pyramiding = 0, calc_on_order_fills = false, commission_type = strategy.commission.percent, commission_value = 0.0454, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

//INPUTS

stochlength=input(19, "STOCH Length")

wmalength=input(4, title="Smooth")

ul = input(0.64,step=0.01, title="UP line")

dl = input(-0.62,step=0.01, title="DOWN line")

uts = input(true, title="Use trailing stop")

tsi = input(title="trailing stop actiation pips",defval=245)

tso = input(title="trailing stop offset pips",defval=20)

//CALCULATIONS

v1=0.1*(stoch(close, high, low, stochlength)-50)

v2=wma(v1, wmalength)

INVLine=(exp(2*v2)-1)/(exp(2*v2)+1)

//CONDITIONS

sell = crossunder(INVLine,ul)? 1 : 0

buy = crossover(INVLine,dl)? 1 : 0

//PLOTS

plot(INVLine, color=aqua, linewidth=1, title="STOCH")

hline(ul, color=red)

hline(dl, color=green)

bgcolor(sell==1? red : na, transp=30, title = "sell signal")

bgcolor(buy==1? lime : na, transp=30, title = "buy signal")

plotchar(buy==1, title="Buy Signal", char='B', location=location.bottom, color=white, transp=0, offset=0)

plotchar(sell==1, title="Sell Signal", char='S', location=location.top, color=white, transp=0, offset=0)

//STRATEGY

strategy.entry("BUY", strategy.long, when = buy==1)

strategy.entry("SELL", strategy.short, when = sell==1)

if (uts)

strategy.entry("BUY", strategy.long, when = buy)

strategy.entry("SELL", strategy.short, when = sell)

strategy.exit("Close BUY with TS","BUY", trail_points = tsi, trail_offset = tso)

strategy.exit("Close SELL with TS","SELL", trail_points = tsi, trail_offset = tso)