Estratégia do indicador Bollinger Bands Crossing Mean PB

Visão geral

A estratégia de calcular o valor médio do indicador PB e a descida da faixa de Brin, para julgar a relação entre o indicador PB e a descida da faixa de Brin, produzindo um sinal de compra e venda. Quando o indicador PB sobe, ele quebra a faixa de Brin ou descende, gerando um sinal de compra. Quando o indicador PB desce, ele quebra a faixa de Brin ou sobe.

Princípio da estratégia

O indicador central da estratégia é o indicador de PB médio. O indicador de PB médio combina a estabilidade do sistema de linha de equilíbrio com a sensibilidade do indicador de PB.

A estratégia também usa o indicador de Brin para determinar a tendência de compra e venda de ações. O indicador de Brin é composto por três curvas no meio, no topo e no fundo. A linha central é a média móvel de n dias; o topo e o fundo são calculados por meio do meio e da flutuação histórica.

Em resumo, a estratégia de usar habilmente o índice de PB médio para determinar a tendência de queda e queda do preço das ações, e auxiliar o índice de correlação para determinar a sobrevenda e a sobrevenda, procurando pontos de compra e venda na relação de indicadores combinados entre os dois, pertence à típica estratégia de negociação de indicadores numéricos.

Análise de vantagens

As principais vantagens desta estratégia são:

- Utilizando o índice de PB médio para avaliar a mudança de tendência do preço das ações, alta sensibilidade

- Identificação de pontos de sobrevenda e sobrecompra com o indicador de correia de Brin para melhorar a precisão da determinação de pontos de compra e venda

- A estratégia é simples e fácil de implementar

- Os dados de retrospectiva mostram benefícios significativos da estratégia

Análise de Riscos

Os principais riscos desta estratégia são:

- Tanto o índice de PB médio quanto o índice de Brinks dependem de cálculos de dados históricos e são propensos a sinais errôneos quando há grandes flutuações no preço das ações.

- Os indicadores PB e Brinks são sensíveis à configuração de parâmetros, e a configuração incorreta pode levar a muitos erros de negociação.

- Durante a implementação da estratégia, as mudanças no ambiente macroeconômico podem ter um grande impacto nos preços das ações, como crises econômicas, mudanças de política, etc., que podem levar à falha da estratégia

Para os riscos acima mencionados, o risco pode ser evitado por meio de configuração de parâmetros de otimização, parada rigorosa, consideração de fatores ambientais gerais e monitoramento artificial.

Direção de otimização

A estratégia pode ser otimizada para:

- Optimizar os parâmetros do indicador PB de média e da faixa de Bryn para encontrar a melhor combinação de parâmetros

- Adicionar filtros de outros indicadores, como MACD, KDJ, etc., para melhorar a eficácia da estratégia

- Aumentar os mecanismos de suspensão de perdas e controlar eficazmente as perdas individuais

- Combinando com indicadores de períodos de tempo maiores, avaliar a tendência geral e evitar negociações adversas

Resumir

A estratégia tem um bom desempenho geral, com o índice de PB médio como o núcleo, auxiliado pela faixa de Brin para determinar o ponto de compra e venda, operação simples, alta sensibilidade, bom desempenho de retrospectiva. Através da configuração de parâmetros de otimização contínua, adição de medidas auxiliares de outros indicadores e parada rigorosa de perdas, é possível melhorar ainda mais a rentabilidade e a estabilidade da estratégia.

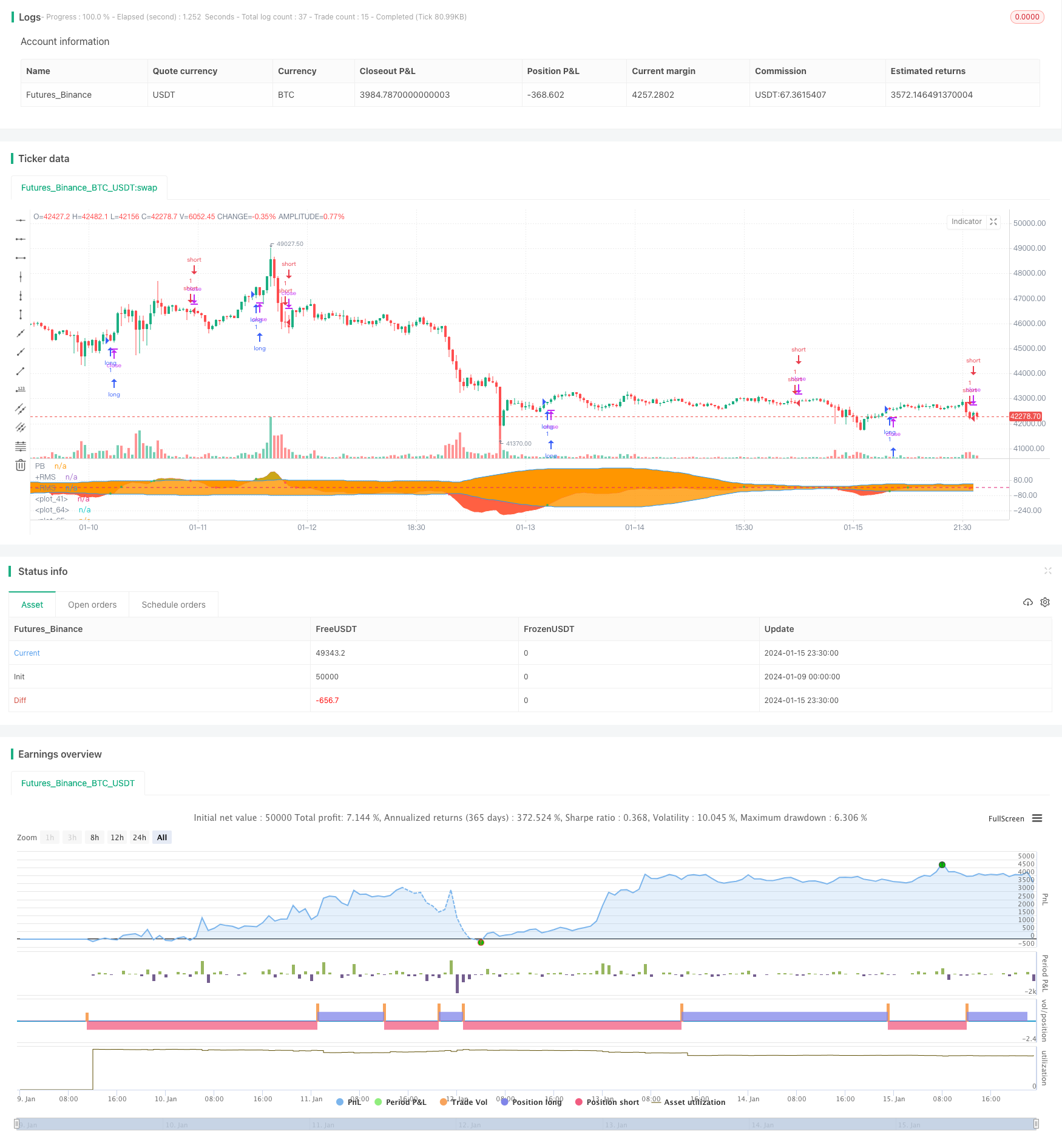

/*backtest

start: 2024-01-09 00:00:00

end: 2024-01-16 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("BandPass EOS", overlay=false, initial_capital = 1000)

src = input(close, "Source", input.source)

Period1 = input(41, "Fast Period", input.integer)

Period2 = input(54, "Slow Period", input.integer)

showBG = input(false, "Show crosses on background?", input.bool)

UseReversalStop = input(true, "Use additional triggers?", input.bool)

//Super Passband Filter

a1 = 0.0

a2 = 0.0

PB = 0.0

RMS = 0.0

if bar_index > Period1

a1 := 5 / Period1

a2 := 5 / Period2

PB := (a1 - a2) * src + (a2 * (1 - a1) - a1 * (1 - a2)) * src[1] +

(1 - a1 + 1 - a2) * nz(PB[1]) - (1 - a1) * (1 - a2) * nz(PB[2])

for i = 0 to 49 by 1

RMS := RMS + PB[i] * PB[i]

RMS

RMS := sqrt(RMS / 40)

RMS

z = 0

buy = PB > PB [5] and crossover(PB, -RMS) or PB > PB [5] and crossover (PB, RMS) or PB > PB [5] and crossover (PB, z)

sell = PB < PB [5] and crossunder(PB, RMS) or PB < PB [5] and crossunder (PB, -RMS) or PB < PB [5] and crossunder (PB, z)

signal = buy ? 1 : sell ? -1 : 0

bg = buy ? color.green : sell ? color.red : color.white

bg := showBG ? bg : na

upperFill = PB>RMS ? color.lime : na

lowerFill = PB<-RMS ? color.red : na

p1 = plot(PB,"PB",color.red)

p2 = plot(RMS,"+RMS",color.blue)

p3 = plot(-RMS,"-RMS",color.blue)

bgcolor(bg)

fill(p1,p2,upperFill)

fill(p1,p3,lowerFill)

hline(0)

//PERIOD

testStartYear = input(2018, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

lcolor = PB > PB [5] and crossover(PB, -RMS) or PB > PB [5] and crossover (PB, RMS) or PB > PB [5] and crossover (PB, z)

scolor = PB < PB [5] and crossunder(PB, RMS) or PB < PB [5] and crossunder (PB, -RMS) or PB < PB [5] and crossunder (PB, z)

c1 = (PB < PB [5] and crossunder(PB, RMS) or PB < PB [5] and crossunder (PB, -RMS) or PB < PB [5] and crossunder (PB, z))

c2 = (PB > PB [5] and crossover(PB, -RMS) or PB > PB [5] and crossover (PB, RMS) or PB > PB [5] and crossover (PB, z))

plot (c1 ? PB : na, style = plot.style_circles, color = color.red, linewidth = 3)

plot (c2 ? PB : na, style = plot.style_circles, color = color.green, linewidth = 3)

if (PB > PB [5] and crossover(PB, -RMS) or PB > PB [5] and crossover (PB, RMS) or PB > PB [5] and crossover (PB, z))

strategy.entry("long", strategy.long, when = testPeriod())

if (PB < PB [5] and crossunder(PB, RMS) or PB < PB [5] and crossunder (PB, -RMS) or PB < PB [5] and crossunder (PB, z))

strategy.entry("short", strategy.short, when = testPeriod())