Стратегия разворотной торговли, основанная на широкой поддержке/сопротивлении

Обзор

Эта стратегия использует обратную сделку на основе индикатора плюсового фактора, а также устанавливает целевые преимущества. Ядро плюсового фактора - это расширенная форма, основанная на объеме сделок, которая применяется для индикаторов с высоким объемом сделок и волатильностью. Преимущество стратегии заключается в том, что она может быстро получить прибыль, захватывая большие среднесрочные и краткосрочные возможности для обратного тренда.

Стратегический принцип

Выявление плюсового фактора на основе объемов торгов

Использование K-линейной формы для идентификации классической поддержки/сопротивления, для фильтрации фальшивых прорывов с большим объемом торгов

Общее значение поддержки/сопротивления имеет лучшую инклюзивность, чем классическая форма

Прорыв широкого значения поддерживается многофакторным сигналом, прорыв широкого значения сопротивления - нулевым сигналом

Обратная торговля

После появления факторного сигнала, производится обратная операция

В случае удержания позиции, проводится обратное понижение или обратное открытие позиции

Поставьте себе цель получить прибыль.

Остановка убытков по ATR

Установка нескольких целей 1R/2R/3R и т. д.

Подробное снижение позиций после достижения различных целевых показателей прибыли

Анализ преимуществ

- Большие изменения в среднесрочной перспективе

Прорыв резистентности к поддержке представляет собой сильный сигнал к обратному тренду, обладающий определенной надежностью и способный улавливать более значительные перемены в краткосрочной перспективе.

- Быстрая прибыль, небольшое отступление

Быстрое получение прибыли и ограничение вывода акций с помощью установления стоп-лосса и многоразовых целевых показателей.

- Применяется для индексов с большим количеством институционального капитала и большой волатильностью

Эта стратегия зависит от показателя объема сделок и требует достаточного поступления институциональных средств для поддержки тенденции; в то же время требуется определенная волатильность для получения прибыли.

Анализ рисков

- Риск оказаться застрявшим в потрясении

При колебаниях в торговых отношениях операции с остановкой, выходом и обратным входом могут приводить к частым сбоям.

- Риск срыва сопротивления

Общее значение сопротивления не является абсолютно надежным, существует вероятность неудачного опробования обратного хода.

- Риски одностороннего размещения

Если мы не будем учитывать тенденции, мы можем упустить большие возможности.

Ветроуправление

Условия для обратной торговли могут быть расслаблены, не требуя обратной торговли при каждом прорыве

Фильтрация может включать в себя другие показатели, такие как отклонение от количества

Оптимизация стратегий по снижению убытков, снижение вероятности застрять

Направление оптимизации

- Параметры калибра оптимизации

Оптимизация параметров широкого поддержания сопротивления, выявление более надежных факторов

- Оптимизация стратегии получения прибыли

Дополнительные уровни прибыльности, а также нефиксированная прибыльность

- Оптимизация стратегии по ликвидации убытков

Настройка ATR параметров или использование stopstics для уменьшения стоимости сделки, вызванной ненужным резким остановкой

- Тенденции и другие факторы

Можно ввести оценку тренда, например, среднюю линию, чтобы избежать серьезного противостояния с трендом; также можно ввести другие вспомогательные факторы

Подвести итог

В основе этой стратегии лежит использование реверсивной торговли для захвата больших краткосрочных колебаний. Стратегическая концепция проста и прямолинейная, с помощью корректировки параметров можно получить хороший реальный эффект. Однако реверсивная стратегия является более радикальной, существует определенный риск отступления и подстрахования, требует дальнейшей оптимизации стратегии сдерживания убытков и прибыли, а также надлежащего сочетания с трендовым суждением, чтобы уменьшить ненужные потери.

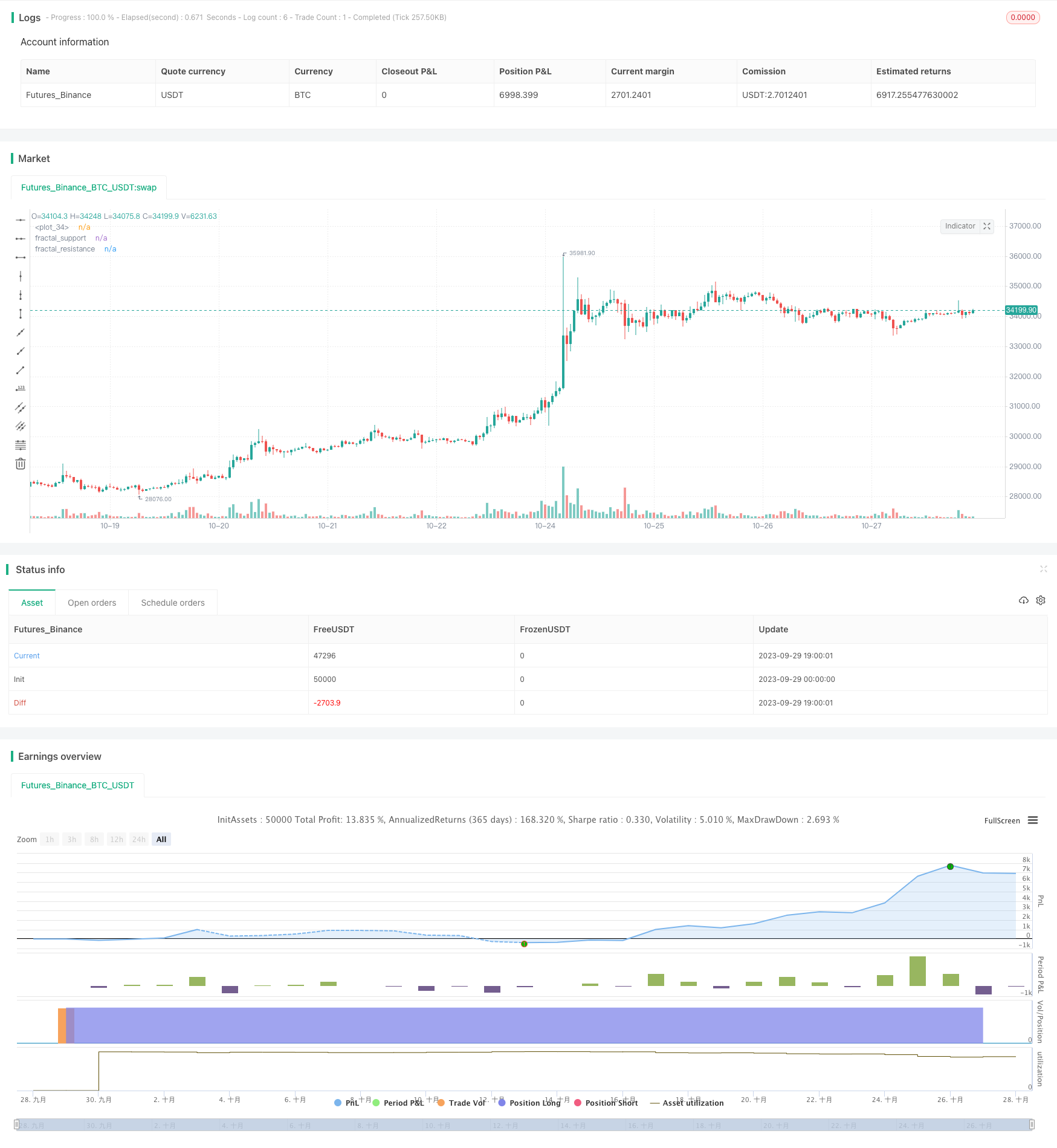

/*backtest

start: 2023-09-29 00:00:00

end: 2023-10-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//@version=5

strategy("Fractal Strat [KL] ", overlay=true, pyramiding=1, initial_capital=1000000000)

var string ENUM_LONG = "Long"

var string GROUP_ENTRY = "Entry"

var string GROUP_TSL = "Stop loss"

var string GROUP_TREND = "Trend prediction"

var string GROUP_ORDER = "Order size and Profit taking"

// backtest_timeframe_start = input.time(defval=timestamp("01 Apr 2000 13:30 +0000"), title="Backtest Start Time")

within_timeframe = true

// TSL: calculate the stop loss price. {

_multiple = input(2.0, title="ATR Multiplier for trailing stop loss", group=GROUP_TSL)

ATR_TSL = ta.atr(input(14, title="Length of ATR for trailing stop loss", group=GROUP_TSL, tooltip="Initial risk amount = atr(this length) x multiplier")) * _multiple

TSL_source = low

TSL_line_color = color.green

TSL_transp = 100

var stop_loss_price = float(0)

var float initial_entry_p = float(0)

var float risk_amt = float(0)

var float initial_order_size = float(0)

if strategy.position_size == 0 or not within_timeframe

TSL_line_color := color.black

stop_loss_price := TSL_source - ATR_TSL

else if strategy.position_size > 0

stop_loss_price := math.max(stop_loss_price, TSL_source - ATR_TSL)

TSL_transp := 0

plot(stop_loss_price, color=color.new(TSL_line_color, TSL_transp))

// } end of "TSL" block

// Order size and profit taking {

pcnt_alloc = input.int(5, title="Allocation (%) of portfolio into this security", tooltip="Size of positions is based on this % of undrawn capital. This is fixed throughout the backtest period.", minval=0, maxval=100, group=GROUP_ORDER) / 100

// Taking profits at user defined target levels relative to risked amount (i.e 1R, 2R, 3R)

var bool tp_mode = input(true, title="Take profit and different levels", group=GROUP_ORDER)

var float FIRST_LVL_PROFIT = input.float(1, title="First level profit", tooltip="Relative to risk. Example: entry at $10 and inital stop loss at $9. Taking first level profit at 1R means taking profits at $11", group=GROUP_ORDER)

var float SECOND_LVL_PROFIT = input.float(2, title="Second level profit", tooltip="Relative to risk. Example: entry at $10 and inital stop loss at $9. Taking second level profit at 2R means taking profits at $12", group=GROUP_ORDER)

var float THIRD_LVL_PROFIT = input.float(3, title="Third level profit", tooltip="Relative to risk. Example: entry at $10 and inital stop loss at $9. Taking third level profit at 3R means taking profits at $13", group=GROUP_ORDER)

// }

// Fractals {

// Modified from synapticEx's implementation: https://www.tradingview.com/script/cDCNneRP-Fractal-Support-Resistance-Fixed-Volume-2/

rel_vol_len = 6 // Relative volume is used; the middle candle has to have volume above the average (say sma over prior 6 bars)

rel_vol = ta.sma(volume, rel_vol_len)

_up = high[3]>high[4] and high[4]>high[5] and high[2]<high[3] and high[1]<high[2] and volume[3]>rel_vol[3]

_down = low[3]<low[4] and low[4]<low[5] and low[2]>low[3] and low[1]>low[2] and volume[3]>rel_vol[3]

fractal_resistance = high[3], fractal_support = low[3] // initialize

fractal_resistance := _up ? high[3] : fractal_resistance[1]

fractal_support := _down ? low[3] : fractal_support[1]

plot(fractal_resistance, "fractal_resistance", color=color.new(color.red,50), linewidth=2, style=plot.style_cross, offset =-3, join=false)

plot(fractal_support, "fractal_support", color=color.new(color.lime,50), linewidth=2, style=plot.style_cross, offset=-3, join=false)

// }

// ATR diversion test {

// Hypothesis testing (2-tailed):

//

// Null hypothesis (H0) and Alternative hypothesis (Ha):

// H0 : atr_fast equals atr_slow

// Ha : atr_fast not equals to atr_slow; implies atr_fast is either too low or too high

len_fast = input(5,title="Length of ATR (fast) for diversion test", group=GROUP_ENTRY)

atr_fast = ta.atr(len_fast)

atr_slow = ta.atr(input(50,title="Length of ATR (slow) for diversion test", group=GROUP_ENTRY, tooltip="This needs to be larger than Fast"))

// Calculate test statistic (test_stat)

std_error = ta.stdev(ta.tr, len_fast) / math.pow(len_fast, 0.5)

test_stat = (atr_fast - atr_slow) / std_error

// Compare test_stat against critical value defined by user in settings

//critical_value = input.float(1.645,title="Critical value", tooltip="Strategy uses 2-tailed test to compare atr_fast vs atr_slow. Null hypothesis (H0) is that both should equal. Based on the computed test statistic value, if absolute value of it is +/- this critical value, then H0 will be rejected.", group=GROUP_ENTRY)

conf_interval = input.string(title="Confidence Interval", defval="95%", options=["90%","95%","99%"], tooltip="Critical values of 1.645, 1.96, 2.58, for CI=90%/95%/99%, respectively; Under 2-tailed test to compare atr_fast vs atr_slow. Null hypothesis (H0) is that both should equal. Based on the computed test statistic value, if absolute value of it is +/- critical value, then H0 will be rejected.")

critical_value = conf_interval == "90%" ? 1.645 : conf_interval == "95%" ? 1.96 : 2.58

reject_H0_lefttail = test_stat < -critical_value

reject_H0_righttail = test_stat > critical_value

// } end of "ATR diversion test" block

// Entry Signals

entry_signal_long = close >= fractal_support and reject_H0_lefttail

// MAIN {

// Update the stop limit if strategy holds a position.

if strategy.position_size > 0

strategy.exit(ENUM_LONG, comment="SL", stop=stop_loss_price)

// Entry

if within_timeframe and entry_signal_long and strategy.position_size == 0

initial_entry_p := close

risk_amt := ATR_TSL

initial_order_size := math.floor(pcnt_alloc * strategy.equity / close)

strategy.entry(ENUM_LONG, strategy.long, qty=initial_order_size)

var int TP_taken_count = 0

if tp_mode and close > strategy.position_avg_price

if close >= initial_entry_p + THIRD_LVL_PROFIT * risk_amt and TP_taken_count == 2

strategy.close(ENUM_LONG, comment="TP Lvl3", qty=math.floor(initial_order_size / 3))

TP_taken_count := TP_taken_count + 1

else if close >= initial_entry_p + SECOND_LVL_PROFIT * risk_amt and TP_taken_count == 1

strategy.close(ENUM_LONG, comment="TP Lvl2", qty=math.floor(initial_order_size / 3))

TP_taken_count := TP_taken_count + 1

else if close >= initial_entry_p + FIRST_LVL_PROFIT * risk_amt and TP_taken_count == 0

strategy.close(ENUM_LONG, comment="TP Lvl1", qty=math.floor(initial_order_size / 3))

TP_taken_count := TP_taken_count + 1

// Alerts

_atr = ta.atr(14)

alert_helper(msg) =>

prefix = "[" + syminfo.root + "] "

suffix = "(P=" + str.tostring(close, "#.##") + "; atr=" + str.tostring(_atr, "#.##") + ")"

alert(str.tostring(prefix) + str.tostring(msg) + str.tostring(suffix), alert.freq_once_per_bar)

if strategy.position_size > 0 and ta.change(strategy.position_size)

if strategy.position_size > strategy.position_size[1]

alert_helper("BUY")

else if strategy.position_size < strategy.position_size[1]

alert_helper("SELL")

// Clean up - set the variables back to default values once no longer in use

if ta.change(strategy.position_size) and strategy.position_size == 0

TP_taken_count := 0

initial_entry_p := float(0)

risk_amt := float(0)

initial_order_size := float(0)

stop_loss_price := float(0)

// } end of MAIN block