Стратегия Momentum Alpha

Обзор

Стратегия Momentum Alpha определяет, существует ли положительный эффект Momentum, рассчитывая коэффициент Шарпа и значение Альфа для активов. Когда коэффициент Шарпа и значение Альфа одновременно положительны, считается, что актив имеет Момент, делая больше; когда значение индикатора одновременно отрицательное, равновесно.

Стратегический принцип

Ключевыми показателями этой стратегии являются коэффициенты Шарпа и Альфа. Коэффициент Шарпа отражает риск-адаптированный доход от активов, а Альфа отражает превышение дохода от активов по отношению к рыночным показателям. Когда они одновременно положительны, это означает, что активы имеют более высокий риск-адаптированный доход и более высокую производительность по сравнению с рынком, поэтому делают больше; когда они одновременно отрицательны, это означает, что Momentum исчезает, поэтому они находятся в равной позиции.

В частности, сначала стратегия рассчитывает коэффициент Шарпа за последние 180 дней. Формула расчета коэффициента Шарпа: ((средняя суточная доходность - безрисковая доходность) / стандартная разница суточной доходности. Здесь используются средняя и стандартная разница суточной доходности, рассчитанная по цене открытия и цене закрытия за предыдущий день.

В то же время, стратегия рассчитывает Альфа за последние 180 дней. Альфа рассчитывается с помощью рыночной модели: Альфа = фактическая доходность активов - (рыночная доходность × Бета). Здесь используется ежедневная доходность активов по знаку и ежедневная доходность индекса S&P 500.

Таким образом, когда соотношение Шарпа и Альфа одновременно положительны, делается больше; когда они одновременно отрицательны, делается равновесие.

Анализ преимуществ

Наибольшим преимуществом этой стратегии является то, что, по мнению Momentum, она позволяет уловить возможности для роста крупного рынка и некоторых акций в определенный период, а также избежать долгосрочного ущерба для акций, контролируя риск.

Вычисление коэффициента Шарпа отражает ситуацию с Momentum в последнее время, что позволяет захватить некоторые крупные рынки и повышение цен на акции. Вычисление Альфа отражает избыточный доход по сравнению с базовым показателем, что позволяет устранить более слабый показатель.

Положительный момент можно определить с большей точностью, если взять во внимание соотношение Шарпа и Альфа, а также контролировать долгосрочный и краткосрочный момент.

Когда Momentum исчезает, вовремя останавливается, чтобы избежать больших убытков. Это стратегия, чтобы вовремя остановиться после повышения цен.

По сравнению с одним индикатором Momentum, эта стратегия является более стабильной, но и более гибкой, и может использоваться как для акций, так и для крупных рынков.

Анализ рисков

Несмотря на определенные преимущества этой стратегии, существуют следующие риски:

В случае рыночного переворота, акция Momentum может столкнуться с более быстрым падением. В этом случае стратегия будет иметь большие потери. Параметры могут быть соответствующим образом скорректированы или рассмотрены в комбинации с другими показателями.

Существует временная задержка в вычислении показателей Alpha и Sharpe Ratio. Когда рынок быстро меняется, значения показателей могут задерживаться и не могут своевременно отражать изменения в последних тенденциях. Можно рассмотреть возможность сокращения цикла вычисления.

Неконтролируемая свободная позиция может привести к чрезмерной концентрации риска. Можно рассмотреть возможность надлежащего контроля размера позиции в зависимости от рыночных или финансовых условий.

Возможно, что данные обратной связи недостаточны, и эффективность реального диска сомнительна. Следует увеличить более длительный период времени и проверку обратной связи различных сортов. При этом следует сократить цикл оптимизации параметров, чтобы избежать пересочетания.

Направление оптимизации

Эта стратегия также может быть оптимизирована в следующих аспектах:

Увеличение механизма остановки убытков. При значительном падении цены в течение одного дня можно установить остановку убытков, чтобы избежать больших потерь.

Увеличение управления позициями. Можно контролировать количество денег, которые открываются при каждом открытии позиции, в зависимости от таких показателей, как волатильность рынка.

Параметры оптимизации. Можно тестировать параметры разных временных периодов, чтобы они соответствовали характеристикам разных стандартов и рыночных условий. Также можно тестировать эффективность различных комбинаций параметров.

Добавить фильтрующие условия. Можно установить другие условия, такие как объем сделки или волатильность. Избегайте попадания в какую-либо ловушку Healthcare или низкой ликвидности.

Комбинации с другими стратегиями. Можно рассмотреть возможность использования комбинаций с аналогичными стратегиями для отслеживания тенденций. Это может увеличить эффективность и рассеять риск от одной стратегии.

Подвести итог

Стратегия Momentum Alpha динамически захватывает позитивные возможности Momentum, одновременно оценивая рискованно скорректированную прибыль и относительную рыночную производительность активов. По сравнению с одним индикатором Momentum, она обладает преимуществами более точного суждения, более широкого диапазона применения и более сильной устойчивости к риску. Однако стратегия по-прежнему содержит определенный риск отступления и отставания и требует повторной оптимизации и использования в сочетании с другими стратегиями, чтобы стабильно получать прибыль в реальном мире.

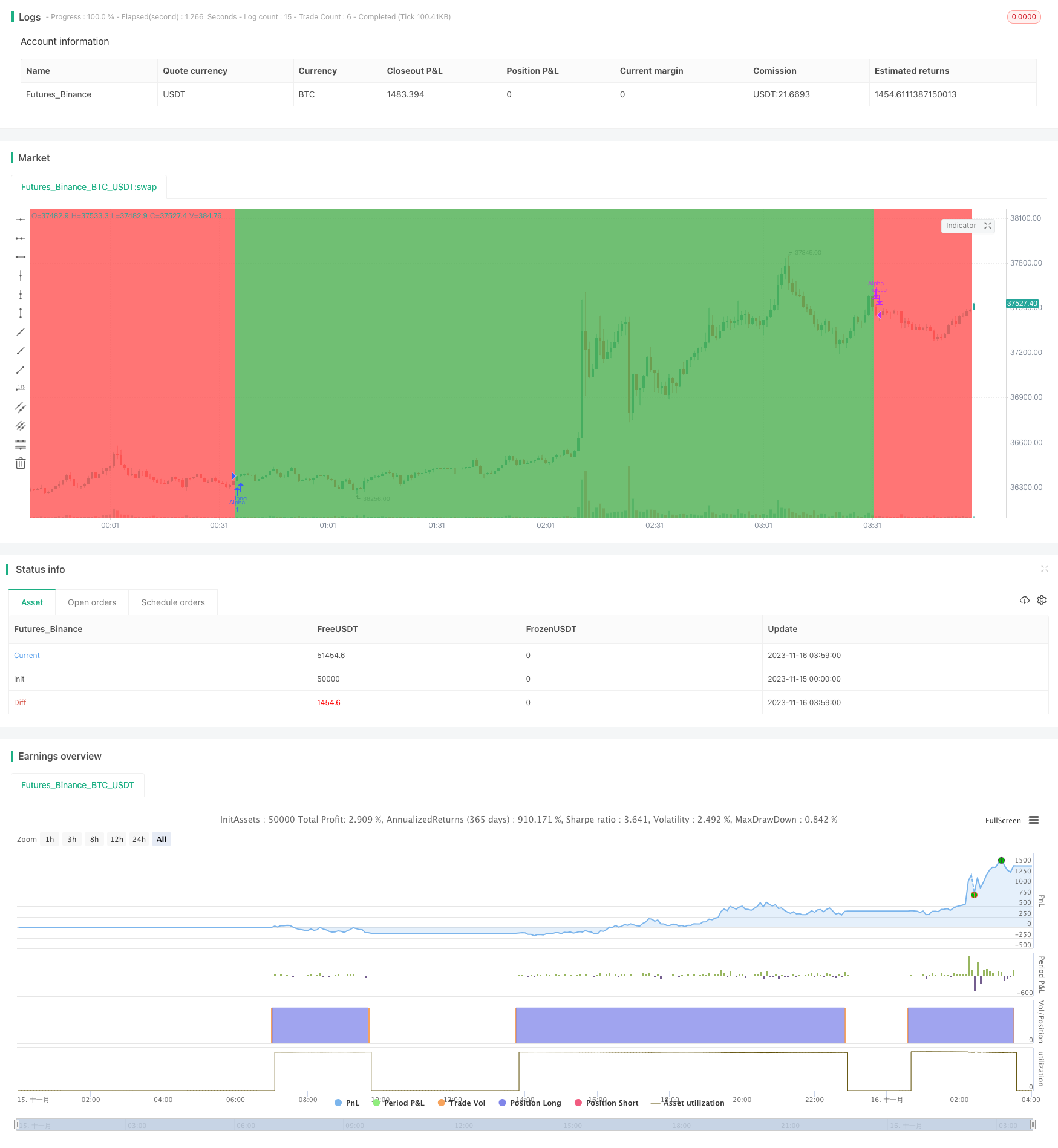

/*backtest

start: 2023-11-15 00:00:00

end: 2023-11-16 04:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Alpha strategy - simple version", overlay=true)

//by NIKLAUS

//USE ON DAILY TIMEFRAME TO DETECT MOMO STOCKS & ETFs AND TRADE THEM

//USE ON 5MIN CHART FOR INTRADAY USAGE

//examples to try this on: GER30, NAS100, JPN225, AAPL, IBB, TSLA, FB, etc.

//This Strategy goes long when Sharpe Ratio is > 1 and Alpha against the S&P500 is generated. It exits when conditions break away.

//https://en.wikipedia.org/wiki/Alpha_(finance)

//------------------------------------------------------------------------------------------------------------------------------------

//Alpha is a measure of the active return on an investment, the performance of that investment compared to a suitable market index.

//An alpha of 1% means the investment's return on investment over a selected period of time was 1% better than the market during that same period,

//an alpha of -1 means the investment underperformed the market.

//Alpha is one of the five key measures in modern portfolio theory: alpha, beta, standard deviation, R-squared and the Sharpe ratio.

//simplified sharpe

src = ohlc4, len = input(180, title = "Sharpe/Alpha/Beta Period")

pc = ((src - src[len])/src)

std = stdev(src,len)

stdaspercent = std/src

sharpe = pc/stdaspercent

//alpha

sym = "BTC_USDT:swap", res=timeframe.period, src2 = close

ovr = request.security(sym, res, src2)

ret = ((close - close[1])/close)

retb = ((ovr - ovr[1])/ovr)

secd = stdev(ret, len), mktd = stdev(retb, len)

Beta = correlation(ret, retb, len) * secd / mktd

ret2 = ((close - close[len])/close)

retb2 = ((ovr - ovr[len])/ovr)

alpha = ret2 - retb2*Beta

//plot(Beta, color=green, style=area, transp=40)

smatrig = input(title="Sensitivity", defval=2, minval=1, maxval=3)

bgcolor (sma(sharpe,len/smatrig) > 1 and sma(alpha,len/smatrig) > 0 ? green : red, transp=70)

if (close > open) and (sma(sharpe,len/smatrig) > 1) and (sma(alpha,len/smatrig) > 0)

strategy.entry("Alpha", strategy.long)

strategy.close("Alpha", when = (sma(sharpe,len/smatrig) < 1) or (sma(alpha,len/smatrig) < 0))